Guide ETF

I 5 Migliori ETF Fintech 2025 da Non Sottovalutare

I migliori ETF fintech continuano a creare interesse sul mercato, anche grazie all’inesorabile processo di digitalizzazione. Conviene investire? Parola agli esperti ed analisti.

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

I migliori ETF fintech sono fondi quotati in Borsa che replicano la performance di un indice di azioni legate al settore fintech. L’incontro tra finanza e tecnologia sta dando vita ad un numero sempre maggiore di soluzioni per automatizzare operazioni che in passato richiedevano lunghi passaggi burocratici, code agli sportelli, commissioni elevate o erano semplicemente impossibili.

Il mercato fintech è in crescita sia dal punto di vista tecnologico, sia dal punto di vista demografico: le nuove generazioni abituate a gestire le proprie finanze tramite app avanzano, mentre quelle più abituate ai sistemi tradizionali passano. Con così tanti mercati diversi e così tante società fintech quotate in Borsa, passare attraverso un ETF è spesso il modo più efficiente per ottenere esposizione al settore.

Secondo Vantage Market Research, il mercato fintech ha raggiunto picchi anche oltre $550 miliardi, creando un CAGR del 19,50%.1 Inoltre è un mercato molto dinamico, in cui attualmente il Nord America risulta essere il mercato più grande, ma il Sud Est Asiatico è quello da cui ci si attende la maggiore crescita. Per questo motivo, investire in ETF fintech può essere molto interessante, soprattutto sul lungo termine.

👉 Clicca qui per registrarti su eToro

| 💡Come investire: | Acquisto di quote / Trading CFD |

| ⛔ Rischio dell’investimento: | Medio-Alto |

| 💸 Costi e commissioni: | 0,30-0,70% TER annuo |

| 💼 Dove acquistare: | Migliori piattaforme per ETF |

| 💰 Investimento minimo: | 50 euro |

Migliori ETF Fintech: la TOP 5

| 🔗 Migliori ETF Fintech | ⭐ Ranking |

| Xtrackers MSCI Fintech Innovation UCITS ETF | 9.7 |

| HANetf Grayscale Future of Finance UCITS ETF | 9.5 |

| Ark Fintech Innovation ETF | 9.3 |

| Amplify Emerging Markets Fintech ETF | 9.2 |

| Invesco KBW Nasdaq Fintech UCITS ETF Acc | 9.1 |

La nostra redazione ha selezionato 5 ETF in particolare, che offrono un modo efficiente di ottenere diversificazione al mercato fintech. I criteri di selezione utilizzati sono i seguenti:

- 📌 Diversificazione su più titoli effettivamente legati al comparto fintech;

- 📌 Costi di gestione annui;

- 📌 Regolamentazione europea (UCITS);

- 📌 Diversificazione su più aree geografiche;

- 📌 Liquidità del mercato per le quote del fondo.

I fondi legati al mondo fintech non sono tanti, per lo meno se si guarda a quelli quotati in Europa e contrassegnati dalla sigla UCITS. È importante ricordare che per gli investitori al dettaglio europei, i fondi non-UCITS sono molto difficili da acquistare e teoricamente sono riservati solo a investitori professionali.

Anche se talvolta è possibile investire sotto forma di CFD, anche in questo caso i prodotti proposti dai broker non sono molti. Le plusvalenze prodotte da fondi UCITS sono tassate anche in un modo più efficiente, con l’imposta sostitutiva del 26%; le plusvalenze prodotte da fondi non-UCITS formano invece parte del reddito Irpef.

1. Xtrackers MSCI Fintech Innovation UCITS ETF

| 📍 ISIN | IE000YDOORK7 |

| 💲 TER | 0,30% |

| 📈 Metodo di replica | Fisica completa |

| 💱 Valuta del fondo | Euro |

| 💰 Strategia di reinvestimento | Ad accumulo |

Questo fondo traccia la performance dell’indice MSCI ACWI IMI Fintech Innovation Select ESG Screened 100 index, formato dalle 100 aziende fintech più grandi al mondo. Il livello di diversificazione dunque è piuttosto valido, così come lo sono i costi di gestione: appena lo 0,30% annuo, decisamente al di sotto della media della categoria. L’unico limite di questo ETF è il fatto di avere una capitalizzazione piuttosto bassa, intorno ai €7 milioni. Questo significa che anche i volumi di scambio tendono a essere bassi.

Le azioni più rappresentate all’interno del fondo sono:

- Nvidia

- Fiserv

- Visa

- Mastercard

- MercadoLibre

Le aree più rappresentate invece sono:

- USA (70%)

- Cina (5%)

- Paesi Bassi (5%)

- Uruguay (4,50%)

Parere dell’esperto in ETF 👔

Si potrebbe discutere sull’inclusione delle azioni Nvidia all’interno dell’indice, dal momento che l’azienda non ha una vera e propria componente fintech. Sembra più che altro una scelta legata al fatto di volere includere queste azioni nell’indice per aumentarne la performance, dopo il rally stellare del titolo grazie ai chip per l’AI generativa.

2. HANetf Grayscale Future of Finance UCITS ETF

| 📍 ISIN | IE000TVPSRI1 |

| 💲 TER | 0,70% |

| 📈 Metodo di replica | Fisica completa |

| 💱 Valuta del fondo | Euro |

| 💰 Strategia di reinvestimento | Ad accumulo |

HANetf non è sicuramente tra i gestori di ETF più conosciuti, ma al tempo stesso è uno dei pochi a portare sul mercato europeo un fondo interamente dedicato al mondo fintech. Con appena €1 milione di capitalizzazione, mostra come l’appetito degli investitori europei per questo tipo di prodotti non sia propriamente eccezionale. Un motivo dietro a questo scarso successo commerciale potrebbe anche essere il TER elevato, che arriva allo 0,70% annuo.

Le aziende più rappresentate nel portafoglio del fondo sono:

- PayPal

- Marathon Digital

- Robinhood

- Block Inc

- Coinbase

Mentre l’esposizione alle diverse aree geografiche è la seguente:

- Stati Uniti (65%)

- Germania (5%)

- Israele (5%)

- Giappone (5%)

- Altro (20%)

Parere dell’esperto in ETF 👔

Ciò che effettivamente si nota, in questo caso, è il fatto di avere dato nettamente più coerenza al portafoglio. Tutte le imprese più rappresentate nel fondo hanno effettivamente un’appartenenza innegabile al mondo fintech, garantendo in questo modo che l’ETF sia effettivamente legato al 100% al settore.

3. Ark Fintech Innovation ETF

| 📍 ISIN | US00214Q7088 |

| 💲 TER | 0,30% |

| 📈 Metodo di replica | Gestione attiva (no replica) |

| 💱 Valuta del fondo | Dollaro USA |

| 💰 Strategia di reinvestimento | Ad accumulo |

Il terzo fondo della lista è anche il vero re della categoria, con oltre $1 miliardo di asset in gestione. L’unico problema è che si tratta di un ETF non-UCITS, per cui per gli investitori europei al dettaglio non è possibile acquistarlo in maniera diretta. Grazie a ottimi broker, però, è possibile investire anche su questo prodotto tramite CFD. Ark Investments è il più grande gestore di ETF a gestione attiva al mondo.2 Anziché replicare un indice, in questo caso tenta attivamente di batterlo attraverso una selezione dei titoli su cui puntare.

Per questo motivo le azioni più rappresentate nel portafoglio, così come l’esposizione alle aree geografiche, possono cambiare rapidamente. Detto questo, al momento i titoli più rappresentati sono:

- Coinbase;

- Block Inc,;

- Shopify;

- Draftkings;

- UiPath.

Parere dell’esperto in ETF 👔

Indubbiamente viene usata un’accezione molto ampia del termine “fintech”, anche se teoricamente il gestore si impegna a investire in prevalenza su aziende che derivano dal mondo fintech almeno l’80% dei propri ricavi.

4. Amplify Emerging Markets Fintech ETF

| 📍 ISIN | US0321088702 |

| 💲 TER | 0,69% |

| 📈 Metodo di replica | Gestione attiva (no replica) |

| 💱 Valuta del fondo | Dollaro USA |

| 💰 Strategia di reinvestimento | Ad accumulo |

Passando oltre, questo è un altro ETF a gestione attiva e non-UCITS. La caratteristica molto interessante del prodotto, che lo differenzia da tutti gli altri, è quella di investire in maniera specifica sui mercati emergenti. Questo è un vantaggio significativo, in primo luogo perché i fondamentali sono molto chiari: nel mondo ci sono più persone con uno smartphone che con un conto in banca, e questa differenza è nettamente più evidente in Asia, America Latina e Africa.

Un dato interessante, ad esempio, è che oltre il 90% dei consumatori cinesi utilizza almeno un servizio fintech.3 In Europa siamo già abituati all’home banking, ai broker online, alle carte-conto accessibili tramite app e così via. Tutto questo però sta ancora nascendo in altri paesi, come dimostra l’ascesa esponenziale dell’app di NuBank, di PIX o dei POS di pagamento. Tra le partecipazioni più significative ricordiamo:

- Pagaya Technologies Ltd;

- Discovery Limited;

- MercadoLibre;

- PT Bank Jago Tbk;

- Sea Limited;

- PT Bank BTPN Syariah Tbk.

Parere dell’esperto in ETF 👔

Seppur considerato in via marginale da diversi analisti, non poteva mancare all’interno della lista dei potenziali migliori ETF fintech. Ha tuttavia un costo totale annuo leggermente più elevato rispetto alla concorrenza e questo è un aspetto da dover tenere bene a mente.

5. Invesco KBW Nasdaq Fintech UCITS ETF Acc

| 📍 ISIN | IE00BYMS5W68 |

| 💲 TER | 0,49% |

| 📈 Metodo di replica | Swap |

| 💱 Valuta del fondo | Euro |

| 💰 Strategia di reinvestimento | Ad accumulo |

L’obiettivo di questo fondo è replicare passivamente l’andamento del KBW Nasdaq Financial Technology Index, un indice che traccia la performance di tutte le aziende connesse al mondo fintech sul Nasdaq. Attualmente fanno parte dell’indice 50 imprese, che possono essere connesse al mondo digitale e finanziario in diversi modi. A livello geografico, il fondo è esposto esclusivamente agli Stati Uniti. Interessante notare come in questo caso vengano considerate “fintech” molte imprese che si potrebbero collegare al mondo della finanza più tradizionale.

Le più presenti attualmente all’interno dell’indice sono:

- Visa

- MasterCard

- PayPal

- Charles Schwab

- S&P Global

Parere dell’esperto in ETF 👔

Il metodo di replica è basato sullo swap, un sistema con cui il fondo non detiene direttamente le azioni. Ci sono delle banche partner che pagano al fondo la differenza tra il valore dell’indice di riferimento nel momento in cui una certa quantità di denaro viene investita e quello in cui viene prelevata. Questo espone gli investitori a un rischio in più, cioè quello di fallimento della controparte bancaria, ma al tempo stesso garantisce una replica molto precisa dell’indice di riferimento.

Come investire nei migliori ETF Fintech?

Se hai deciso di investire nei migliori ETF fintech, dopo avere valutato e strutturato una tua classifica di preferenza, allora hai diverse possibilità da poter seguire. In primis, puoi procedere con l’acquisto reale di una quota del fondo. Una metodologia che ti permette anche di ottenere potenziali dividendi (selezionando ovviamente fondi a distribuzione e non ad accumulazione). Puoi inoltre puntare esclusivamente al rialzo.

Nel secondo caso, puoi invece procedere con il trading CFD su ETF fintech. Tramite gli strumenti derivati, chiamati in gergo tecnico contratti per differenza, puoi aprire posizioni di acquisto (al rialzo), se credi che il prezzo dell’asset di interesse salirà nel corso del tempo, oppure procedere con strategie di vendita allo scoperto (al ribasso), se pensi che il valore del fondo subirà una flessione negativa.

Vediamo in ogni caso i passaggi specifici per investire sui migliori ETF fintech:

- scegli con accuratezza uno dei migliori broker per exchange traded fund e procedi con l’apertura di un account utilizzando i tuoi dati personali;

- inserisci, utilizzando uno dei tanti sistemi di deposito, un ammontare a tua discrezione (puoi sempre iniziare con un importo davvero esiguo, alla portata di tutti);

- cerca gli ETF fintech di tua preferenza, utilizzando il loro codice ISIN, oppure il ticker di riferimento;

- procedi, dopo le opportune analisi e previsioni, all’attualizzazione della strategia sul mercato, ricordando di controllare costantemente il portafoglio.

👉 Clicca qui per andare sul database degli ETF

Dove investire in ETF Fintech?

Di seguito è riportata la lista dei broker consigliati per investire in ETF legati al mondo fintech e non soltanto. Sono intermediari regolamentati in Europa e autorizzati da Consob, selezionati dalla redazione di TradingOnline.com® per costi d’intermediazione, facilità di utilizzo e assistenza clienti:

- 📱 eToro (qui per registrarti)

- 📱 FP Markets (qui per registrarti)

- 📱 Capital.com (qui per registrarti)

- 📱 Skilling (qui per registrarti)

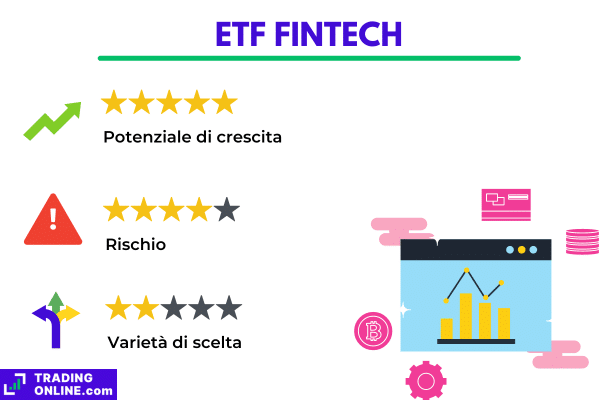

Conviene investire in ETF Fintech?

Siamo dell’idea che ci siano delle buone motivazioni per continuare ad analizzare il settore fintech, ma questa è un’opinione personale degli analisti di TradingOnline.com®, che non va considerata come una consulenza finanziaria, o come un consiglio d’investimento. Molto semplicemente, combinare la tecnologia al mondo finanziario permette di rendere più efficienti e più accessibili tantissime operazioni.

Quando si crea una grande quantità di valore per il mercato di riferimento, è possibile che un settore cresca. E più la tecnologia migliora, più ci sono modi interessanti di applicarla in ambito finanziario. Questo è un dato di fatto molto difficile da criticare, ma bisogna comunque notare che gli ETF fintech legati al comparto non sono propriamente i più attraenti. L’idea di investire sul comparto fintech è senz’altro lecita. Vediamo pro e contro.

| 🟢 Pro – ETF Fintech | 🔴 Contro – ETF Fintech |

| Settore fortemente sviluppato e che continua a macinare terreno. | Capire quale ETF fintech abbia il migliori rapporto rischio/beneficio è difficile. |

| La finanza tradizionale si sta spostando sempre più verso soluzioni tech. | Le previsioni su questo settore possono essere molto difficoltose. |

| Alcuni ETF a distribuzione permettono anche di ottenere dividendi. | Anche gli ETF appartenenti a questa asset class sono volatili e questo comporta il rischio di perdita dei capitali. |

| Puoi trovare diversi exchange traded fund fintech sui migliori broker online. | Panieri che integrano titoli legati a blockchain e crypto potrebbero essere associati a problemi di carattere regolatorio. |

Gli ETF Fintech sono rischiosi?

Gli ETF Fintech hanno un profilo rischio/rendimento aggressivo. Il mondo della finanza applicata alla tecnologia è in continuo cambiamento e i rapporti di forza tra le società del settore possono cambiare rapidamente soprattutto nei mercati emergenti. Secondo Fortune Business Insights, ad esempio, la tecnologia blockchain ha un grande potenziale per rivoluzionare il comparto fintech, ma oggi vediamo solo una piccola parte delle sue applicazioni possibili.5

Questi cambiamenti tecnologici si riflettono sul cambiamento delle app che gli utenti utilizzano per le transazioni e gli investimenti, potenzialmente portando una startup a diventare un’impresa molto grande nel corso di pochi anni e allo stesso tempo potendo trasformare un colosso in un’azienda in declino con la stessa velocità. Indubbiamente diversificare gli investimenti, ad esempio con gli ETF o gli Smart Portfolios, aiuta a limitare potenzialmente questi rischi.

Migliori ETF Fintech: commento dell’esperto

A fronte di oltre 10 anni trascorsi analizzando i mercati finanziari e i prodotti d’investimento, la nostra redazione ha avuto modo di seguire da vicino l’evoluzione degli ETF Fintech e delle principali aziende connesse al settore. La nostra opinione è la seguente: il settore fintech continua da tempo a mostrare un tasso di crescita invidiabile, che ha abbondantemente superato quello della finanza tradizionale.

Oggi è persino difficile tracciare una linea tra le aziende fintech e le altre, perché anche grandi banche, come UniCredit e JP Morgan, hanno investito tantissime risorse per acquisire e sviluppare nuove tecnologie da impiegare nella loro offerta. In ogni caso, investire sul mondo fintech è un’ottima idea? I dubbi ci sono più che altro sull’ETF da scegliere, perché quantomeno guardando ai prodotti europei, è difficile trovarne di validi in termini di diversificazione e di costi. Una buona ricerca e selezione resta l’aspetto più importante.

Conclusioni

Il mondo fintech continua ad essere uno dei settori più propositivi mondo tech, con innovazioni che vanno dalla blockchain alle valute digitali delle banche centrali, che potrebbero contribuire a dare un’altra forte spinta al mercato nel corso dei prossimi anni. Purtroppo gli ETF attualmente quotati in Europa non sono il massimo, ma comunque i prodotti che abbiamo inserito ai primi posti del nostro elenco sono effettivamente molto diversificati e hanno un profilo di costi ragionevole.

FAQ

I nostri esperti hanno risposto ad alcune domande ricorrenti sui migliori ETF fintech.

Quali sono i migliori ETF fintech?

Seguendo la valutazione attenta degli analisi del settore, tra i possibili migliori ETF fintech citiamo: Xtrackers MSCI Fintech Innovation UCITS ETF, HANetf Grayscale Future of Finance UCITS ETF, Ark Fintech Innovation, Amplify Emerging Markets Fintech ETF ed Invesco KBW Nasdaq Fintech UCITS ETF Acc.

Dove posso comprare i migliori ETF fintech?

Due broker molto convenienti sono eToro per comprare le vere e proprie quote degli ETF, oppure Capital.com e Skilling per accedere ai CFD sugli ETF fintech e poter ottenere esposizione anche ai fondi non regolamentati in Europa.

Quali sono gli ETF fintech su Borsa Italiana?

Analizzando in modo accurato Piazza Affari, tra gli ETF fintech su Borsa Italiana possiamo citare: Global X Fintech UCITS ETF ed Xtrackers MSCI Fintech Innovation UCITS ETF.

Fonti e bibliografia

- https://www.vantagemarketresearch.com/industry-report/fintech-market-1543

- https://www.dividend.com/active-etfs-channel/largest-active-etf-providers/

- https://explodingtopics.com/blog/fintech-stats

- https://finance.yahoo.com/news/global-fintech-market-size-share-123600584.html

- https://www.statista.com/statistics/893954/number-fintech-startups-by-region/

Leggi altre guide su ETF:

-

Guide sul Trading Online 7 Luglio 2025

Guide sul Trading Online 7 Luglio 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025

-

Guide sul Trading Online 14 Gennaio 2026

Guide sul Trading Online 14 Gennaio 2026I 10 Migliori Corsi Trading Online 2026 Gratuiti / Pagamento

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide Forex 15 Gennaio 2026

Guide Forex 15 Gennaio 2026I 7 Migliori Corsi Forex Gratuiti ed a Pagamento del 2026