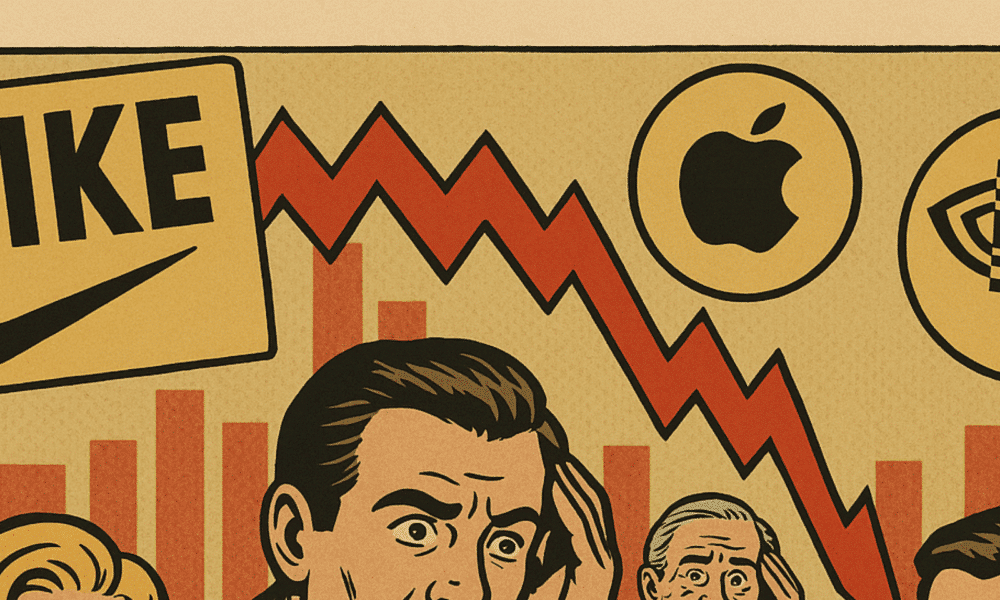

Danni importanti su tutti gli indici americani. 5 idee da evitare per il breve e medio periodo.

I dazi di Trump puniscono paesi partner e non in modo disomogeneo. Come muoversi ora con gli investimenti?

EU: passo indietro sul green per le auto, ma per molti non è abbastanza.

A seguito dell'aumento della speranza di vita a partire dal 1° gennaio 2027 si potrà andare in pensione tre mesi più tardi.

Brutte notizie dal governatore di Bankitalia, che invita tutti alla calma sui tagli ai tassi.

Per un errore di un fornitore esterno, molti contribuenti hanno ricevuto delle lettere sbagliate dall'Agenzia delle Entrate. Ecco come riconoscerle e cosa fare se le si...

Scopriamo come funziona il bonus bollette 2025 e chi lo può ricevere. Ma soprattutto quali sono le pratiche da espletare per ottenerlo.