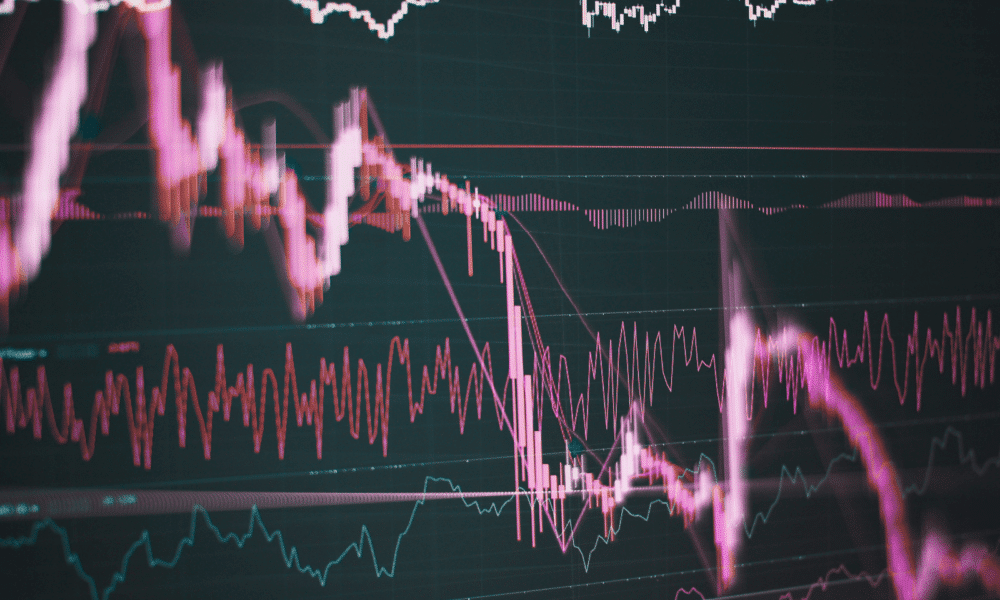

Arriva un altro pesante scarico dalle piazze USA. Terrore sui mercati, indici in profondo rosso.

Scott Bessent, Tesoro USA, vuole il dominio del dollaro. E vuole affidarsi agli stablecoin per...

Eutelsat, Bayraktar, Leonardo: dagli accordi dell'industria della difesa italiana la nuova politica estera?

Lo Stato è moroso: non ha pagato fatture alle imprese per un valore complessivo pari a oltre 58 miliardi di euro. Ma chiede il versamento delle...

Le borse europee pagano ancora il Trump Dump: dazi sì, dazi no e...

Anche nel 2025 si ha diritto a ricevere il bonus Renzi, che si è trasformato, da un po' di tempo, nel trattamento integrativo Irpef. Ma chi...

Bitcoin e crypto al centro delle manovre della Casa Bianca. Lo scontro più importante è dietro le quinte.