Guide ETF

Come comprare ETF online in modo facile e economico

In questa guida completa ti spieghiamo come e dove comprare ETF online senza spendere soldi in commissioni assurde e stancante burocrazia in banca. Ti mostriamo anche quali ETF scegliere e dove copiarli..

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

Oggi è possibile comprare ETF presso una moltitudine di intermediari finanziari, anche online, ognuno dei quali offre un processo con costi e caratteristiche diversi. Per un investitore è importante operare attraverso degli intermediari sicuri, che offrano al tempo stesso un profilo di costi conveniente e un totale controllo sul proprio investimento. Per questo motivo è importante imparare a distinguere tra le piattaforme online e i canali più tradizionali, tra i quali figurano le banche e i promotori finanziari.

Nella nostra guida aggiornata andremo ad analizzare le diverse soluzioni per chi vuole comprare ETF. A prescindere che si tratti di fondi quotati in Italia o all’estero, azionari o obbligazionari, le strade percorribili rimangono le stesse.

| 🤔Come farlo | Broker online / Banca e Poste / Consulenti |

| 💲Costi | Da zero a 25€ per eseguito |

| ⭐ Miglior broker per ETF online | eToro |

| 🏦Migliori banche per ETF | Fineco, Banca Sella, ING |

| 💰Investimento minimo | Si può iniziare con 10€ |

Come comprare ETF senza la banca

È possibile comprare ETF attraverso l’intermediazione di qualunque broker autorizzato da Consob. I broker non sono altro che intermediari tra gli investitori al dettaglio e le Borse Valori, che facilitano gli scambi e la facilità con cui i privati risparmiatori possono investire su strumenti quotati. Gli ETF, a differenza dei fondi comuni d’investimento, sono quotati in Borsa: per questo motivo la varietà di intermediari tra cui scegliere è decisamente più ampia.

La grande distinzione da fare è soprattutto tra intermediari tradizionali e intermediari online. Gli intermediari tradizionali come banche e Poste permettono di interfacciarsi direttamente con uno dei loro dipendenti, in filiale o per telefono, facilitando le cose per chi non ha assolutamente nessuna dimestichezza con gli strumenti digitali. Per chi ha anche solo una conoscenza basica dell’uso di internet, comprare ETF attraverso un broker online come eToro è ormai estremamente facile; in questo modo si velocizza il processo, si aumenta il controllo sull’investimento e si risparmia sui costi di intermediazione.

Esistono anche delle soluzioni a metà, come l’internet banking, che però spesso uniscono i difetti di entrambe le soluzioni: la necessità di fare tutto da soli, costi di intermediazione elevati e piattaforme che in molti casi sono più difficili da utilizzare rispetto a quelle dei broker che operano esclusivamente online.

Comprare ETF online in autonomia

La soluzione che offre maggior controllo, velocità e risparmio sui costi sono i broker online. Operare in autonomia con uno di questi intermediari permette di controllare tutti i passaggi dell’acquisto delle quote dei fondi di nostro interesse. Allo stesso tempo, con queste piattaforme si possono controllare i prezzi degli ETF in tempo reale; si possono vendere le quote in pochi secondi, si possono depositare altri fondi per comprare altre quote e così via.

La forte concorrenza all’interno del settore delle piattaforme per investire online ha portato a un notevole abbassamento dei costi nel corso degli anni. Oggi esistono persino piattaforme che permettono di comprare migliaia di ETF senza commissioni, tra cui eToro. Di seguito sono riportate tutte le migliori piattaforme per investire online oggi:

eToro

|

ActivTrades

|

Pepperstone

|

|

|---|---|---|---|

| Deposito minimo | 50€ | Nessun minimo | Nessun minimo |

| Licenza Europea | Presente | Presente | Presente |

| Commissioni | Tra le più competitive su azioni | Pochi pips | Molto esigue nel trading CFD |

| Visita qui Leggi la recensione | Visita qui Leggi la recensione | Visita qui Leggi la recensione |

Tabella comparativa di eToro, ActivTrades and Pepperstone

Tra queste piattaforme è però importante operare una grande distinzione: quelle che si concentrano sulla vendita di quote di ETF vere e proprie, e quelle che invece si focalizzano sul trading di CFD. Entrambe le soluzioni sono valide, sicure e regolamentate dalla legge; una è pensata soprattutto per chi vuole investire sul lungo termine e coltivare un portafoglio di ETF nel corso degli anni, mentre l’altra è più adatta per il trading speculativo.

- Investire in ETF veri e propri

Molti broker permettono di comprare ETF online in un modo semplice, fatto di pochi passaggi e adatto anche a chi ha poca dimestichezza con i software. Questo non significa che sia una buona soluzione per chi ha poca competenza in ambito finanziario: è importante sapere su cosa si sta investendo, ma per chi ha una strategia di investimento consapevole è diventato facile metterla in pratica.

La miglior piattaforma in questo caso è:

Questa è la scelta più indicata per gli investitori che vogliono investire sul lungo termine. Chi vuole accumulare quote di ETF mese dopo mese e costruire un piano d’accumulo dovrebbe decisamente puntare sull’acquisto diretto delle quote in Borsa, non sul trading di contratti derivati.

- Fare trading sugli ETF con i CFD

La seconda possibilità è quella di operare con i broker di CFD (Contracts For Difference), che invece permettono di avere un’operatività più speculativa e orientata al breve termine. In questo caso l’obiettivo non è quello di investire regolarmente e accumulare sempre più quote di ETF, ma semplicemente quello di fare trading sulle oscillazioni di breve termine che possono manifestarsi nel mercato degli ETF.

I CFD sono contratti che replicano fedelmente l’andamento del loro sottostante, che in questo caso sarà per l’appunto un ETF. Il fatto di comprare i CFD anziché investire direttamente sullo strumento sottostante ha i suoi vantaggi: primo fra tutti, quello di poter utilizzare facilmente la leva finanziaria e la vendita allo scoperto. Due strumenti che probabilmente non interessano molto a chi vuole investire con un’ottica di lungo termine, ma che indubbiamente possono fare comodo per il trading intraday.

Bisogna sempre ricordare che i CFD sono prodotti finanziari complessi e che di conseguenza bisogna essere consapevoli dei rischi nel momento in cui si decide di investire su questi contratti.

In banca o presso Poste Italiane

Un’altra possibilità è quella di investire in ETF rivolgendosi alla propria banca. Anche Poste Italiane offre il servizio di intermediazione tra investitori al dettaglio e Borse. I nomi più conosciuti in questo caso sono:

- Unicredit

- Fineco

- Intesa Sanpaolo

- Poste Italiane

Il grande svantaggio di investire attraverso queste piattaforme è che i costi di intermediazione sono decisamente più alti rispetto a quelli offerti dai broker 100% online. Ogni banca ha un suo profilo di costi, ma mediamente si può dire che le commissioni siano di 15-20€ per eseguito per quanto riguarda i soli costi fissi. A questi bisogna poi sommare i costi variabili, che possono essere altrettanto notevoli e dipendono dal volume di quote negoziate.

Di solito le piattaforme che le banche mettono a disposizione per investire online sono una versione riadattata di quelle utilizzate dai loro professionisti. Per questo non soltanto sono difficili da usare, ma spesso è anche necessario pagare un canone mensile per potervi accedere. Nella quasi totalità dei casi i prezzi non sono live ma in ritardo, e per avere i prezzi in tempo reale è necessario pagare un extra.

Attraverso un promotore finanziario o un consulente

L’ultima possibilità è quella di rivolgersi a un promotore finanziario o a un consulente. Questa soluzione può essere utile soprattutto per chi ha bisogno di aiuto con la strategia, più che con l’acquisto vero e proprio degli ETF. Un promotore finanziario cercherà naturalmente di scoraggiare questi fondi, proponendo invece di investire sui fondi comuni della sua banca: è semplicemente il suo lavoro ed è ciò da cui guadagna commissioni, a prescindere da quale sia la situazione del cliente.

Un consulente indipendente, invece, fornirà aiuto nella strategia e nell’acquisto degli ETF in cambio di una parcella prestabilita che solitamente vale il 2-3% annuo del capitale gestito. Questo può significare migliaia di euro ogni anno, andando a perdere rendimento netto e una parte dell’effetto della capitalizzazione composta nel corso degli anni. Considerando che gli ETF sono prodotti pensati per facilitare la vita a chi vuole investire in autonomia, un consulente rimane una scelta possibile ma estremamente costosa e facilmente rimpiazzabile con un po’di formazione fatta in autonomia.

Dove conviene acquistare ETF?

Fino a qui abbiamo presentato le diverse opzioni a disposizione per comprare ETF. Quale di queste è più conveniente? Facendo un confronto oggettivo, la decisione migliore è investire attraverso un broker online. Ovviamente questo richiede di sapere quello che si sta facendo, specialmente in termini di strategia. Detto questo, è la strada che offre la maggior convenienza in tutti i sensi:

- Utilizzando un broker autorizzato Consob, si è al sicuro tanto quanto investendo attraverso una banca o un promotore finanziario;

- I costi di intermediazione sono sensibilmente più bassi e, in certi casi, persino totalmente azzerati;

- In alcuni casi è persino possibile ottenere interessi sulla liquidità non investita come se si trattasse di un conto deposito;

- In qualunque momento è possibile controllare il proprio investimento, comprare altri ETF o vendere quelli in portafoglio in totale autonomia;

- Grazie alle app sviluppate dalle stesse piattaforme per investire online, ormai è possibile investire e gestire il proprio portafoglio di ETF anche da mobile.

Tutto questo ha fatto sì che negli ultimi anni la popolarità dei broker online sia cresciuta in modo esponenziale, soprattutto tra gli investitori che vogliono gestire il proprio patrimonio in autonomia senza rivolgersi a gestori o consulenti. Gli stessi ETF sono un prodotto particolarmente adatto agli investitori al dettaglio che vogliono costruire un piano d’accumulo a lungo termine senza dover perdere troppo tempo dietro alla gestione dei propri investimenti.

| Broker online | Banche e Poste | Consulenti | |

| Costi | ⭐⭐⭐⭐⭐ | ⭐⭐ | ⭐ |

| Assistenza | ⭐⭐⭐ | ⭐⭐⭐ | ⭐⭐⭐⭐ |

| Facilità | ⭐⭐⭐⭐⭐ | ⭐⭐ | ⭐⭐⭐⭐⭐ |

| Autonomia | ⭐⭐⭐⭐⭐ | ⭐⭐ | ⭐ |

Tutorial: investire in ETF con zero commissioni

La possibilità di investire in ETF con zero commissioni ora è assolutamente concreta, grazie ad alcune piattaforme online che riescono a spostare il proprio business su altre cose. Per esempio, i gestori degli ETF possono offrire un piccolo compenso ai broker nel caso in cui gli investitori passino attraverso la loro piattaforma per comprare le quote; dal momento che il gestore dell’ETF ne trae vantaggio per via dei costi di gestione annui, possono condividere una parte di questo ricavo con il broker. Il broker, a sua volta, può in questo modo evitare di imporre costi ai propri clienti.

Un modello che avvantaggia tutti e che non sembrava possibile fino a pochi anni fa, considerando i costi a cui la finanza più tradizionale aveva abituato i clienti. Passare da 20-25€ per eseguito a 0€ è un grande cambiamento, soprattutto quando si vuole costruire un portafoglio diversificato investendo su 3-4 ETF ogni mese. Attualmente la con cui è possibile comprare ETF senza commissioni è:

- eToro – Con oltre 400 ETF acquistabili interamente senza commissioni, oltre a 2.000+ azioni delle Borse europee e americane.

Tutti e tre questi broker sono autorizzati da Consob, operano in Italia da anni e possono esibire migliaia di recensioni verificate su forum specializzati, riviste finanziarie, su Google Play Store e Apple Store, oltre a essere utilizzati quotidianamente dagli stessi membri della redazione di TradingOnline.com®.

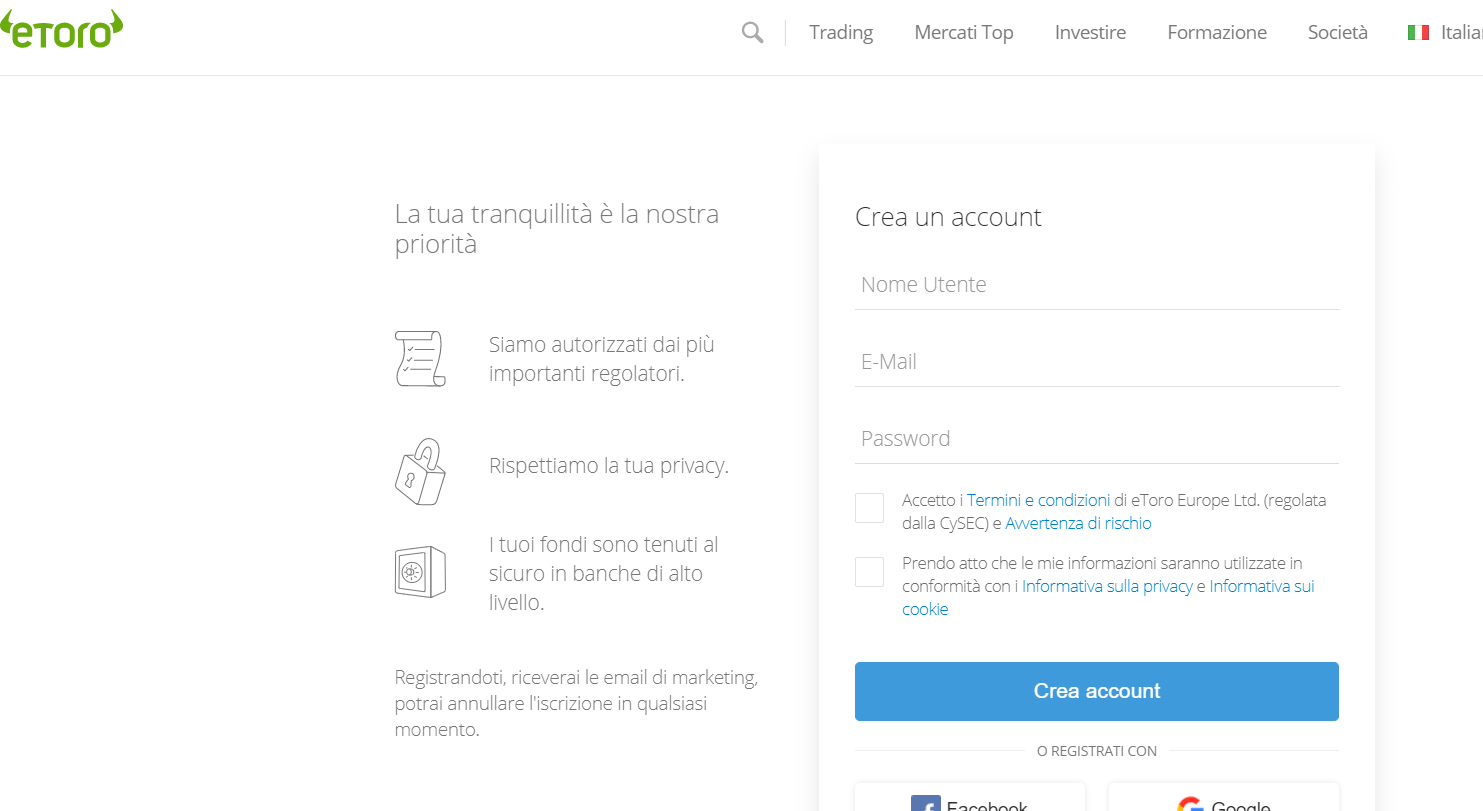

Come comprare ETF in 4 facili step – Tutorial

Considerando che eToro è il broker più popolare in Europa e permette di comprare ETF senza pagare commissioni, abbiamo preso questa piattaforma come riferimento per il tutorial guidato sull’acquisto di ETF. In quattro passaggi e in meno di 10 minuti si può già iniziare a costruire il proprio portafoglio.

Come comprare ETF online

Tempo necessario: 10 minuti

1 – Registrarsi sulla piattaforma

Il primo step è quello di registrarsi sulla piattaforma, in questo caso su eToro. Per farlo è solitamente necessario scegliere un nome utente, fornire il proprio indirizzo email e scegliere una password. Per legge è anche necessario che il broker verifichi l’identità del cliente attraverso l’invio della foto di un documento d’identità.

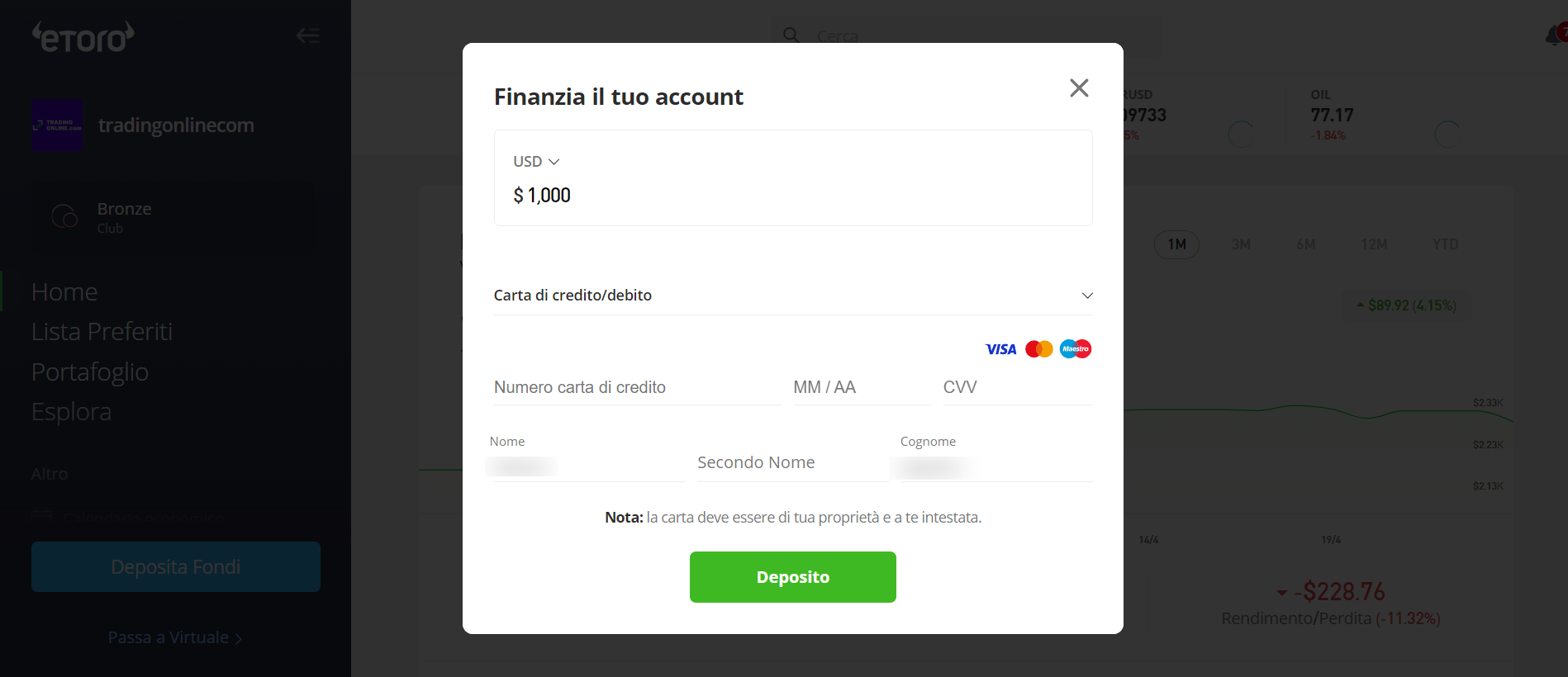

2 – Depositare dei fondi

Per poter iniziare ad acquistare ETF è necessario eseguire un deposito e aggiungere fondi al proprio account di trading. Ogni broker ha le sue caratteristiche in fatto di metodi di pagamento e deposito minimo: nel caso di eToro, il deposito minimo è di 50€ e lo si può eseguire con bonifico bancario, PayPal, carte di credito e di debito.

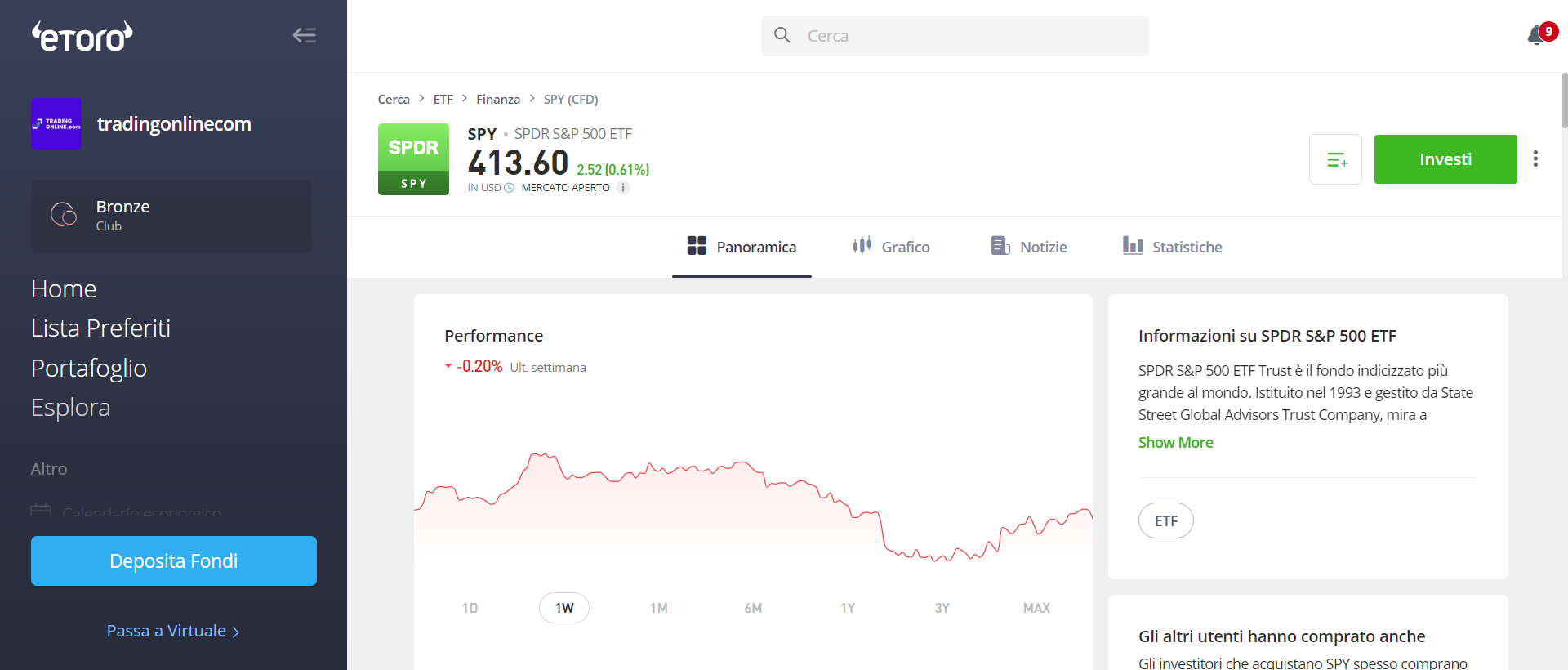

3 – Cercare l’ETF di proprio interesse

Una volta che i fondi sono stati correttamente aggiunti sul proprio conto, per fare il primo acquisto di ETF basta cercare lo strumento sulla piattaforma. Alcune piattaforme offrono un menu, altre una barra di ricerca, mentre nel caso di eToro ci sono entrambe le opzioni. Si può utilizzare il menu di navigazione per esplorare tutti gli ETF disponibili, oppure scrivere nella barra di ricerca il nome esatto dello strumento di proprio interesse.

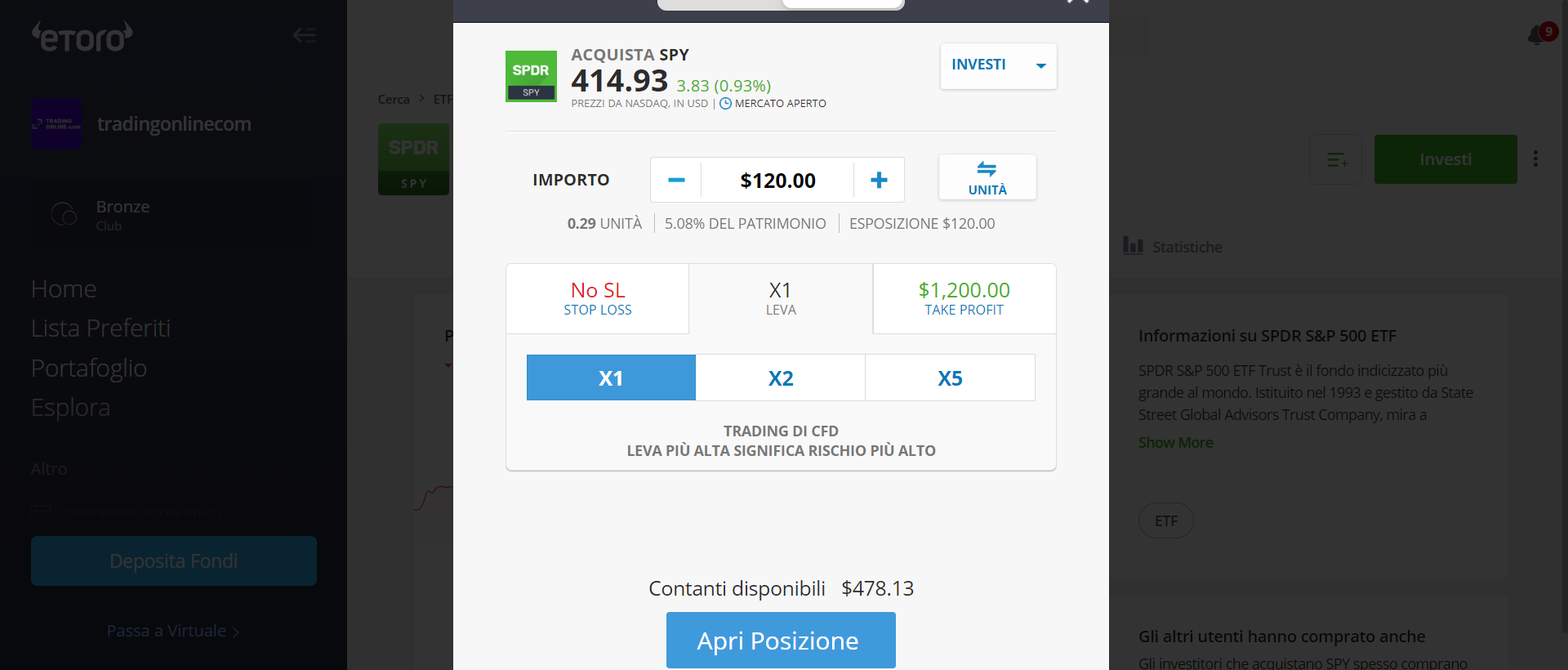

4 – Fare il primo acquisto

Una volta trovato l’ETF di proprio interesse, cliccando sul pulsante “Investi” è possibile accedere alla schermata di conferma dell’ordine. Da qui si può scegliere la quantità di azioni da comprare, dopodiché si può ripetere il processo con tutti gli altri ETF di nostro interesse. Dalla sezione “Portfolio” accessibile dal menu sulla sinistra della piattaforma si possono poi monitorare e chiudere le proprie posizioni.

Quali ETF comprare

L’anno in corso ha visto il grande ritorno delle obbligazioni, che pagano rendimenti molto alti visti i tassi altrettanto alti praticati dalle banche centrali. Questo fattore ha rilanciato la popolarità degli ETF obbligazionari, che dal 2009 in avanti erano rimasti fortemente in secondo piano rispetto a quelli azionari. Allo stesso tempo, sono nati sempre più prodotti bilanciati che permettono di esporsi in parte alle azioni e in parte alle obbligazioni con lo stesso ETF. Gli ETF misti di questo genere sono ideali per chi vuole ottenere una grande diversificazione del proprio portafoglio, lasciando che i ribilanciamenti avvengano in automatico, minimizzando il tempo necessario per la gestione del tutto.

Per quanto riguarda gli ETF azionari, questo può comunque essere un ottimo momento per investire sui settori che sono stati eccessivamente penalizzati dai ribassi dell’anno scorso. Per esempio, il settore tech è in forte ripresa e gli ETF che replicano il Nasdaq 100 o il Nasdaq Composite possono essere dei buoni strumenti con cui trarre vantaggio di questo trend.

Passando agli ETF settoriali, ci sono indubbiamente alcuni settori che in questo periodo storico stanno performando particolarmente bene. Gli ETF legati all’idrogeno come anche quelli legati alla Cybersicurezza, all’Intelligenza Artificiale & Robotics, all’energia nucleare & Uranio, ad esempio, stanno conoscendo un anno molto positivo per via dei nuovi incentivi introdotti dall’amministrazione Biden negli Stati Uniti e per via dei forti investimenti dell’Unione Europea in questa direzione. Interessanti anche i prodotti correlati all’estrazione di oro e altri metalli, che offrono una forte difesa contro l’inflazione. Tutto questo, come sempre, va valutato alla luce della propria strategia di investimento e in base ai propri obiettivi.

Di seguito è presentata una tabella con alcuni degli ETF da valutare oggi:

| Nome | Ticker | Tipologia | Strategia |

|---|---|---|---|

| SPDR S&P 500 ETF | SPY | Azionario | Replica S&P 500 |

| iShares MSCI World SRI UCITS ETF EUR (Acc) | SUWS | Azionario | Azionario mondiale |

| Vanguard LifeStrategy 80% UCITS EUR Acc | VNGA80 | Misto | Azioni e bond mondiali |

| Fidelity Global Investment Grade Bond ETF | FCIG | Obbligazionario | Bond mondiali |

| SPDR Gold Shares | GLD | Azionario | Azioni settore oro |

| Invesco QQQ Trust Series 1 | QQQ | Azionario | Replica Nasdaq 100 |

👉 Se vuoi seguire le mie attività di trading ricorrenti, puoi farlo copiando il mio portafoglio pubblico di Popular Investor su eToro – qui troverai indicazioni sui migliori ETF da seguire.

Comprare ETF – Opinioni e recensioni verificate

Verificare le recensioni di un servizio prima di procedere con l’utilizzo vero e proprio è sempre utile, in modo da imparare dall’esperienza di persone che hanno già utilizzato una certa piattaforma. Oltre a monitorare le opinioni degli esperti, è sempre utile conoscere anche i commenti di tutti i comuni investitori al dettaglio. In questo modo si possono conoscere i pro e contro di un servizio ancora prima di avere iniziato a utilizzarlo.

In ogni caso, è sempre utile ricordare che molte piattaforme oggi offrono la possibilità di aprire un conto demo per esercitarsi gratuitamente e senza rischi. Ai clienti viene messo a disposizione del denaro virtuale con cui allenarsi, senza aver bisogno di eseguire un deposito o di sostenere alcun costo.

Trustipilot

Le recensioni dei broker su Trustpilot forniscono sempre un buon metro della misura dell’esperienza di altri utenti. Per quanto ci sia ancora un problema legato a recensioni false, spesso da parte dei broker truffaldini che vogliono mettere in cattiva luca gli operatori più affidabili, nel complesso quando le recensioni sono tante ci si può fidare della valutazione media.

La nostra opinione

Visti gli anni di esperienza che la nostra redazione ha accumulato nel mondo degli ETF e delle Borse più in generale, abbiamo avuto modo di seguire da vicino il boom della popolarità di questi strumenti. Sempre più persone si rendono conto del fatto che questi strumenti siano una risposta concreta e relativamente semplice alla necessità di costruire un piano d’accumulo personale con cui investire i risparmi a lungo termine.

Avere una strategia di investimento a lungo termine che si basa sull’acquisto periodico di ETF, lasciando che la capitalizzazione composta faccia effetto, rimane una delle migliori decisioni in assoluto che una persona possa prendere per la gestione delle proprie finanze personali.

Decenni di dati dimostrano che investire sul mercato e replicarne l’andamento, anziché cercare di batterlo, è quasi sempre la scelta che genera i migliori ritorni sull’investimento. Gli ETF non sono soltanto migliori dei fondi comuni per le performance, ma anche per i costi di intermediazione più bassi e per la maggior liquidità del mercato.

Grazie alle piattaforme online, che si dimostrano migliori delle banche tradizionali per costi e facilità di utilizzo, oggi chiunque può facilmente costruire un proprio piano di accumulo basato sugli ETF. In alcuni casi è addirittura possibile evitare del tutto i costi di intermediazione, qualcosa che soltanto fino a pochi anni fa sarebbe sembrato troppo bello per essere vero.

Considerazioni a margine

Comprare ETF con una strategia chiara è un sano modo di coltivare i propri risparmi, e ci sono una moltitudine di modi per farlo. Tra questi, i broker online sono emersi negli ultimi anni come la scelta più conveniente e più popolare: le piattaforme per investire online oggi offrono costi di intermediazione impensabili fino a pochi anni fa, con alcune di queste che addirittura non prevedono costi né fissi né variabili per investire in ETF.

Altre scelte possibili sono quella di acquistare presso la propria banca -in filiale o tramite home banking-, presso Poste Italiane o rivolgendosi a un consulente esterno. La consulenza può fornire un’esperienza più assistita, ma il costo di questa assistenza è decisamente alto a lungo termine: spesso formarsi in autonomia risulta più efficiente rispetto a pagare i costi di gestione. Le banche solitamente sono più interessate a vendere altri prodotti, come i fondi comuni d’investimento, e per questo impongono solitamente costi di intermediazione estremamente alti per comprare quote di ETF.

FAQ

Comprare ETF online è sicuro?

Si può comprare qualunque ETF online in modo molto sicuro, finché ci si accerta di farlo attraverso una piattaforma autorizzata da Consob. Oggi la maggior parte degli investitori al dettaglio usa una piattaforma online per investire in ETF in autonomia e con bassi costi.

Quanto costa comprare ETF in banca?

Le commissioni variano tra una banca e l’altra, così come in filiale gli ordini sono più cari rispetto all’operatività tramite home banking. Ci si può aspettare di spendere 12-18€ per eseguito online e 30-40€ per la stessa operazione in filiale.

È legale investire su ETF non-UCITS?

Investire in ETF non armonizzati, anche detti “non-UCITS”, è perfettamente legale. Tuttavia, le plusvalenze vengono tassate in un modo differente dal momento che concorrono a formare il reddito Irpef.

Investire in ETF è pericoloso?

La “pericolosità” di un ETF dipende dalla composizione del suo portafoglio. Alcuni investono in strumenti molto sicuri, come obbligazioni governative AAA a breve termine, mentre altri investono su società piccole ed emergenti che presentano un rischio e un ritorno potenziale più elevato.

-

Guide sul Trading Online 7 Luglio 2025

Guide sul Trading Online 7 Luglio 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025

-

Guide sul Trading Online 14 Gennaio 2026

Guide sul Trading Online 14 Gennaio 2026I 10 Migliori Corsi Trading Online 2026 Gratuiti / Pagamento

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide Forex 15 Gennaio 2026

Guide Forex 15 Gennaio 2026I 7 Migliori Corsi Forex Gratuiti ed a Pagamento del 2026