Guide ETF

ETF Azionario Globale: Migliori 5 per Investire nel 2025

Analisi dei migliori ETF azionario globale. Recensioni migliori exchange traded funds azionari mondiali che riteniamo convenienti.

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

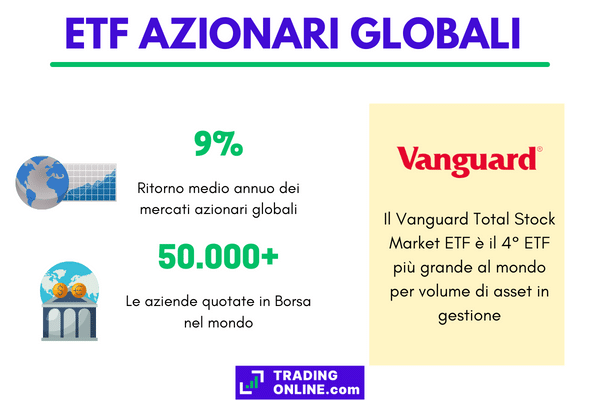

Gli ETF azionario globale (o mondiale) sono il prodotto azionario più diversificato in assoluto, permettendo di ottenere un’esposizione a tutti i settori e mercati geografici. Per gli amanti della diversificazione estrema e della distribuzione dei rischi, questi sono dei prodotti che hanno un grande valore aggiunto. Nel corso del tempo sono diventati sempre più popolari, al punto che vari di questi ETF si collocano tra i fondi a gestione passiva più grandi al mondo.

Distribuire il proprio portafoglio su tanti settori e tante aree geografiche, quantomeno quando si guarda al lungo termine, si è storicamente dimostrata una delle strategie migliori in assoluto per gestire i propri risparmi. Con l’avvento degli ETF sul mercato azionario mondiale, raggiungere questo livello di diversificazione è diventato non soltanto possibile ma anche estremamente più facile rispetto al passato.

Detto questo, gli ETF azionario globale non sono tutti uguali nemmeno quando si guarda ai fondi che investono sull’azionario mondiale. Ci sono sempre delle differenze rilevanti, ed è per questo che abbiamo fatto una ricerca dettagliata e ne abbiamo scelti 5 in particolare. Questi sono, secondo la nostra opinione, i migliori su cui investire oggi.

| 💡Conviene investire oggi: | Sì |

| ⛔Rischio dell’investimento: | Medio-Alto |

| 💸Costi e commissioni: | 0,07-0,49% TER annuo |

| 💼Dove acquistare: | Capital.com / FP Markets / eToro |

| 💰Investimento minimo: | 50 euro |

Migliori 5 ETF Azionario Globale su cui investire nel 2025

Abbiamo effettuato la nostra ricerca concentrandoci soprattutto su alcuni specifici aspetti dei vari ETF:

- Livello di diversificazione;

- Gestione del peso delle varie società sul fondo;

- Costi di gestione annui (TER);

- Liquidità del mercato delle quote;

- Armonizzazione UCITS.

I nostri risultati non vanno interpretati come una consulenza finanziaria o come un consiglio d’investimento, ma esclusivamente come l’opinione degli analisti di ®TradingOnline.com.

1. iShares Core MSCI World UCITS ETF USD

| 📍ISIN | IE00B4L5Y983 |

| ⭐Dove comprare | eToro |

| 💲TER | 0.20% annuo |

| 📈Metodo di replica | Fisica completa |

| 💱Valuta del fondo | Euro/Dollaro |

| 💰Strategia di reinvestimento | Accumulazione |

Con oltre $50 miliardi in asset in gestione, questo è decisamente un colosso nel mondo degli ETF ed è da anni ormai il prodotto di riferimento nella categoria dei fondi a gestione passiva sul mercato azionario globale. Il fondo proposto da iShares è disponibile sia in versione UCITS, quotata in euro, che nella versione tradizionale quotata in dollari americani. Il fondo ha come benchmark il MSCI World Index, l’indice di riferimento di tutti i principali ETF sull’azionario globale.

Complessivamente fanno parte del portafoglio di questo ETF più di 1.500 titoli, di cui i più rappresentati sono:

- Microsoft

- Apple

- Nvidia

- Amazon

- Meta

Interessante notare che, malgrado l’estrema diversificazione del prodotto, oltre il 15% del capitale è investito sulle 5 società più rappresentate in portafoglio. Il settore più rappresentato è il tech (26%), seguito da quello finanziario (13%). Gli Stati Uniti, rappresentando il 68% totale del portafoglio, sono nettamente l’area geografica a cui il fondo offre la maggiore esposizione.

2. Vanguard Total World Stock ETF

| 📍ISIN | US9220427424 |

| ⭐Dove comprare | eToro |

| 💲TER | 0.07% annuo |

| 📈Metodo di replica | Fisica parziale |

| 💱Valuta del fondo | Dollaro americano |

| 💰Strategia di reinvestimento | Accumulazione |

Questa alternativa proposta da Vanguard è per certi versi ancora migliore rispetto al fondo di iShares, anche se non gode della stessa notorietà. Con oltre 9.000 azioni in portafoglio, è decisamente più diversificato rispetto al fondo che abbiamo appena analizzato. Questo grazie alla scelta di due benchmark allo stesso tempo: lo Spliced Total World Stock Index e il FTSe Global All Cap Index, che messi insieme riescono a includere pressoché qualunque azienda quotata sul Pianeta.

Il fondo di Vanguard risulta decisamente più esposto ai mercati emergenti, di cui viene incluso un numero sensibilmente maggiore. Malgrado si ottenga una diversificazione più alta, il prodotto è persino meno costoso rispetto a quello di iShares. Complessivamente è un fondo molto difficile da battere in termini di esposizione, profilo di costi e rispetto del benchmark: indubbiamente è uno dei prodotti che ci piacciono di più nel contesto degli ETF sul mercato azionario globale.

3. iShares Edge MSCI World Quality Factor ETF USD

| 📍ISIN | IE00BP3QZ601 |

| ⭐Dove comprare | eToro |

| 💲TER | 0.30% annuo |

| 📈Metodo di replica | Fisica parziale |

| 💱Valuta del fondo | Euro/Dollaro |

| 💰Strategia di reinvestimento | Accumulazione |

Molti ETF che investono sul mercato azionario globale non lo fanno attraverso l’acquisto di tutti gli strumenti quotati, ma scegliendo un campione rappresentativo di quelli che rispettano una certa caratteristica. Nel caso dell’iShares Edge MSCI World Quality Factor ETF, si tratta di uno strumento che investe in 300 società scelte all’interno del MSCI World Index. Queste qualità vengono scelte attraverso un criterio di “qualità”, basato su:

- Prevedibilità e crescita dei risultati di bilancio;

- Crescita dell’utile netto nel corso degli anni;

- Dimostrata leadership nel proprio settore;

- Solido stato patrimoniale e basso indebitamento.

Attualmente le società più rappresentate nel portafoglio del fondo sono:

- Nvidia

- Microsoft

- Meta Platforms

- Visa

- Apple

Si tratta nuovamente di un ETF disponibile in versione UCITS e non-UCITS. Ricordiamo che gli ETF con sigla “UCITS” sono armonizzati in base alle normative europee sui fondi a gestione passiva, che garantiscono paletti più stringenti per i gestori e un profilo fiscale più favorevole per gli investitori.

4. iShares MSCI Global Impact ETF

| 📍ISIN | US46435G5320 |

| ⭐Dove comprare | Capital.com |

| 💲TER | 0.49% annuo |

| 📈Metodo di replica | Fisica completa |

| 💱Valuta del fondo | Euro |

| 💰Strategia di reinvestimento | Distribuzione semestrale |

Questo ETF ha come indice di riferimento il MSCI ACWI Sustainable Impact Index, che traccia la performance delle azioni globali connesse alla sostenibilità e alla transizione climatica. Lo si può guardare come una versione con una forte componente ESG dei primi due fondi che abbiamo analizzato. Li si nota immediatamente nel momento in cui si analizzano le azioni più presenti nel suo portafoglio:

- Alstom SA

- Umicore SA

- Novartis AG

- WHI Group

- Vestas Wind Systems

È interessante notare che questo fondo offre una distribuzione del rischio molto diversa rispetto agli altri fondi sul mercato azionario globale. In primo luogo perché il settore tech è decisamente meno rappresentato all’interno del portafoglio, e in secondo luogo anche perché anche il peso degli Stati Uniti è decisamente inferiore.

5. iShares Edge MSCI World Momentum Factor ETF USD

| 📍ISIN | IE00BP3QZ825 |

| ⭐Dove comprare | eToro |

| 💲TER | 0.30% annuo |

| 📈Metodo di replica | Fisica completa |

| 💱Valuta del fondo | Euro/Dollaro USA |

| 💰Strategia di reinvestimento | Accumulazione |

Questo ETF ha l’obiettivo di replicare un indice azionario globale composto dalle società che stanno ottenendo un forte trend rialzista. Questo approccio è interessante, perché parte dal presupposto che i settore che stanno andando bene ora continueranno ad andare bene in futuro, e viceversa. Sul lungo termine non è necessariamente la strategia migliore, ma sul breve può permettere di cogliere delle fasi di importanti di mercato.

Per fare un esempio molto vicino nel tempo, il settore tech e i veicoli elettrici hanno avuto una performance ottima in Borsa nel corso degli ultimi 10 anni. Per la logica di questo ETF, questi settori avrebbero ottenuto un peso maggiore nel portafoglio a discapito di altri che hanno ottenuto una performance meno positiva. Nei periodi di trend rialzista, solitamente questo approccio funziona bene; nei periodi di trend ribassista per i mercati, però, spesso sono i software che hanno la performance peggiore.

Conviene investire in ETF azionario globale?

Il mercato azionario globale si è rivelato un investimento ottimo sul lungo termine, ed è probabile che lo rimarrà in futuro. La diversificazione su un alto numero di settori industriali e di aree geografiche fa in modo che, essenzialmente, questi ETF espongano l’investitore alla crescita finanziaria mondiale. E per una semplice questione di miglioramento tecnologico e aumento demografico, l’economia mondiale cresce.

Gli ETF azionari globali sono in assoluto tra i nostri prodotti preferiti per la costruzione di un portafoglio orientato al lungo termine. Non importa se il prossimo grande trend siano le azioni tech americane, le azioni farmaceutiche cinesi o le aziende che estraggono oro: questi fondi assicurano che avremo un’esposizione, anche se bassa, a tutto questo. La distribuzione del rischio è la più bilanciata a cui si possa pensare, e al tempo stesso ci sono diversi prodotti con dei costi di gestione annua estremamente competitivi.

Non saranno sicuramente il prodotto che offre le emozioni più grandi agli investitori, ma gli ETF sul mercato azionario globale sono una scelta intelligente. Lo dimostrano oltre 120 anni di storia dei mercati finanziari su cui abbiamo dei dati a livello globale.

Dove investire in ETF azionario globale

Di seguito è riportata una tabella con le migliori piattaforme per investire in ETF sull’azionario globale, scelte dalla nostra redazione in base alle commissioni e alla facilità di utilizzo. Sono regolamentate in Europa e registrate Consob, e sono tutte attivamente utilizzate dal team di ®TradingOnline.com.

FP Markets- Visita la piattaforma;

eToro – Visita la piattaforma;

Capital.com – Visita la piattaforma;

Skilling – Visita la piattaforma;

Trade.com – Visita la piattaforma;

Bitpanda – Visita la piattaforma.

ETF azionario globale: considerazioni finali

Gli ETF sul mercato azionario hanno risposto alla fondamentale necessità di diversificazione che qualunque portafoglio orientato al lungo termine dovrebbe avere. Negli ultimi 14 anni, sono passati dall’essere un prodotto pressoché inesistente a essere una colonna portante del portafoglio di milioni di investitori. Soprattutto di investitori al dettaglio, che dovrebbero spendere migliaia di euro in commissioni per acquistare manualmente tutti gli strumenti a cui possono esporsi grazie agli ETF sul mercato azionario globale.

Questo successo ha fatto sì che nel corso del tempo nascessero più prodotti in competizione tra loro, aumentando l’offerta e di conseguenza portando a un abbassamento generale delle commissioni; se guardiamo ai fondi a gestione attiva che investono sull’azionario mondiale, si può arrivare facilmente a costi 10-15 volte superiori a quelli degli ETF equivalenti.

FAQ: Domande e risposte frequenti sugli ETF azionario globale

Gli ETF azionario globale sono rischiosi?

Il rischio di questi prodotti, sul lungo termine, è medio-basso. Più ci si avvicina al breve termine e più aumenta, ed è per questo che sono strumenti solitamente indicati per gli investimenti su lunghi archi di tempo.

Dove comprare ETF azionario globale?

Le piattaforme migliori sono Capital.com, FP Markets e eToro. Si tratta di piattaforme registrate Consob, facili da usare e con un profilo di costi molto conveniente.

Perché investire in ETF azionario globale?

Gli ETF sui mercati azionari globali sono prodotti estremamente diversificati, che espongono direttamente l’investitore alla crescita economica del mondo nel suo insieme. Considerato il miglioramento tecnologico e l’aumento demografico, sul lungo termine questa crescita è pressoché garantita.

Come scegliere un ETF azionario globale?

Considerando che questi prodotti sono pensati per la massima diversificazione, il primo parametro da controllare è la quantità di azioni in portafoglio. Altri parametri importanti sono i costi di gestione, l’armonizzazione UCITS e la liquidità degli scambi di quote in Borsa.

-

Guide sul Trading Online 7 Luglio 2025

Guide sul Trading Online 7 Luglio 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025

-

Guide sul Trading Online 14 Gennaio 2026

Guide sul Trading Online 14 Gennaio 2026I 10 Migliori Corsi Trading Online 2026 Gratuiti / Pagamento

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide Forex 15 Gennaio 2026

Guide Forex 15 Gennaio 2026I 7 Migliori Corsi Forex Gratuiti ed a Pagamento del 2026