Guide Azioni

Azioni anti inflazione: Miglior portafoglio NO-INFLAZIONE!

Quali sono le migliori azioni su cui puntare in caso di inflazione? Ecco il miglior portafoglio di azioni anti inflazione del 2025.

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

Alcune azioni anti inflazione sono in grado di performare meglio nei periodi di alta inflazione. Finalmente l’ondata di inflazione che ha seguito la pandemia è passata, e ormai tanto in Europa quanto negli Stati Uniti si è aperto un 2024 segnato da una pressione sui prezzi molto contenuta. Nonostante ciò, è comunque importante sapere come gestire un portafoglio in base all’inflazione.

Ci sono società che riescono facilmente a mantenere i loro margini quando il denaro si svaluta, altre soffrono di più questa situazione. Il settore, il posizionamento di mercato e l’elasticità della domanda sono alcuni dei fattori più importanti da tenere in considerazione. Malgrado non tutte le azioni anti inflazione reggano bene i periodi inflattivi, quando questi si presentano non è il caso di liquidare il portafoglio. Mantenere la liquidità sul conto significa necessariamente lasciare che il denaro si svaluti, mentre investendolo con consapevolezza si può arginare il problema.

Attenzione a non essere in ritardo nel gestire le proprie entrate sul mercato delle azioni anti inflazione. Oggi non è più il momento di orientare un portafoglio verso la protezione dall’inflazione. I prezzi ormai non stanno più aumentando con la velocità di prima, e addirittura le principali banche centrali sono pronte ad affrontare la decisione di abbassare i tassi d’interesse.

Azioni anti inflazione – Riassunto:

| 💰 Proteggono davvero | Sì |

| 🔥 Rischio | Medio |

| 💎 Ritorno potenziale | Alto |

| 📈 Migliori broker | FP Markets // Capital.com // eToro |

| 💡 Settori migliori | Commodities, SaaS, immobiliare |

| 🧐 Settori peggiori | Industriali, abbigliamento, trasporti |

| 📊 Migliori da comprare | Vedi l’elenco |

Cos’è l’inflazione?

L’inflazione è definita come la svalutazione del denaro che porta i prezzi dei beni ad aumentare nel corso del tempo. Ci sono diverse teorie economiche che tentano di spiegare l’inflazione: la loro radice comune è che sia dovuta a un aumento della liquidità in circolazione, che cresce più rapidamente rispetto all’offerta di prodotti e servizi.

Le banche centrali hanno il compito di mantenere l’inflazione all’interno del loro range desiderato. La maggior parte delle banche centrali delle economie avanzate ha una politica basata su target di inflazione del 2-3% annuo. Un’inflazione lieve è importante per favorire i consumi e di conseguenza l’occupazione, ma non deve essere esagerato per non causare un tracollo dell’economia.

Quando la pandemia ha bloccato l’economia di gran parte del mondo, le banche centrali hanno dovuto stampare molto denaro per aiutare le aziende e le famiglie ad attraversare quel periodo difficile. Più denaro in circolo e meno produzione dovuta alle restrizioni e alle difficoltà logistiche hanno causato l’attuale tasso di inflazione molto elevato.

Misure anti inflazione

Migliori azioni anti inflazione

Gli analisti di TradingOnline.com® sono sempre attivi nella ricerca di titoli che possono performare bene in diversi contesti macroeconomici. In uno scenario segnato da inflazione elevata, è importante tenere conto soprattutto di quanto l’azienda possa controllare i suoi costi di produzione e i suoi ricavi.

Nel caso di una società tech, ad esempio, i costi di produzione non sono molto segnati dall’inflazione. Principalmente queste aziende hanno costi legati agli stipendi, che però si adattano lentamente all’aumento del costo della vita; dall’altra parte, possono aumentare i prezzi come i consumatori si aspettano che accada quando l’inflazione è in aumento.

Dall’altra parte, le aziende manifatturiere devono far fronte all’aumento dei prezzi delle materie prime e dei semilavorati. Si trovano costrette a scegliere se trasferire questi maggiori costi sui clienti, alzando i prezzi e rinunciando a parte della domanda, oppure mantenere i prezzi fissi e sacrificare i margini.

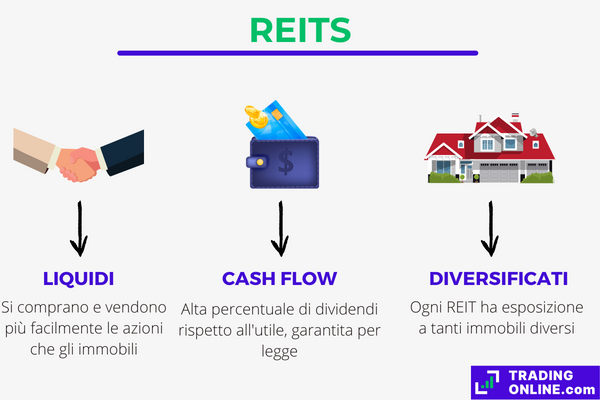

Come insegna anche Warren Buffett, poi, i business migliori in periodo di inflazione sono quelli che si basano sugli attivi fissi. Nel caso di un REIT che investe in immobili da mettere in affitto negli Stati Uniti, ad esempio, ogni casa va comprata solo una volta. Nel tempo l’asset che produce reddito rimane e non c’è bisogno di rinnovarlo, ma il prezzo del canone si alza per effetto della svalutazione del denaro.

Di seguito segnaliamo le 20 migliori azioni anti inflazione su cui investire in periodi inflattivi, la maggior parte delle quali sono compatibili con la funzione RealStock di eToro -qui il sito- e dunque acquistabili senza commissioni sulla piattaforma del broker.

1 – Adobe

| 📊 Ticker | NASDAQ: ADBE |

| 💡 Settore | Software as a Service |

| 🚀 Migliore alternativa | Oracle |

| 🧐 Resistenza all’inflazione | Alta |

Adobe ha un business perfettamente allineato con ciò che un investitore potrebbe desiderare in periodi di alta inflazione. Una realtà totalmente dedicata al tech, che ha già sviluppato pienamente tutti i suoi prodotti principali e ha un’ampia base di utenti in tutto il mondo. Non ha bisogno di trasportare ciò che vende, non ha bisogno di molti fornitori esterni e ha già effettuato gran parte della sua capital expenditure per lo sviluppo dei software.

L’azienda che ha creato Photoshop, Premiere Pro, After Effects e tutti i programmi più utilizzati dai creator professionisti è una realtà molto consolidata. Potrebbe persino approfittare di un periodo in cui i clienti si attendono alta inflazione per alzare i prezzi, alzando dunque i margini.

Dal momento che la clientela di Adobe è per la maggior parte composta da aziende e professionisti, l’elasticità della domanda è bassa. A differenza dei consumatori finali, i clienti business sono molto restii ad abbandonare i loro abbonamenti: lo staff è formato per utilizzarli, i processi aziendali sono basati su quel tech stack e complessivamente i costi per passare ad altri fornitori sono più dei benefici.

2 – Alerion CleanPower

| 📊 Ticker | BIT: ARN |

| 💡 Settore | Energia rinnovabile |

| 🚀 Migliore alternativa | NextEra Energy |

| 🧐 Resistenza all’inflazione | Alta |

Alerion è una delle aziende italiane più coinvolte nella produzione e distribuzione di energia elettrica prodotta da fonti rinnovabili. Come tale, è una società che ha bisogno di fare grossi investimenti una tantum per comprare pale eoliche, pannelli fotovoltaici e così via. Se l’inflazione è alta, a distanza di qualche anno il valore della produzione di quei pannelli e di quelle pale eoliche diventa in percentuale molto alto rispetto all’investimento iniziale.

Warren Buffett spiegava questo concetto con il celebre esempio del casello autostradale. In un mondo inflattivo, possedere un casello sarebbe l’ideale: lo si è già pagato una volta in “soldi vecchi” che ora valgono meno, dopodiché i prezzi per il pedaggio si alzano di anno in anno grazie all’inflazione. Alerion opera anche in un mercato strategico, cioè proprio quello italiano: essendo una nazione ricca di vento e di sole, ma povera di gas e petrolio, l’Italia dovrà puntare moltissimo su queste fonti di energia.

Il 2023 è stato un pessimo anno per le società che si dedicano alla produzione di energia rinnovabile, ma il 2024 ha portato novità interessanti: molte nazioni hanno già deciso di permettere alle società legate al settore eolico di rinegoziare i loro contratti per adattarli all’inflazione degli scorsi anni, e i tassi in discesa dovrebbero ulteriormente essere una notizia positiva.

Un modo interessante per investire in Alerion è farlo tramite i CFD di Capital.com (qui per la demo gratuita). Capital.com è un broker molto interessante, autorizzato da Consob e famoso per la sua offerta di piattaforme di altissimo livello. Grazie alla possibilità di investire in azioni anti inflazione con una leva fino 1:5, permette di rendere più volatili gli investimenti su titoli altrimenti piuttosto stabili come Alerion.

3 – BHP

| 📊 Ticker | NYSE: BHP |

| 💡 Settore | Estrazione mineraria |

| 🚀 Migliore alternativa | Rio Tinto |

| 🧐 Resistenza all’inflazione | Alta |

Il BHP Group, fondato nel 1851 in Australia, è una delle realtà più grandi al mondo nel settore dell’estrazione mineraria. Metalli e materie prime in generale tendono a resistere molto bene agli effetti dell’inflazione, principalmente perché non ci sono alternative: le imprese che trattano queste materie prime sono costrette ad accettare i prezzi più alti e a trasferire gli aumenti di prezzo sui consumatori.

Si tratta anche di un settore che tende ad avere basse valutazioni e alti dividendi. BHP è un caso evidente, con un dividendo che nel corso degli anni è tendenzialmente rimasto al di sopra del 6%. Da ultimo, la società è quotata anche in Australia e volendo ne si può approfittare per diversificare la propria esposizione valutaria. L’azienda sta puntando molto sul rame e sugli altri minerali necessari per assemblare batterie al litio e veicoli elettrici: peccato per la mancata acquisizione di Anglo American, ma le prospettive per i prossimi anni rimangono molto valide.

4 – Booking Holdings Inc

| 📊 Ticker | NASDAQ: BKNG |

| 💡 Settore | Agenzia di viaggi online |

| 🚀 Migliore alternativa | Expedia Group |

| 🧐 Resistenza all’inflazione | Alta |

Booking.com è una grande agenzia di viaggi online, che permette alle persone di prenotare soggiorni, voli e veicoli a noleggio in tutto il mondo. Un business perfetto in periodi di inflazione, soprattutto per il modo in cui l’azienda genera ricavi: Booking trattiene una provvigione in percentuale sulle prenotazioni che vengono effettuate sulla piattaforma. Questo significa che se i prezzi si alzano per via dell’inflazione, la stessa provvigione in percentuale diventa più alta.

Trattandosi di una grande società attiva da anni, tutte le funzioni core del servizio sono ormai ampiamente rodate. Non c’è dubbio sul fatto che la parte più grande della capital expenditure per la realizzazione della piattaforma sia ormai alle spalle. Da quando Booking.com ha iniziato a puntare anche sugli appartamenti, tra l’altro, sta diventando un competitor sempre più agguerrito anche per Airbnb.

Chiaramente il tasso di inflazione può ridurre la domanda di viaggi. Dall’altra parte, però, la piattaforma incassa maggiori commissioni in percentuale sugli ordini e può dunque dimostrarsi più resiliente rispetto al resto dell’industria del turismo.

Come tutte le grandi aziende quotate negli Stati Uniti, anche Booking è compatibile con la funzionalità RealStock di eToro. Questo significa che in qualunque momento è possibile comprare e vendere il titolo senza commissioni: letteralmente zero costi di intermediazione. E per chi non volesse comprare un’azione per intero, sono disponibili anche quelle frazionali.

5 – Visa

| 📊 Ticker | NYSE: V |

| 💡 Settore | Circuiti di pagamento |

| 🚀 Migliore alternativa | Mastercard |

| 🧐 Resistenza all’inflazione | Molto alta |

Visa è un’altra azienda che tende a riportare risultati ancora migliori del solito quando l’inflazione si fa più alta del previsto. Il motivo è ancora una volta che la società basa il suo business sulle commissioni imposte agli esercenti: quando una persona paga con carta, una parte di quel pagamento viene trattenuta da Visa per averla resa possibile con la sua tecnologia.

Altra cosa interessante è il fatto che Visa, rispetto a Mastercard, abbia sempre puntato di più sulle carte di credito che su quelle di debito. Nei periodi in cui l’inflazione è alta, più persone hanno bisogno di affidarsi al credito per potersi permettere ciò che comprano. Questo porta anche a margini più alti per Visa, dal momento che per gli emittenti le carte di credito sono sensibilmente più redditizie.

Il mondo dei pagamenti da smartphone non sembra nemmeno aver intaccato le prospettive di lungo termine della società, specie dal momento che la app come Apple Pay e Google Pay richiedono comunque una carta emessa da Visa, American Express o Mastercard.

6 – Prologis

| 📊 Ticker | NYSE: PLD |

| 💡 Settore | REITs di centri logistici |

| 🚀 Migliore alternativa | Duke Realty |

| 🧐 Resistenza all’inflazione | Molto alta |

Prologis è un REIT, cioè un trust d’investimento immobiliare. È una formula molto comune per le aziende quotate in Borsa che si occupano di investire in immobili, conveniente sia per il management che per gli investitori. I REITs hanno l’obbligo di distribuire gran parte dei loro profitti sotto forma di dividendi e sono anche tenuti a rimanere aderenti al loro modello di business nel corso del tempo.

Nel caso specifico di Prologis, l’azienda è specializzata negli investimenti in immobili a uso industriale, particolarmente magazzini per lo stoccaggio delle merci. Non è un caso che il cliente più stretto sia Amazon: la partnership tra le due aziende è di lunga data e molti dei centri logistici della società di Jeff Bezos sono presi in affitto o in leasing da Prologis.

Da una parte, l’inflazione fa aumentare il valore degli immobili: il loro valore intrinseco resta uguale mentre il denaro si svaluta, per cui il prezzo di mercato aumenta. Dall’altra parte, proprio il fatto di operare con dei partner industriali fa in modo che l’elasticità della domanda sia bassa e che Prologis possa aumentare i prezzi senza compromettere la richiesta da parte dei clienti.

Non è l’ultimo REIT a fare parte di questa lista, anche perché il modello di business di queste realtà le rende investimenti ideali in periodi di alta inflazione. Possono sia aumentare i prezzi dei canoni d’affitto e di leasing, sia contare sulla rivalutazione del patrimonio dovuta proprio all’aumento del valore degli immobili. Spesso in periodi di alta inflazione gli investitori scelgono di acquistare seconde o terze case, provocando un ulteriore aumento del prezzo degli immobili.

Per comprare titoli come Prologis, la scelta ideale è aprire un account su eToro. Approfittando della funzionalità RealStock per comprare azioni anti inflazione senza commissioni, i grandi REITs americani diventano ancora più interessanti in un periodo come questo.

7 – Eni

| 📊 Ticker | BIT: ENI |

| 💡 Settore | Energetici |

| 🚀 Migliore alternativa | Chevron |

| 🧐 Resistenza all’inflazione | Molto alta |

Eni appartiene a un settore molto particolare. I titoli energetici tendono a beneficiare di situazioni in cui normalmente il resto del mercato performa male, un comportamento definito anti-ciclico. Se il prezzo del petrolio aumenta, Eni ottiene margini più alti e un fatturato in forte crescita; anche per questo, la politica di dividendi dell’azienda è strettamente legata al prezzo del greggio.

Normalmente, il prezzo del carburante in crescita è una delle variabili che hanno più impatto sul paniere delle azioni anti inflazione. Ecco perché esiste un collegamento diretto tra l’andamento dell’indice dei prezzi al consumo -l’indice che misura l’inflazione- e l’andamento dei titoli petroliferi. Eni segue la stessa curva di tutte le altre aziende del settore da questo punto di vista.

Pur essendo una delle sette supermajor del petrolio, rimane comunque molto sottovalutata rispetto ad altri titoli di questo stampo. Come spesso accade, Borsa Italiana offre molte opportunità per trovare titoli sottovalutati rispetto a società altrettanto solide quotate negli Stati Uniti.

8 – Newmont Corporation

| 📊 Ticker | NYSE: NEM |

| 💡 Settore | Miniere d’oro |

| 🚀 Migliore alternativa | Barrick Gold |

| 🧐 Resistenza all’inflazione | Molto alta |

Ci sono tante società che operano in questo settore e per cui vale lo stesso discorso, ma noi abbiamo preferito puntare sulla più grande: Newmont si occupa di estrazione di oro, ed è insieme a Barrick Gold uno dei due colossi di questo settore. Vero strascico della “corsa all’oro”, uno dei più particolari capitoli della storia economica americana, è un titolo che non può mancare quando si parla di azioni anti inflazione.

Come ogni investitore navigato sa, l’oro è uno dei beni che si difendono meglio dall’andamento dell’inflazione. Soprattutto dal momento che gli investitori, quando vedono aumentare il tasso di inflazione, comprano oro per proteggere il proprio patrimonio. E quando il boom della domanda fa aumentare i prezzi, le società che si occupano di estrazione mineraria segnano risultati record.

Newmont Corporation offre agli investitori anche un interessante dividendo, che nel momento in cui scriviamo supera il 5% del prezzo del titolo. Il titolo è molto poco volatile, ma nel tempo è noto che il valore dell’oro tenda ad aumentare. Di conseguenza, specie se si approfitta di un broker come FP Markets per investire nelle azioni anti inflazione in leva, anche la rivalutazione del titolo nel tempo può essere interessante.

9 – Duke Realty

| 📊 Ticker | NYSE: DRE |

| 💡 Settore | Trust d’investimento immobiliare |

| 🚀 Migliore alternativa | Prologis |

| 🧐 Resistenza all’inflazione | Alta |

Duke Realty è un titolo che abbiamo già menzionato più in alto come migliore alternativa a Prologis, e in periodi di alta inflazione ha assolutamente senso pensare di comprare entrambi i titoli. Anche in questo caso parliamo di un REIT legato al mercato della logistica, che sviluppa soluzioni per aziende che hanno bisogno di centri logistici, magazzini e aree di stoccaggio.

Questo particolare segmento del mercato immobiliare sta attraversando una delle fasi più interessanti della sua storia. Il boom del mondo e-commerce, segnato soprattutto dalla necessità di consegnare gli acquisti dei clienti al loro domicilio, implica che questo tipo di strutture sia sempre più necessario. Quando un rialzo importante del tasso di inflazione si unisce a questo trend di lungo termine, il potenziale rialzista diventa davvero importante.

Non è un caso che i REITs legati al mondo della logistica siano tra i pochissimi titoli che hanno passato indenni i ribassi di inizio 2022, che hanno segnato il peggior semestre per le Borse dal 1972. Attenzione però ai momenti in cui le banche centrali decidono di reagire con forza all’inflazione, alzando i loro tassi d’interesse come è avvenuto tra la fine del 2022 e la gran parte del 2023: tassi in rialzo rischiano di ridurre la valutazione degli immobili.

10 – Irish Residential Properties

| 📊 Ticker | FRA: IRES |

| 💡 Settore | Trust d’investimento immobiliare |

| 🚀 Migliore alternativa | Hiberbia REIT |

| 🧐 Resistenza all’inflazione | Alta |

Questo è un titolo molto interessante per proseguire il nostro elenco di REITs. A differenza delle società analizzate in precedenza, in questo caso si tratta di un trust irlandese specializzato in immobili residenziali. Il motivo per puntare su questo tipo di impresa è in parte legato a tutti i motivi già menzionati per investire in REITs nei periodi di inflazione, in parte per alcuni ulteriori aspetti.

Il mercato immobiliare irlandese è particolarmente interessante per gli investitori, dal momento che a livello europeo è stato uno dei più competitivi dai tempi della crisi del 2008 in avanti. L’Irlanda è scelta dalla maggior parte delle grandi aziende tech, tanto europee quanto americane, per stabilire il quartier generale o quantomeno la sede fiscale. Questo ha generato un boom per la domanda di uffici, ma anche di immobili residenziali per ospitare i lavoratori.

Nel corso del tempo è nato anche un fervente mercato legato agli immobili destinati a studenti universitari, che si spostano per studiare a Dublino per essere più vicini all’offerta di lavori competitivi. In tutto questo, rimane possibile comprare il titolo sotto forma di CFD con Capital.com -qui per la demo- e approfittare della leva finanziaria per acquistare delle azioni anti inflazione. Visto il modo lento in cui procede il mercato immobiliare, è indubbiamente un’opzione da considerare.

11 – ArcelorMittal

| 📊 Ticker | BME: MTS |

| 💡 Settore | Acciaio e derivati |

| 🚀 Migliore alternativa | Nucor |

| 🧐 Resistenza all’inflazione | Molto alta |

ArcelorMittal è una multinazionale dell’acciaio diventata famosa in Italia soprattutto per la vicenda Ilva di Taranto. In realtà, per questo colosso incorporato in Lussemburgo, è solo una delle tante attività che costituiscono una rete mondiale legata la business della trasformazione del ferro.

Il prezzo delle materie prime è uno dei primi che aumenta in correlazione all’aumento del tasso di inflazione. Proprio per questo motivo, l’ipotesi di investire in una società come questa in un periodo inflattivo non è affatto qualcosa di insensato. Maggiore è l’inflazione, maggiore è il prezzo a cui ArcelorMittal può vendere il suo acciaio. Trattandosi di una commodity essenziale e quotata in Borsa, non c’è molto margine di negoziazione per i clienti.

Non soltanto questa società può resistere molto bene ai periodi di alta inflazione, ma nel tempo può tendere a crescere grazie all’aumento della popolazione mondiale. Si tratta anche di una società che può fare da hedge sugli investimenti in REITs che abbiamo analizzato: quando il prezzo dell’acciaio aumenta i margini di chi lavora con gli immobili possono diminuire, ma dall’altra parte avendo azioni anti inflazio e come ArcelorMittal questo non è un problema.

12 – Domino’s

| 📊 Ticker | NYSE: DPZ |

| 💡 Settore | Catena di pizzerie |

| 🚀 Migliore alternativa | McDonald’s |

| 🧐 Resistenza all’inflazione | Medio-alta |

Domino’s Pizza ha annunciato il suo ritiro dal mercato italiano, ma all’estero la “pizza all’americana” continua a guadagnare trazione. In parte per il prodotto in sé, in parte per la famosa politica dell’azienda che da subito l’ha lanciata nel mondo del food delivery. Misto tra pizzeria e fast food, è una società con un modello di business particolare ma indubbiamente in forte crescita.

Il fatto che questa società operi in un business molto tradizionale non significa necessariamente che sia un cattivo investimento in periodi di alta inflazione. Quando i consumatori ripiegano su alternative meno costose, perché i ristoranti tradizionali alzano i prezzi per via dell’inflazione, le grandi catene riescono a contenere meglio questo effetto.

Questo allarga la base di consumatori, ma non è l’unico effetto importante. Domino’s ha un brand molto affermato, che permette alla società di passare l’aumento dei fattori produttivi sui prezzi praticati ai clienti finali. Non è un grosso problema, considerando che la pizza rimane un prodotto largamente accessibile a tutte le fasce di reddito. Utile anche sapere che Domino’s è tra le azioni anti inflazione negoziabili senza commissioni su eToro, così come tutte le altre principali catene di fast food quotate in Borsa.

13 – Unilever

| 📊 Ticker | LON: ULVR |

| 💡 Settore | Beni di largo consumo |

| 🚀 Migliore alternativa | Procter & Gamble |

| 🧐 Resistenza all’inflazione | Molto alta |

Unilever è un conglomerato aziendale, uno dei frutti degli anni ’80 quando i beni di largo consumo erano al centro di un boom del consumo. Come altri grandi colossi quali P&G o Mondelez, Unilever è il frutto di continue acquisizioni e lanci di nuovi brand. Per questo molti consumatori non conoscono il nome Unilever, ma conoscono molto bene i brand che l’azienda possiede.

Per fare alcuni esempi: i deodoranti Axe e Dove, i gelati Cornetto, Magnum e Ben & Jerry, il tè Lipton e i prodotti per la casa a marchio Cif sono tutti brand di Unilever. In qualunque supermercato italiano di grandi o medie dimensioni si trovano prodotti di questo marchio, che vanta un’impronta globale difficile da eguagliare.

In primis, questa impronta globale significa che Unilever è esposta all’andamento di pressoché qualunque valuta esistente. In periodi di alta inflazione, questa è una buona qualità da ricercare in una stock. Inoltre il dividendo annuale è piuttosto interessante, per cui gli investitori sono ricompensati anche da un flusso di cassa che aumenta nel corso del tempo.

14 – PayPal

| 📊 Ticker | NASDAQ: PYPL |

| 💡 Settore | Pagamenti online |

| 🚀 Migliore alternativa | SoFi |

| 🧐 Resistenza all’inflazione | Alta |

Le buone motivazioni per investire su PayPal in periodo di alta inflazione non sono molto diverse da quelle legate agli investimenti in Visa, Mastercard e altri titoli connessi al mondo dei pagamenti. Il fatto che la società guadagni denaro dalle commissioni sui pagamenti fa in modo che, nei periodi di alta inflazione, gli investitori siano particolarmente ricompensati.

Più si alzano i prezzi, più la percentuale che PayPal trattiene su ogni pagamento aumenta in valore assoluto. Può essere che non tutti i pagamenti, non in tutto il mondo, risentano di questo effetto dell’inflazione; sul numero di pagamenti che avvengono ogni giorno in tutto il mondo, però, l’effetto finisce per essere visibile nei dati trimestrali della società.

Bisogna fare attenzione, tuttavia, al fatto che PayPal è un’azienda spesso venduta a multipli molto alti rispetto ai dati di bilancio. Per questo può essere interessante considerare delle operazioni di breve termine più legate all’inflazione, rispetto a un “buy and hold” di lungo termine che potrebbe rivelarsi poco efficace su un titolo mediamente sopravvalutato. Un buon modo per farlo è usando i CFD di FP Markets, che permettono anche l’uso della leva e dello short selling.

15 – General Mills

| 📊 Ticker | NYSE: GIS |

| 💡 Settore | Alimentari |

| 🚀 Migliore alternativa | Mondelez |

| 🧐 Resistenza all’inflazione | Molto alta |

Le azioni anti inflazione General Mills hanno storicamente performato molto bene nei periodi di alta inflazione. La società, nata nel 1886 e con sede a Minneapolis, gestisce un portafoglio di brand di generi alimentari che vanta alcuni tra i nomi più famosi al mondo nel settore alimentare. Tre esempi sono Cheerios, Häagen-Dazs e Old El Paso: nomi che si possono trovare nei supermercati di tutto il mondo e che rappresentano solo una piccola parte del portfolio di General Mills.

Le società che producono generi alimentari sono riuscite a passare molto bene gli aumenti dei propri costi sui consumatori, anche nella più recente ondata di inflazione che ha seguito la pandemia. Al punto che molte di queste imprese hanno beneficiato e non sofferto in una situazione di prezzi crescenti. Spesso i prezzi praticati ai consumatori sono aumentati ben oltre quelli dei fattori produttivi.

16 – American Express

| 📊 Ticker | NYSE: AXP |

| 💡 Settore | Carte di credito |

| 🚀 Migliore alternativa | Visa |

| 🧐 Resistenza all’inflazione | Alta |

American Express è il brand di carte di credito più amato dai clienti di alta fascia, soprattutto per via del suo generoso programma di ricompense. Esattamente come nel caso di PayPal, questo tipo di società favorisce dell’inflazione dal momento in cui il suo modello di business si basa sul ricevere una percentuale dell’importo speso dai clienti. Se gli importi crescono per via dell’inflazione, crescono anche ricavi e utili di AmEx.

Il motivo per cui questa società può reggere l’inflazione anche meglio di Visa e Mastercard riguarda il tipo di cliente a cui si rivolge. I consumatori più abbienti risentono meno dell’inflazione e abbassano di meno i consumi per farvi fronte, per cui l’effetto dei prezzi in aumento è decisamente più positivo che negativo. Anche in questo caso, investendo sul titolo con eToro è possibile evitare completamente i costi di intermediazione.

17 – Texas Roadhouse

| 📊 Ticker | NASDAQ: TXRH |

| 💡 Settore | Ristorazione |

| 🚀 Migliore alternativa | Wendys Co |

| 🧐 Resistenza all’inflazione | Alta |

Texas Roadhouse è una catena di ristoranti americana, che fa della carne grigliata il suo punto di forza principale. Le steakhouse sono, tra tutte le sotto-categorie della ristorazione, una delle più capaci di resistere ai momenti di alta inflazione. Lo si deve soprattutto al fatto che i prezzi praticati ai consumatori, in periodi di alta inflazione, crescono sensibilmente di più rispetto al costo delle materie prime e del lavoro.

Tra le varie stocks connesse al mondo della ristorazione, TXRH spicca per la qualità del management. Il titolo stacca un dividendo, ma la gran parte degli utili viene reinvestita per espandere il business -sempre di più anche a livello internazionale-. Fino a ora è stato molto difficile che Texas Roadhouse sbagliasse anche solo l’apertura di una singola location.

Con 639 ristoranti negli Stati Uniti e oltre 30 location nel resto del mondo, Texas Roadhouse sta passando da un colosso americano a uno mondiale. La forza del suo modello di business emerge soprattutto nei momenti di alta inflazione, con la società che nel corso degli ultimi anni ha approfittato del contesto macroeconomico per praticare rialzi importanti ai prezzi del menu.

18 – Blackrock

| 📊 Ticker | NYSE: BLK |

| 💡 Settore | Finanza |

| 🚀 Migliore alternativa | Berkshire Hathaway |

| 🧐 Resistenza all’inflazione | Alta |

Quando il tasso di inflazione aumenta, la prima reazione degli investitori è per l’appunto investire di più. Molto semplicemente, la paura delle persone è che la svalutazione della loro liquidità possa ridurre il potere d’acquisto dei risparmi. Le società che si occupano di investimenti, proprio per questo motivo, possono avere ritorni importanti proprio in queste fasi di mercato.

Fondata nel 1988, Blackrock è una delle società che hanno letteralmente scritto la storia di Wall Street. Dai fondi comuni d’investimento fino agli ETF, il business aziendale tocca pressoché qualunque ramo della finanza. Pur essendo così grande, però, rimane un’azienda dinamica sempre in grado di presentare soluzioni nuove e interessanti.

Quando il mondo degli investimenti cresce, Blackrock a sua volta ne beneficia. Non è un caso che nel 2022 sia stato uno dei pochi titoli che non ha sofferto, malgrado il pessimo semestre per le Borse. Un’azione interessante, soprattutto in ottica di protezione dall’inflazione. E ancora una volta, un’azione compatibile con la funzionalità RealStock di eToro per comprare il titolo senza commissioni.

19 – Upwork

| 📊 Ticker | NASDAQ: UPWK |

| 💡 Settore | Marketplace per freelance |

| 🚀 Migliore alternativa | Fiverr |

| 🧐 Resistenza all’inflazione | Molto alta |

Upwork è uno dei titoli che realmente marca tutte le caselle di un buon investimento anti-inflazione. Parliamo ancora una volta di una società tech, che può confidare sul fatto di avere un business con poche materie prime e pochi costi che possano aumentare nel caso di svalutazione del denaro.

Si tratta anche di una società che guadagna da provvigioni sulle transazioni che avvengono all’interno del suo marketplace, interamente dedicato alle aziende che cercano lavoratori freelance. Se il prezzo richiesto dai lavoratori autonomi per i loro servizi aumenta, aumentano anche le provvigioni che Upwork può guadagnare.

Al momento è anche una delle growth stock che la nostra redazione ritiene più interessanti per chi cerca buone prospettive di crescita sul lungo termine. Il lavoro da remoto e le posizioni da freelance sono sempre più richieste, per cui è molto probabile che questa azione small-cap possa rivalutarsi parecchio in futuro.

20 – Salesforce

| 📊 Ticker | NYSE: CRM |

| 💡 Settore | Software CRM |

| 🚀 Migliore alternativa | Oracle |

| 🧐 Resistenza all’inflazione | Molto alta |

Salesforce è leader mondiale nel ramo dei software CRM, un business tech ma già ampiamente diventato stabile e uscito dalla sua fase di prima espansione. Il motivo principale per cui questo titolo risulta interessante in periodi di inflazione elevata è che è molto costoso per i clienti di Salesforce pensare di abbandonare il servizio.

Uno dei motivi principali per cui i SaaS sono un business fantastico nei periodi di alta inflazione è che, prima di tutto, ogni società tech segue la regola generale di dover utilizzare pochi fattori produttivi. Niente materie prime o semilavorati, permettendo al margine sul venduto di non essere sacrificato con l’aumento dei prezzi delle commodities.

Il rapporto tra prezzo e benefici per le società che utilizzano Salesforce è talmente alto che anche un eventuale aumento dei prezzi degli abbonamenti non sarebbe un grande problema. Dall’altra parte, il costo per cambiare software e insegnare ai dipendenti l’uso di un software differente sarebbe talmente alto che un piccolo risparmio sull’abbonamento non varrebbe la pena di fare il cambiamento.

Dove comprare le azioni anti inflazione

Oltre a scegliere i titoli da comprare nei periodi di alta inflazione, è importante scegliere bene anche il broker con cui farlo. La redazione di TradingOnline.com® è sempre attiva nella ricerca di servizi validi per investire: tutti regolarmente autorizzati da Consob, ma anche convenienti sul fronte dei costi e facili da utilizzare. Di seguito riportiamo l’elenco dei broker attualmente consigliati per investire in azioni anti inflazione.

- FP Markets – Visita la piattaforma;

- eToro – Visita la piattaforma;

- Capital.com – Visita la piattaforma;

- Skilling – Visita la piattafora;

- Trade.com – Visita la piattaforma;

- Bitpanda – Visita la piattaforma;

- Avatrade – Visita la piattaforma.

I migliori broker di azioni anti inflazione sono in grado di offrire un’esperienza facile, con piattaforme complete e alto livello di funzionalità innovative. Per questo il nostro elenco è costantemente aggiornato e segue in ogni momento i valori in campo dimostrati da tutti i principali broker regolamentati e autorizzati dalla Consob.

Conviene investire in azioni se l’inflazione aumenta?

La regola generale dei periodi inflattivi è che investire il proprio denaro sia meglio di tenerlo fermo sul conto corrente. L’unica reale certezza, quando la liquidità si svaluta, è che sarebbe meglio lasciarla ferma il meno possibile. Le azioni anti inflazione possono essere una buona soluzione a questo problema, soprattutto quelle che rispecchiano le caratteristiche di business protetti dall’inflazione.

Detto questo, non sono l’unico asset che ha senso comprare in periodi inflattivi. Ha senso, sicuramente, considerare le obbligazioni indicizzate all’inflazione: attenzione però a comprarle ai primi segnali di un tasso inflattivo in crescita, perché il loro prezzo tende ad aumentare rapidamente. Entrando in ritardo si rischiano perdite importanti, talvolta superiori a un’entrata in ritardo sulle azioni anti inflazione.

Altro asset che protegge molto bene dall’inflazione sono i metalli preziosi. Per chi intende investire in oro, però, è decisamente più conveniente comprare le stocks delle società di estrazione mineraria che il metallo fisico. Non soltanto sono asset produttivi, ma non hanno il problema della conservazione e dei costi di intermediazione.

Lo stesso discorso vale per il mercato immobiliare, altro grande classico su cui investire in periodi inflattivi. Piuttosto che comprare un appartamento al dettaglio, meglio acquistare le quote dei grandi REITs che hanno un patrimonio diversificato e possono accedere a opportunità più grandi rispetto agli investitori retail.

Azioni anti inflazione: la nostra opinione

Confrontarsi è sempre un buon modo per avere una prospettiva più completa, ed è per questo che vogliamo aggiungere l’opinione degli analisti di TradingOnline.com®.

Ormai, nel 2024 si può dire che la lotta mondiale all’inflazione sia giunta al termine. In Europa, la BCE è già arrivata alla fase di tassi calanti; negli Stati Uniti sembra che la pressione sui prezzi sia più ostinata, ma anche in questo caso la traiettoria è ribassista. Per questo non è un grande momento per basare le proprie scelte di investimento sull’ipotesi che l’inflazione possa aumentare improvvisamente. In ogni caso, molti dei titoli segnalati nella guida hanno una valutazione molto attraente e rimangono dei buoni investimenti anche a prescindere dall’inflazione.

Conclusioni sulle azioni anti inflazione

Le azioni anti inflazione sono uno strumento pratico e concreto con cui proteggersi dai possibili danni prodotti dall’inflazione. Quando il denaro si svaluta, è importante tenere conto del fatto che gli asset produttivi sono gli unici che possono mantenere intatto il loro valore. Se a questo si dovesse sommare una recessione, scegliere con attenzione dove investire diventa ancora più importante.

Abbiamo avuto modo di constatare come le criptovalute, ad esempio, anziché proteggere gli investitori dall’inflazione abbiano semplicemente seguito in modo superciclico l’andamento di questo indice. Sono cresciute a dismisura in periodo di bassa inflazione per poi crollare quando il costo della vita è aumentato. Al contrario, però, quando si comprano strumenti sottovalutati rispetto al loro valore intrinseco concreto – pensato come la quantità di denaro che sono in grado di produrre – non c’è problema ad affrontare le fasi di mercato inflattive.

Tutto si riduce sempre alla capacità di un investitore di interpretare il mercato e lo scenario economico, in modo da prendere delle decisioni coerenti. In qualsiasi fase dell’economia esistono strumenti che performano bene, è solo questione di identificarli e comprarli prima che tutti quanti facciano la stessa cosa. A tal fine è molto utile considerare anche di dare uno sguardo quotidiano al calendario economico, disponibile gratis sui siti di broker come eToro e FP Markets.

FAQ: Domande e risposte frequenti sulle azioni anti inflazione

Le azioni anti inflazione resistono bene?

Ogni azione ha un tipo di comportamento diverso di fronte all’inflazione. Alcuni titoli soffrono molto la svalutazione del denaro, ma ci sono anche settori che riescono a mantenere stabili le loro prospettive o addirittura a prosperare quando l’inflazione è alta.

Resistono meglio le azioni o le obbligazioni all’inflazione?

Le obbligazioni indicizzate all’inflazione sono un ottimo investimento quando l’indice dei prezzi al consumo tende ad aumentare, ma ci sono altrettanto titoli azionari che possono fare molto bene in momenti di inflazione elevata.

Quali azioni comprare quando l’inflazione è alta?

Le azioni anti inflazione che hanno resistito meglio ai periodi di inflazione alta, nel tempo, sono state quelle legate a settori che possono mantenere i loro margini o farli crescere in questi periodi: società nel mercato delle materie prime, estrazione mineraria, beni rifugio e quelle operanti nel mercato immobiliare.

Qual è il miglior broker per comprare azioni anti inflazione?

Per investimenti orientati al lungo termine, eToro è senz’altro un broker interessante vista la quantità di titoli che supportano il trading senza commissioni. Per investimenti più speculativi, i CFD di Capital.com e FP Markets rimangono molto convenienti.

Le azioni Amazon resistono bene all’inflazione?

Amazon è un business minacciato dall’inflazione, perché l’aumento dei prezzi dei beni che la società ha in magazzino potrebbe allontanare i consumatori. Allo stesso tempo, però, il business di cloud computing legato ad Amazon Web Services risente molto poco del tasso di inflazione.

Quali sono le migliori azioni ad alti dividendi e anti-inflazione?

Per chi cerca dividendi elevati in periodi di inflazione, è sicuramente utile guardare alle banche e al settore dell’estrazione mineraria. Anche le società che si occupano di petrolio ed energia possono avere ottimi ritorni quando l’inflazione aumenta.

Qual è il miglior ETF contro l’inflazione?

Un ottimo ETF contro l’inflazione è iShares U.S. Real Estate ETF. Si tratta di un ETF che investe su tutte le società americane legate al mercato immobiliare, notoriamente uno dei più resilienti ai periodi di inflazione.

-

Guide sul Trading Online 20 Giugno 2025

Guide sul Trading Online 20 Giugno 2025Corsi Trading Online: Quali Scegliere e Migliori del 2025

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide sul Trading Online 7 Luglio 2025

Guide sul Trading Online 7 Luglio 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025

-

Guide Forex 11 Giugno 2025

Guide Forex 11 Giugno 2025I 7 Migliori Corsi Forex 2025 + eBook PDF GRATIS