Azioni News

Stripe, valutazione dimezzata nell’ultimo funding round

Stripe, società fintech che fornisce strumenti e servizi di pagamento online a imprese e privati, ha annunciato mercoledì di essere stata valutata 50 miliardi di dollari nell’ultimo round di finanziamento, con una valutazione quasi dimezzata rispetto al precedente, a causa di un difficile contesto economico.

La società ha dichiarato che il nuovo round è stato sostenuto da investitori già esistenti, tra cui i giganti del venture capital Andreessen Horowitz, Founders Fund di Peter Thiel, General Catalyst. Ci sono stati anche nuovi investitori come il fondo di Singapore GIC, Goldman Sachs Asset and Wealth Management e Temasek che hanno partecipato al round, raccogliendo 6,5 miliardi di dollari per Stripe.

Il down round di Stripe

Fondata nel 2010, Stripe si concentra sulla semplificazione e l’automazione dei pagamenti digitali per le imprese, attraverso una piattaforma di pagamento integrata che supporta transazioni in oltre 135 valute. La società offre anche strumenti per la gestione delle fatture e dei pagamenti ricorrenti. Diventata molto popolare tra le startup e le imprese fintech, ha una presenza a livello globale in oltre 40 paesi.

L’azienda, che conta Amazon, Ford Motor Co, Salesforce e BMW tra i suoi clienti, era stata valutata 95 miliardi di dollari nel precedente round di finanziamento all’inizio del 2021. Ad oggi viene valutata quasi la metà: la raccolta di capitale di Stripe costituisce ciò che è comunemente noto come down round, in cui il finanziamento più recente prevede una valutazione più bassa rispetto al precedente round di finanziamento. Lo scorso anno, anche il gigante svedese del buy now, pay later Klarna ha dovuto affrontare un down round.

Stripe ha dichiarato che il funding round le serviva per coprire le spese relative ad una tassa, non ha invece bisogno di capitale per gestire la sua attività. La società ha inoltre come obiettivo quello di diventare redditizia prima di quotarsi in borsa, ed è improbabile che lanci un’offerta pubblica iniziale proprio quest’anno.

La destinazione del fondo di finanziamento

L’obiettivo principale della raccolta fondi di Stripe non è finanziare le normali attività aziendali, ma coprire i costi delle tasse e delle azioni vincolate a doppio trigger. Queste ultime sono un tipo di strumento di incentivazione per i dipendenti di un’azienda, soggette a due trigger, ovvero due condizioni che devono verificarsi perché i dipendenti possano beneficiare delle azioni. Il primo trigger è generalmente un evento aziendale, come l’IPO (Initial Pubblic Offering), mentre il secondo trigger è un obiettivo di performance individuale o aziendale che deve essere raggiunto. La società prevede di organizzare un’offerta pubblica per consentire ai dipendenti di vendere almeno alcune delle loro azioni.

Stripe aveva già annunciato ai suoi investitori di voler utilizzare la somma dell’ultima raccolta fondi per coprire una tassa di circa 3,5 miliardi di dollari. La società ha inoltre dichiarato che sta cercando di raccogliere circa $2,3 miliardi per coprire le ritenute fiscali nel primo trimestre, e prevede di trattenere ulteriori $500 milioni di tasse entro la fine dell’anno e $700 milioni per il prossimo anno. Stripe prevede inoltre di utilizzare 600 milioni di dollari della raccolta fondi per coprire i costi delle tasse legate all’esercizio di alcune opzioni dei dipendenti distribuite a clienti facoltosi di Goldman Sachs Group Inc.

Stripe ha affermato di aver generato 14,3 miliardi di dollari di ricavi, elaborando 816 miliardi di dollari di volume di pagamenti lo scorso anno. Il transaction margin before losses, una misura del fatturato netto, è salito a 3,17 miliardi di dollari, pari allo 0,38% del volume totale.

Infine, la società ha affermato di essere in grado di vincere circa il 44% delle nuove opportunità per le quali compete e solo il 9% del potenziale business va a un concorrente. L’azienda è sulla buona strada per guadagnare $127 milioni di margine di transazione entro il 2024, rispetto ai $37 milioni dell’anno scorso, come dichiarato dall’azienda stessa.

Investimenti

Nvidia: altra giornata di sofferenza. Siamo a -14% dai massimi

Nvidia: altra giornata negativa in borsa. Ecco cosa sta succedendo al titolo.

Altra giornata da incubo per Nvidia: chiusura in rosso, con un parziale recupero nell’after market. Il titolo continua a scontare problematiche sia a livello commerciale (con l’arrivo di importanti concorrenti), sia a livello legale, con le recenti problematiche con la Cina e con gli Stati Uniti in termini di antitrust. Il titolo è sotto del 14% dai suoi massimi e chiude un’altra giornata in rosso, trascinando con sé parte degli entusiasmi che circondavano il settore tech.

È la fine di un ciclo per NVIDIA? Probabilmente no, ma con l’attesa dei tagli ai tassi di domani la tensione è alle stelle, non tanto per i tagli che sembrano più che scontati, ma per il dot plot che includerà tutte le previsioni sui tagli futuri da parte dei membri del FOMC. Una situazione interessante, con la correzione di Nvidia che rimane però il centro focale di tutte le analisi sui mercati azionari di oggi.

Nvidia: che succede?

Dopo un periodo di successo incontrollato e incontrollabile, di dominio assoluto per quanto riguarda il settore che tira di più, ovvero quello dell’intelligenza artificiale, ecco la correzione che in tanti – in particolare le Cassandre – si aspettavano. -14% dai massimi e soprattutto -2% circa oggi, per una giornata di trading ancora negativa per un titolo che comincia a mostrare qualche problematica.

A pesare sono l’arrivo di concorrenti importanti, vedi Broadcom, che avrebbe già chiuso accordi con OpenAI e Apple, almeno secondo le voci di corridoio e anche le cause dell’antitrust che almeno in Cina hanno il profumo della ritorsione politica.

Una questione che dovrà essere pesata dai mercati anche alla luce dei prossimi dati sulle principali aziende AI, nonché appunto alla luce di quelle che saranno le decisioni del FOMC, in termini di dot plot, ovvero di previsioni di tagli per il 2025 e il 2026.

Investimenti

Broadcom: +26% in borsa dopo gli annunci AI. OpenAi e Apple già clienti?

Broadcom piazza una performance incredibile in borsa. Ed è tutto merito dell’AI.

È stata una giornata incredibile per Broadcom, che ha chiuso la sessione di trading oltre il +26%, per una svolta verso l’intelligenza artificiale che già negli scorsi giorni aveva coinvolto il gruppo in notizie di mercato che la vedevano a fianco di Apple. Arrivano le prime stime di Hock Tan, CEO del gruppo, che ha detto di aspettarsi una revenue tra i 60 e i 90 miliardi di dollari nei prossimi 3 anni dai tre clienti che per non sono stati nominati.

La società ha inoltre annunciato che i tre hyperscaler già annunciati includeranno 1 milione di cluster con chip propri già nel 2025. Notizie importanti, in un trend che rimane il più importante di questo ciclo di mercato, quello dell’AI, e che ha già lanciato NVIDIA sulla vetta dl mondo per quanto riguarda la capitalizzazione di mercato. Si chiameranno XPU, e potrebbero essere una delle novità più apprezzate dai mercati, anche finanziari, del 2024 e del 2025.

Tre clienti, che potrebbero già far girare tanto denaro

Continuano intanto i rumors su chi potrebbero essere i due nuovi clienti – per ora top secret – di questa nuova soluzione creata dal gruppo Broadcom, che secondo il CEO starebbero già lavorando allo sviluppo della loro prossima generazione di chip AI XPU. Secondo i rumors che circolano già da qualche giorno a Wall Street si potrebbe trattare di OpenAI e Apple, società sia interessate a questi tipi di sviluppo, sia in grado di andare a solleticare gli animal spirits dei mercati borsistici.

Broadcom si avvia a chiudere l’anno con il raddoppio del valore delle sue azioni in borsa, con il titolo che nella sessione di oggi ha superato i massimi di 221%. Siamo ormai nel territorio dei trillionaires, un Olimpo di società quotate al quale hanno accesso in pochi e che per altre realtà geografiche è soltanto un miraggio.

Tutto questo nella settimana che ha visto anche la circolazione di altri rumors di collaborazione con Apple per la realizzazione di chip per server di datacenter AI. Un momento particolarmente felice per Broadcom, che potrebbe essere una delle soluzioni di diversi operatori di mercato per tagliare i costi legati all’approvvigionamento di soluzioni targate Nvidia.

Investimenti

Elon Musk, il suo patrimonio supera i 400 miliardi di dollari

Il patrimonio personale di Elon Musk ha superato i 400 miliardi di dollari, raggiungendo una cifra record.

Elon Musk supera i 400 miliardi di dollari di ricchezza personale. Il primo in assoluto a raggiungere questo traguardo. A riferirlo è Bloomberg, che ha fatto due conti in tasca al miliardario e ha calcolato che le azioni Tesla sono aumentate di oltre il 70% da quando, nei primi giorni di novembre, Donald Trump è stato eletto presidente degli Stati Uniti.

Come se questo non bastasse, SpaceX e i suoi investitori hanno concordato di arrivare ad acquistare qualcosa come 1,25 miliardi di dollari dell’azienda: grazie a questa operazione la società spaziale è arrivata a valere 350 miliardi di dollari. La transazione ha fatto in modo che il patrimonio personale di Elon Musk crescesse di 50-58 miliardi di dollari, arrivando alla considerevole soglia di 440 miliardi di dollari.

Elon Musk beneficia della nuova valutazione di SpaceX

Nel corso della giornata il patrimonio di Elon Musk ha fatto un bel balzo in avanti: è cresciuto di una cifra compresa tra i 50 ed i 58 miliardi di dollari a seconda delle fonti che lo riferiscono. Il miliardario statunitense ha beneficiato di un’operazione che ha coinvolto SpaceX: l’azienda e i suoi investitori interni hanno accettato di riacquistare le azioni interne. L’accordo ha assegnato alla società una valutazione pari a 350 miliardi di dollari.

Partendo proprio da questa valutazione, la quota in mano ad Elon Musk – che è stimata al 42% – vale la bellezza di 147 miliardi di dollari. Ossia il 50% in più rispetto alla valutazione effettuata a giugno, quando l’ultima offerta di azioni aveva stimato il valore di SpaceX in 210 miliardi di dollari. Tra l’altro questa nuova valutazione contribuisce a rendere SpaceX la società privata con il valore più alto al mondo, arrivando a superare:

- TikTok;

- ByteDance:

- OpenAI (lo sviluppatore di ChatGPT);

- Stripe.

Su X Elon Musk ha scritto che la cosa pazzesca è che quasi nessun investitore aveva intenzione di vendere delle azioni nemmeno quando si era arrivati alla valutazione di 350 miliardi di dollari.

L’anno d’oro di Elon Musk

Indubbiamente i 400 miliardi di dollari raggiunti da Elon Musk rappresentano, a tutti gli effetti, una pietra miliare. Dal 1° gennaio di quest’anno il patrimonio è aumentato di oltre 150 miliardi di dollari. A questo risultato è riuscito ad arrivare grazie all’aumento della valutazione di SpaceX e a Tesla, la quale, indubbiamente, costituisce una delle parti più importanti del suo patrimonio. Non deve essere dimenticato, inoltre, il suo 54% in xAI, la startup di intelligenza artificiale, che alcuni investitori privati avrebbero valutato 50 miliardi di dollari a novembre.

Dalle elezioni presidenziali che hanno visto vincere Donald Trump, le azioni Tesla sono cresciute del 70%. Con il tycoon Elon Musk è riuscito a costruire un rapporto sempre più stretto, arrivando ad investire centinaia di milioni e innumerevoli ore nella sua campagna elettorale. Con ogni probabilità Elon Musk dovrebbe arrivare ad avere un ruolo anche nella nuova amministrazione Trump: potrebbe assumere il ruolo di co-responsabile del previsto dipartimento per l’Efficienza governativa (Department of Government Efficiency, Doge), che ricoprirà un ruolo attivo nelle decisioni che potrebbero portare al taglio delle spese del governo federale. Ma soprattutto un ente che potrebbe avere un ruolo su importanti decisioni normative che potrebbero impattare direttamente sulle aziende di Elon Musk.

Il 2024 è stato contrassegnato da molte buone notizie per il miliardario. Ma ce ne sono state anche di negative: nei primi mesi dell’anno, per esempio, un giudice del Delaware ha annullato il suo accordo del 2018 per ricevere opzioni pari ad un ulteriore 9% di Tesla, che in quel periodo valeva 56 miliardi di euro. Nel corso delle ultime settimane il giudice ha ribadito la sua decisione, anche se gli azionisti hanno approvato una seconda volta il pacchetto.

Investimenti

Inflazione non morde: NASDAQ sopra i 20.000, volano anche crypto e Bitcoin

Nasdaq chiude per la prima volta sopra i 20.000. Spinge il tech, bene le crypto.

Gli attesi dati sull’inflazione USA non spaventano più di tanto e preparano il terreno perfetto per un taglio dei tassi di dicembre. Tutto secondo aspettative, con l’inflazione classica che fa registrare un +2,7%, confermando il leggero rimbalzo dai minimi di due mesi fa e la Core – la misurazione che non tiene conto di alimentari e energetici – che rimane stabile al 3,3%. Una sorta di situazione idilliaca per gli asset risk on, che possono così far registrare una corsa importante che ha visto non solo Bitcoin tornare sopra i 100.000$, ma anche Tesla e alcune delle magnifiche sette fissare nuovi record.

È un mix importante tra aspettative di una politica monetaria finalmente in volo verso i territori meno restrittivi, la solita luna di miele che accompagna le elezioni del nuovo presidente e più in generale un ottimismo che è alimentato da un’economia USA che continua ad avere fondamentali molto più solidi di quelli delle altre economie sviluppate.

La lunga corsa dell’azionario USA continua

NASDAQ per la prima volta della sua storia sopra i 20.000 punti, alimentato da una fiducia per il settore tech che poggia sulle spalle dell’intelligenza artificiale ma non solo. A fare notizia oggi è l’intenzione di Apple di sviluppare chip per l’AI insieme a Broadcom, nonché quanto di interessante è stato prodotto anche da Tesla nel corso dell’ultimo incontro con gli azionisti, ovvero quella Model Q che arriverà sul mercato con un prezzo di 30.000$ e pronta a conquistare quote di mercato importanti.

Una giornata che passerà agli annali, in attesa dell’incontro del 18 dicembre del FOMC che deciderà sui tassi, e che – cosa più importante – sarà accompagnato anche dalle previsioni di Federal Reserve sul ciclo di tagli. Previsioni che non sempre poi vengono seguite dai fatti, ma che comunque innescheranno delle reazioni importanti da parte dei mercati. Reazioni che si intensificheranno proprio in avvicinamento all’ultima delle grandi decisioni di un 2024 che si chiuderà comunque in modo molto positivo per gli investitori in azioni sul mercato USA.

Investimenti

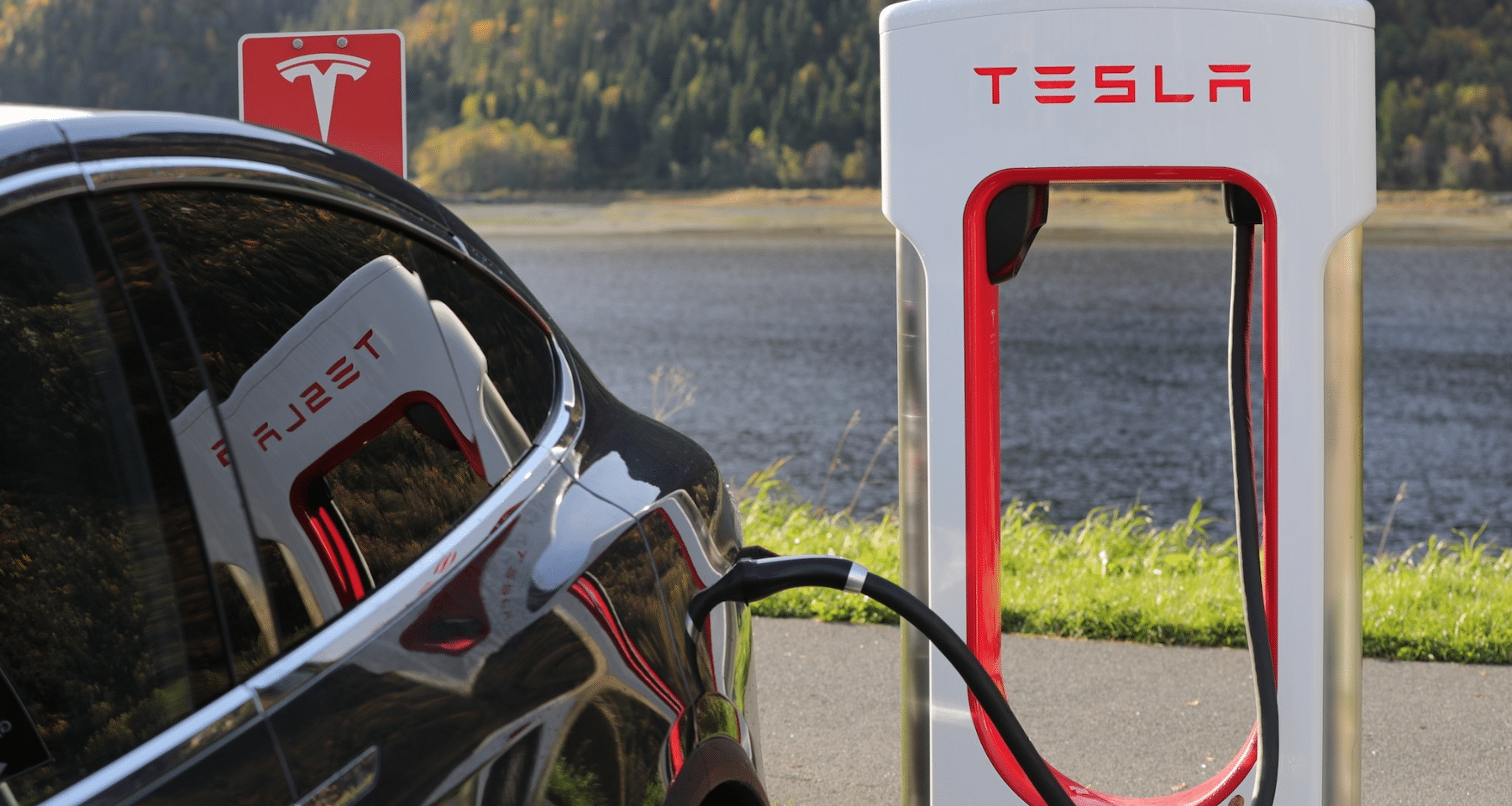

Tesla: il mercato premia le novità con un +2,9%. DB alza il target

Tesla vola dopo l’annuncio di Model Q, un low cost da 30.000 dollari che potrebbe conquistare una fetta di mercato importante.

Arriva una buona notizia per Tesla. La società guidata da Elon Musk incassa un incremento del prezzo target di Deutsche Bank, che premia le novità che il gruppo ha annunciato agli investitori. Tutto questo in un momento di enorme difficoltà per tutto il settore dell’elettrico e più in generale per il settore dell’auto, tanto negli USA quanto, in modo forse più accentuato, in Europa. A piacere agli investitori – e in particolare agli analisti di Deutsche Bank, ci sono le nuove proposte. Dalla Model Q che arriverà durante la prima metà del 2025 e che – sussidi inclusi – dovrebbe avere un prezzo sotto i 30.000$ per gli Stati Uniti. Una risposta dell’azienda in grado di poter muovere le vendite e che, per l’appunto, è piaciuta ai mercati.

Mercati che hanno premiato il titolo con un solido +2,87%, nonostante la riunione si sia occupata di prodotti dell’azienda più trendy: dai sistemi a guida automa passando per i robot Optimus e per i robo-taxi, prodotti che però almeno sul breve avranno con ogni probabilità un impatto ridotto rispetto appunto alla Model Q.

La battaglia per gli EV a basso costo

Da un lato c’è l’aiuto del governo USA, che anche prima dell’insediamento di Donald Trump è stato molto duro con la componentistica cinese e con i veicoli prodotti in Messico, dall’altro una soluzione che sembrerebbe poter accontentare tutti. Un’auto elettrica dal costo ridotto – con soglie minime di prezzo che per molti saranno fantascientifiche – e con una buona capacità di output e vendite già dalla prima presentazione.

Il prezzo sarebbe comunque interessante anche se dovesse essere rimosso il sussidio: si parla di 37.499$ per veicolo, come prezzo base, che renderebbe comunque molto appetibile la vettura anche per i ceti meno abbienti. Per l’analista di Deutsche Bank questo aumenterà lo share di mercato di Tesla, nel settore EV, in modo sostanziale. Staremo a vedere come risponderà il mercato degli acquirenti di auto. Le borse, almeno oggi, hanno già parlato.

-

News2 mesi fa

News2 mesi faPetrolio, il Brent in mattinata guadagna lo 0,4%. Chiusura settimanale positiva

-

News2 mesi fa

News2 mesi faMorgan Stanley rivede i propri obiettivi climatici. La transizione green c’è, ma è lenta

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faMigliori azioni da comprare

-

Guida1 ora fa

Guida1 ora faMigliori 10 Piattaforme Trading Online

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faComprare azioni Eni: Conviene oggi? Analisi e Previsioni

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faComprare azioni ENEL: Conviene oggi? Analisi e Previsioni

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faAzioni Intelligenza Artificiale: Migliori 6 azioni IA [2025]