Guide Azioni

Migliori azioni data center e cloud

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

Le azioni legate a data center e cloud sono al centro della rivoluzione tecnologica di oggi. Le più grandi società tech del mondo -Google, Amazon e Microsoft- si sfidano duramente per le quote di mercato in questo . Ogni servizio tecnologico importante di oggi (Netflix, Facebook, etc.) ha bisogno di data center altamente efficienti per funzionare e questo ha determinato una crescita esponenziale del settore nel corso degli ultimi due decenni. Secondo Fortune Business Insights, il mercato dei data center e del cloud computing vale $676 miliardi nel 2024 e ci si aspetta che arrivi a valere $2.291 miliardi entro il 2032.1

Dopo una crescita piuttosto lineare e prevedibile del mercato nel corso degli ultimi anni, oggi il mercato dei data center e del cloud computing si trova di fronte a una nuova rivoluzione legata alla nascita dell’AI generativa e dei servizi connessi ad essa su larga scala. Questo significa microchip completamente nuovi, soluzioni diverse e una corsa da parte di tutte le grandi società di Big Tech ad affermarsi come leader di questa tecnologia emergente. Grazie al vento di novità portato dall’AI generativa, il mercato dei data center sta nuovamente crescendo a un ritmo simile a quello a cui cresceva durante la fase iniziale di espansione dei social media e dei servizi di streaming online.

Alessandro Calvo – Analista e Caporedattore di TradingOnline.com

Il fatto di poter accedere alla stessa app da mobile e da desktop, la comodità di poter salvare online dati e documenti, ma anche un semplice messaggio su WhatsApp sono possibili esclusivamente grazie allo sviluppo che il cloud computing ha avuto nel corso del tempo. Questo è indicativo di quanto centrale sia la tecnologia dei data center nella società di oggi.

| 📈Previsioni a breve termine | Positive |

| 📊Previsioni a lungo termine | Positive |

| 🔎Dove investire | eToro / FP Markets / Capital.com / Skilling |

| 🚦Volatilità | Medio-alta |

| ⚡Rendimento potenziale | Alto |

| 🥇Migliori azioni 2024 | Vai all’elenco |

Migliori 7 azioni nel settore Data Center e Cloud (2024)

Il settore del cloud computing e dei data center è formato da una lunghissima filiera che parte con i produttori di microchip, passa per le società che si occupano di infrastrutture di rete e arriva fino alle aziende che assemblano i data center per poter offrire servizi di cloud computing ai loro clienti. Grazie a questo sistema, secondo CyberSecurity Ventures, ci si attende che oltre 200 zettabytes di data saranno salvati in cloud entro la fine del 2025.2 Per avere un’idea di quello che significa, ogni zettabyte equivale a 1.000 miliardi di gigabytes.

In un settore così ampio e così importante, i nostri analisti hanno setacciato 7 azioni in particolare che mostrano le migliori caratteristiche in termini di:

- Valutazione del titolo

- Prospettive di crescita

- Management

- Tecnologia

- Posizione competitiva

Le azioni sono state scelte in un modo che permetta di diversificare l’investimento lungo tutte le principali fasi della filiera dei data center e del cloud computing. Come sempre, TradingOnline.com® ricorda che questo elenco non rappresenta una consulenza finanziaria o un consiglio d’investimento; si tratta esclusivamente dell’opinione dei nostri analisti.

1. Microsoft

| Ticker | NASDAQ: MSFT |

| Segmento | Servizi di cloud computing |

| Punto di forza | Livello tecnologico, tasso di crescita |

| Dove acquistare | Capital.com // FP Markets // eToro // Degiro |

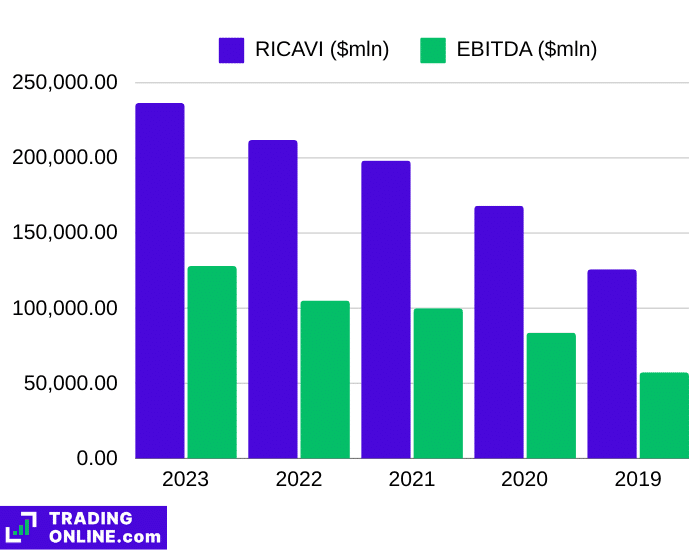

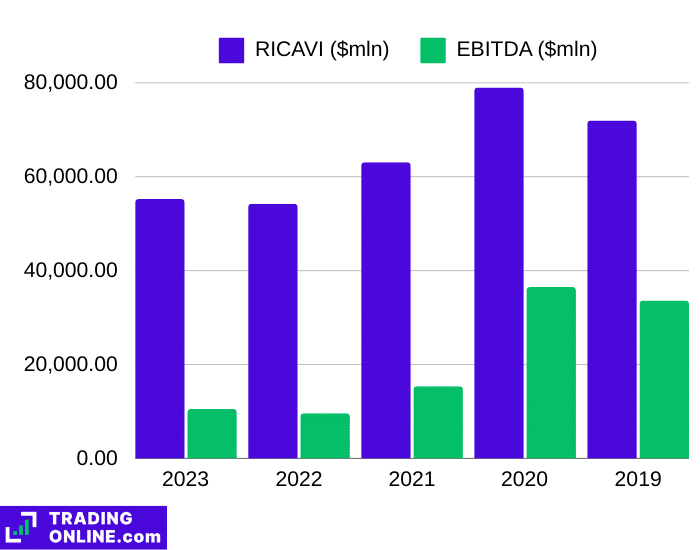

Microsoft non ha sicuramente bisogno di introduzioni. La società fondata da Bill Gates è diventata una delle più competitive nel mondo del cloud grazie a Microsoft Azure, il servizio pensato per l’hosting di grandi siti web e applicazioni. Per anni è stata costretta a rincorrere la leadership di AWS, finché con l’avvento dell’AI generativa, Microsoft per la prima volta è riuscita a imporre il suo vantaggio competitivo sul mercato.

ChatGPT è un servizio di OpenAI, società che Microsoft ha finanziato fin dai suoi albori e soprattutto alla quale ha sempre messo a disposizione i suoi server affinché potesse avere la potenza di calcolo necessaria a operare un grande modello di machine learning. Grazie a questa esperienza, quando l’AI generativa è diventato il nuovo grande trend nel mondo tech, Microsoft si è trovata fortemente avvantaggiata.

2. Amazon

| Ticker | NASDAQ: AMZN |

| Segmento | Servizi di cloud computing |

| Punto di forza | Quota di mercato, margini elevati |

| Dove acquistare | Capital.com // FP Markets // eToro // Degiro |

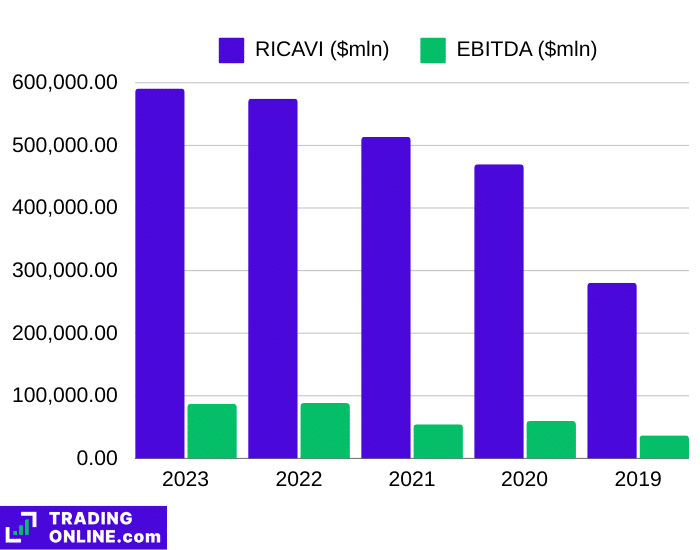

Amazon è stato a lungo il leader indiscusso dei servizi di cloud computing e anche oggi, malgrado l’aumento della concorrenza da parte di Google e Microsoft, rimane la società con la quota di mercato più grande. Dopo un inizio relativamente lento nel mondo dell’AI generativa, ora la società sta lavorando a stretto contatto con AMD per sviluppare dei processori interamente dedicati a questo tipo di operazioni. Non è un caso che Jeff Bezos abbia scelto Andy Jassy, ex-capo dell’unità legata a AWS, come CEO per prendere le redini dell’azienda: ancora oggi questa unità di business porta molti più profitti rispetto all’e-commerce.

AWS non è il servizio da cui origina la maggior parte dei ricavi di Amazon, ma è il servizio che porta la gran parte dei profitti. Inoltre questa è l’unità di business che ha permesso alla società di finanziare la componente e-commerce quando questa non era ancora in grado di autofinanziarsi. Attualmente il servizio rappresenta circa il 17% del fatturato del gruppo e oltre il 60% dell’utile netto.3 Ancora oggi, è molto difficile pensare a un portafoglio di titoli legati al cloud computing che non includa le azioni Amazon.

3. Intel

| Ticker | NASDAQ: INTC |

| Segmento | Processori per data center |

| Punto di forza | Valutazione attraente, brand |

| Dove acquistare | Capital.com // FP Markets // eToro // Degiro |

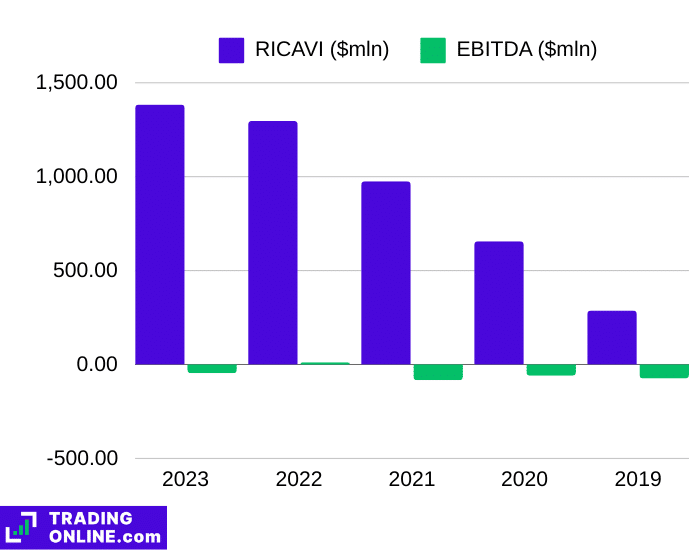

Intel è un produttore di processori, la base su cui si fonda il cloud computing. Senza processori non esistono server e non esistono data center. Fino a pochi anni fa, Intel e AMD si spartivano la pressoché totalità di questo mercato; poi è arrivata l’intelligenza artificiale che ha consacrato l’avvento di Nvidia, ma ancora oggi Intel rimane il player principale di questo mercato. Negli ultimi anni Intel è passata dalla sola progettazione a integrare anche la produzione di microchip, un grande passo iniziato con dei risultati altalenanti ma che ora finalmente sta cominciando a dare buoni frutti.

I piani di Intel per recuperare la distanza da Nvidia sul fronte dei chip per l’AI generativa sono stati, fino a questo momento, concreti ed efficaci. Il titolo in questo momento è ancora sottovalutato a nostro avviso, per via di tutti i problemi che ci sono stati con la perdita di quote di mercato e le perdite legate alla fonderia di chip. Ora che l’azienda sembra aver ritrovato la sua strada, un rally rialzista potrebbe essere dietro l’angolo.

4. AMD

| Ticker | NASDAQ: AMD |

| Segmento | Processori per data center |

| Punto di forza | Valutazione, tasso di crescita |

| Dove acquistare | Capital.com // FP Markets // eToro // Degiro |

Abbiamo deciso di lasciare Nvidia fuori dalla nostra guida perché la sua valutazione, in questo momento, è davvero molto alta rispetto ai fondamentali e perché la concorrenza sta diventando molto agguerrita. Intel è una candidata allo strappo verso la leadership tecnologica, ma AMD è ancora più vicina a sfidare Nvidia per quanto riguarda i chip per l’AI generativa. La società è riuscita a fare enormi passi in avanti sia durante che dopo la pandemia, conquistando prima il mercato del gaming e poi arrivando a dare battaglia anche nel segmento dei data center.

AMD ha deciso di puntare su una strategia molto interessante: realizzare dei chip per l’AI generativa che non devono necessariamente essere più potenti rispetto a quelli di Nvidia, ma devono cercare di essere molto meno cari e più efficienti dal punto di vista energetico. L’idea è che i clienti sarebbero felici di comprare due chip che consumano e costano meno di un chip di Nvidia per avere una quantità leggermente superiore di potenza di calcolo. La strada scelta sembra molto interessante e già oggi, gli ordini non mancano.

5. Cloudflare

| Ticker | NYSE: NET |

| Segmento | CDS e sicurezza delle reti cloud |

| Punto di forza | Leadership, alti margini |

| Dove acquistare | Capital.com // FP Markets // eToro // Degiro |

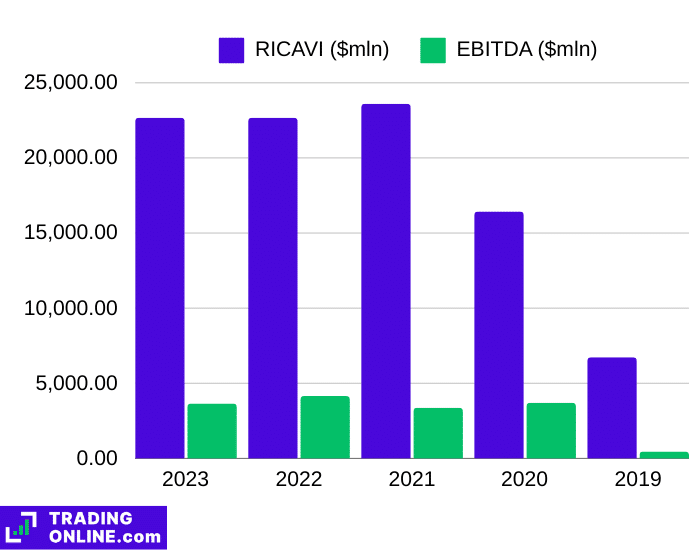

La luce impiega del tempo a viaggiare attraverso i cavi di fibra ottica, per cui fisicamente sarà sempre impossibile che un sito web calcoli in zero secondi. Se la luce deve viaggiare dal computer di un utente che si trova a Milano fino al server di un sito web che si trova in Australia, il tempo necessario per la trasmissione del segnale sarà fonte di un calo delle prestazioni del sito e un maggior tempo di caricamento. Cloudflare ha trovato una risposta a questo problema.

Il cuore dell’offerta della società è la sua content delivery network, essenzialmente una rete di server in tutto il mondo che conservano copie del sito dei clienti. Nel momento in cui un utente decide di accedere a una pagina web salvata su Cloudflare, questa viene servita direttamente dal server più vicino aumentando di molto la velocità di caricamento. Nel fare questo, Cloudflare riesce anche a garantire la sicurezza informatica della rete attraverso il controllo del traffico e dello stato di servizio dei server.

6. Equinix

| Ticker | NASDAQ: EQIX |

| Segmento | Costruzione e gestione di data center |

| Punto di forza | Alti dividendi, tasso di crescita |

| Dove acquistare | Capital.com // FP Markets // eToro // Degiro |

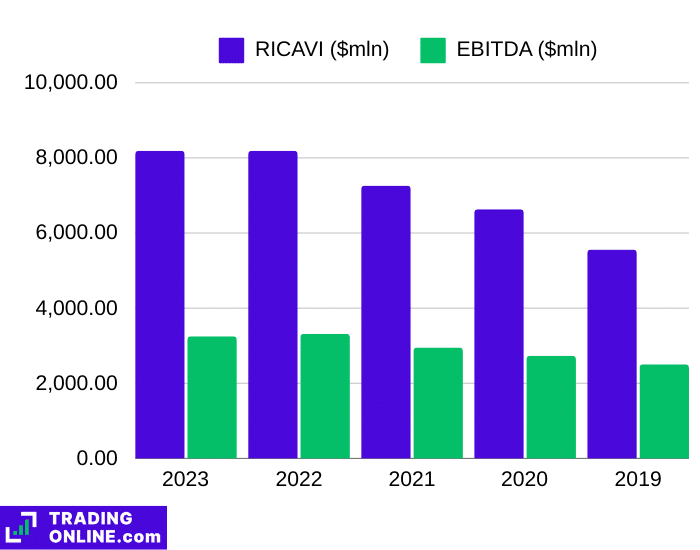

Equinix è un REIT, cioè un trust immobiliare quotato in Borsa che investe i fondi degli investitori in immobili per poi ridistribuire gran parte dei profitti come dividendi. Più nello specifico è un REIT che si occupa di data center, investendo nella realizzazione dell’infrastruttura per poi ottenere dalle società del settore -come Google, Microsoft e Netflix- accordi di leasing a lungo termine o di noleggio operativo delle proprie strutture. Questo permette a Big Tech di non dover entrare nel complicato mondo dell’immobiliare e permette agli investitori di Equinix di accedere a un mercato -quello dei data center- che difficilmente sarebbe accessibile per un piccolo risparmiatore.

La società opera oltre 260 data center dislocati in più di 33 paesi del mondo, continuando a crescere velocemente di anno in anno grazie alla traiettoria positiva del settore. Anche il dividendo pagato agli investitori è in graduale e costante aumento, rendendo questo titolo particolarmente adatto ai value investor. Per ottenere esposizione al mondo dei data center con un investimento dal rischio particolarmente basso e con ottime prospettive di lungo termine, le azioni Equinix sono sicuramente da tenere in considerazione.

7. Snowflake

| Ticker | NYSE: SNOW |

| Segmento | Big data per il cloud |

| Punto di forza | Nicchia redditizia |

| Dove acquistare | Capital.com // FP Markets // eToro // Degiro |

Snowflake è una società specializzata in quello che tecnicamente si chiama data-as-a-service. Aiuta le grandi aziende a raccogliere tutti i dati importanti provenienti dalle loro reti in cloud, fornendo informazioni molto utili: profilo del cliente medio, orari con più visite, previsioni delle vendite e così via. Inoltre permette di gestire in modo facile il flusso e la conservazione di questi dati, assicurandosi di rimanere in totale compliance con le normative sulla privacy e sul tracciamento del comportamento degli utenti.

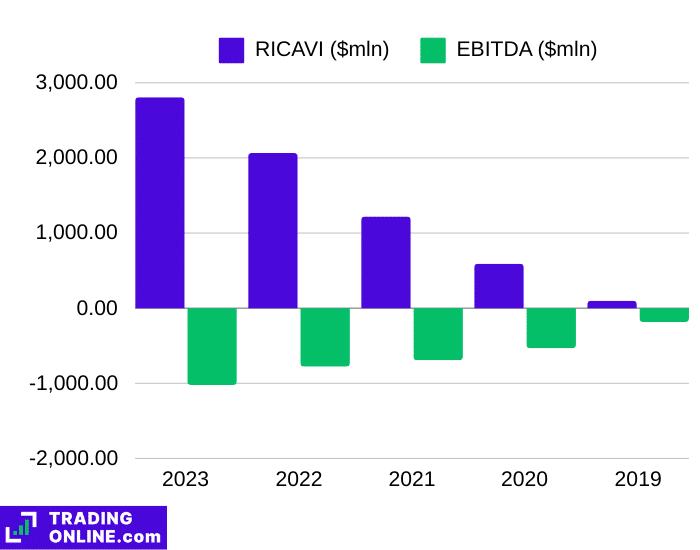

La gestione dei dati per un’impresa come Netflix o Amazon è un’attività vitale per aiutare il management a prendere le decisioni corrette. Per questo Snowflake ha visto i risultati aumentare in modo esponenziale nel corso dei suoi poco più di dieci anni di storia, decuplicando i ricavi tra il 2020 e il 2024. La società non è ancora riuscita a diventare profittevole, ma sta migliorando i suoi margini di anno in anno e in questo momento preferisce dare la priorità alla crescita del fatturato.

Dove investire in azioni cloud e data center

Di seguito è riportato l’elenco dei migliori broker per investire in azioni legate a data center, cloud computing e più in generale sui titoli quotati in Borsa. Si tratta di un elenco di intermediari scelto con grande attenzione dagli analisti di TradingOnline.com®. Tutti i broker presentati sono autorizzati da Consob, regolamentati in Europa e offrono ottime piattaforme di trading combinate con costi d’intermediazione molto bassi.

- Copy Trading, per copiare altri trader;

- App per device iOS che Android;

- Accesso diretto al mercato DMA, con la possibilità di comprare azioni reali;

- Deposito minimo di appena 50€.

Deposito minimo:

50€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/FCA/ASIC/FSA/CONSOB

- Ampio database, con possibilità di diversificare le proprie strategie selezionando diverse asset class;

- Percorso formativo completo, dalla A alla Z, davvero valido per chiunque voglia capire come diventare trader e come iniziare ad investire da zero;

- Possibilità di investire su portafogli tematici, associati a diversi settori innovativi;

- Piattaforma nel complesso organizzata molto bene, con funzionalità sia operative che analitiche (valide per lo studio del mercato).

- Non è presente l’integrazione con TradingView, ad oggi disponibile su molti broker;

- Non sono presenti sistemi di trading algoritmico e Bot per fare trading, anche sfruttando l’intelligenza artificiale.

eToro rappresenta ormai da anni un concreto punto di riferimento per milioni di trader in tutto il mondo. La presenza di centinaia di testimonianze e di pareri positivi presenti online, ci ha ulteriormente spinti ad inserirla tra le migliori piattaforme di trading online. Facile da utilizzare, è una scelta efficiente ed efficace sia per chi vuole iniziare da zero ad investire in Borsa, sia per chi ha già esperienza ed è alla ricerca di un broker valido sotto tutti i punti di vista.

- Autochartist, MetaTrader 4 e 5, Iress Platform e numerosi strumenti analitici;

- Corsi di formazione gratuiti;

- Trading automatico con BOT algo;

- Gestione altamente semplificata.

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/ASIC/FSCA/FSA

- Trading algoritmico a disposizione di tutti gli utenti;

- Possibilità di creare sub-account senza alcun limite;

- Facilità di gestione, con una piattaforma user friendly e molto intuitiva;

- Zero commissioni sulla gestione e bassissimi spread (da 0.0 pips);

- Integrazione di altre piattaforme analitiche ed operative, del calibro di cTrader e TradingView.

- Alcuni utenti hanno trovato differenze tra la versione proposta in Australia e quella utilizzabile in Europa;

- Mancano alcuni asset finanziari, soprattutto nel comparto delle criptovalute.

FP Markets è una scelta valida secondo i nostri esperti, perché mette a disposizione una suite di strumenti fondamentali per poter analizzare ed investire in Borsa. La presenza della MetaTrader e dell’integrazione di TradingView, rappresentano sicuramente un valore aggiunto non indifferente. Promossa a pieni voti, rientra tra le migliori piattaforme di trading online sia per esperti che per principianti.

- AI come supporto al trader;

- App gratuita per la formazione Investmate, con lezioni interattive;

- Compatibilità con TradingView;

- Grafici per le quotazioni in live.

Deposito minimo:

10€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

ASIC/SCB/CYSEC/SCA/FCA

- Tre ottime piattaforme (Tradingview, MetaTrader e prietaria)

- Tantissimi corsi gratuiti

- App formativa gratis Investmate

- Compatibilità con TradingView

- Zero costi di prelievo e inattività

- TradingView Pro non incluso

- Solo trading sui CFD

Capital.com mette a disposizione degli utenti una quantità di risorse formative, valide e totalmente gratuite, che non trova eguali in Europa. Un ottimo broker anche per i costi estremamente bassi e per la compatibilità con TradingView, che si afferma sempre di più come la piattaforma di riferimento per i trader di tutto il mondo. Ottimo sia per principianti che per esperti del settore (ha tantissimi strumenti tecnici).

- Strumenti grafici in tempo reale;

- Conto demo senza costi e scadenze;

- Deposito minimo esiguo;

- Tanti sistemi di pagamento supportati (carte, bonifico, PayPal ed altri).

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/FSA/CONSOB

- Disponibile un’applicazione per dispositivi mobili davvero efficiente e completa, scaricabile a costo zero su store Google e store Apple;

- Servizio di supporto ed assistenza clienti rapido, con possibilità di contatto anche tramite chat live;

- Integrazione con piattaforme di supporto, del calibro di TradingView, ormai un punto di riferimento per molti;

- Zero costi fissi sulle operazione ed applicazione di bassissimi spread (si parte da pochi pips per asset negoziato).

- Non si può accedere al mercato DMA (non si possono comprare azioni reali);

- La sezione formativa, a detta di alcune recensioni, potrebbe essere migliorata.

Piattaforma di trading dai mille utilizzi, implementa grafici in tempo reale davvero molto comodi da utilizzare, con tantissimi strumenti analitici (validi per studiare gli asset di interesse). La presenza di diverse licenze, anche erogate da autorità UE – come la CySEC – rappresenta una garanzia sulla professionalità e pieno rispetto delle direttive locali. Lo abbiamo testato per diversi mesi e non abbiamo mai avuto ripensamenti: approvato a pieni voti dai nostri esperti.

- Superbonus di benvenuto;

- Sistemi di prestito di criptovalute, bot di trading automatico e Copy Trading;

- Sistemi di sicurezza avanzati;

- Carta di pagamento MasterCard Bybit.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

In attesa di approvazione MiCAR

- Commissioni tra le più basse nel settore, sia per quanto riguarda gli scambi trading, sia sugli scambi fiati – crypto;

- Bybit Card, ossia una carta di pagamento basata su circuito MasterCard, associata anche ad un programma cashback;

- Uno dei numeri più alti di criptovalute al mondo, con nuovi token emergenti che vengono periodicamente listati;

- Bot di trading automatico, che permettono di rendere automatizzate diverse fasi di analisi, ricerca ed anche di investimento sul mercato.

- Non sono presenti altri asset finanziari al di fuori delle criptovalute;

- Il sito è ancora in lingua inglese, così come il servizio di supporto e di assistenza clienti.

Bybit continua ad innovarsi e permette a chiunque sia volenteroso di puntare sul settore delle criptovalute di iniziare dal basso, senza troppe pretese (anche se non si conosce nulla del mondo crypto). I grafici avanzati, la presenza di diversi Bot di trading e la possibilità di accedere al lending, staking, servizi su Web3 e finanza decentralizzata, ci ha davvero sbalordito. Per noi – non siamo i soli a dirlo – è la migliore piattaforme di trading per criptovalute.

- Più di 500 asset crypto disponibili;

- Programma Cash Plus, che permette di ottenere ricompense sulla liquidità;

- Integrazione con TradingView;

- Grafici in live, indicatori e sezione news.

Deposito minimo:

25€

Conto demo gratuito:

Non disponibile

Licenze/Regolamentazioni:

VASP/FMA/AMF

- Piattaforma tra le più intuitive sul mercato, con grafici chiari, snelli e molto lineari di tutti gli asset finanziari listati;

- Politica sulle commissioni e costi davvero molto interessante, con fees che possono arrivare anche a zero euro in determinate condizioni;

- Sistemi di sicurezza avanzati, ottimi per tutelare sia le transazioni effettuate sulla piattaforma, sia i propri dati sensibili;

- Servizi di analisi tecnica ed analisi fondamentale, cruciali per poter identificare le migliori opportunità di investimento.

- Non è possibile fare pratica utilizzando un conto simulato, con capitali virtuali;

- Non è possibile acquistare azioni reali, ossia accedere al mercato DMA (diretto).

Bitpanda è una piattaforma davvero ampia e diversificata, che oltre ad essere un concreto punto di riferimento per il settore delle criptovalute, è sempre più apprezzata anche per chi vuole investire solo in azioni, o ETF. Abbiamo apprezzato molto la loro politica dei costi e delle commissioni, nonché il rapido servizio clienti e la suite di strumenti operativi per investire in modo autonomo, sia tramite modalità web desktop sia tramite app per dispositivi mobili (scaricabile a costo zero).

- Puoi accedere ad investimenti pre-IPO;

- Supporto completo di MetaTrader 4;

- Vasta sezione di asset finanziari; con azioni, ETF, indici, crypto ed altro;

- Spread bassissimi sugli scambi CFD.

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/CNMV/FCA/FINRA/CONSOB

- Sezione tecnica ricca di strumenti operativi e analitici, da poter utilizzare direttamente sui grafici delle quotazioni in tempo reale;

- Assistenza e servizio clienti in lingua italiana, in grado di rispondere alle email, o form di contatto, nel giro di poche ore;

- Gestione altamente semplificata e per questa adatta sia ad investitori con esperienza che a trader alle prime armi;

- Accademia formativa di rilievo, che permette di educarsi sul mondo del trading, sulla Borsa e sulle principali categorie di mercati finanziari.

- Le commissioni sugli scambi tramite CFD (ossia gli spread), potrebbero mostrarsi più alti di altri competitor;

- Non è presente un listino di criptovalute molto ampio.

Trade.com rientra a pieno tra le migliori piattaforme di trading perché un broker storico e con tante funzionalità accessorie. Durante i nostri stress test, che hanno richiesto oltre 73 ore di studio, i nostri analisti hanno potuto apprezzare la rapidità di esecuzione degli ordini, la presenza del conto demo senza alcun costo e l’esistenza di un servizio di assistenza davvero professionale. Viste anche le molteplici recensioni positive (anche su TrustPilot), non poteva di certo mancare tra i nostri consigli.

- WebTrader, l’AvaTrade App ed anche MetaTrader (sia MT4 che MT5);

- AvaSocial, utile per i principianti;

- Servizi educativi completi e gratuiti;

- DupliTrade per il trading automatico;

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

C.B. of I/ASIC/FSCA/CONSOB

- Assistenza efficiente, in grado di rispondere e risolvere le problematiche in pochissimo tempo, sia tramite email che tramite chat live;

- Organizzazione del sito ben fatta, con funzionalità facilmente accessibili ed opzioni user friendly, adatte anche ai neofiti del settore;

- ZuluTrade, ossia un sistema di trading automatico, pensato appositamente per permettere la copia delle strategie di altri investitori;

- Possibilità di operare con leva finanziaria fino ad un massimo di 30:1, secondo le regole e le direttive ESMA.

- I grafici messi a disposizione potrebbero esser proposti in chiave più moderna;

- Alcuni costi ed alcune commissioni potrebbero essere leggermente più alte rispetto ad altri competitor.

AvaTrade è un broker valido sotto tutti i punti di vista, che garantisce un’esperienza di trading di massimo livello. Permette effettivamente di fare trading di CFD su forex, azioni, materie prime, indici ed anche opzioni, in modo sicuro ed autonomo. I nostri analisti hanno apprezzato la presenza di un supporto personalizzato, nonché dei numerosi sistemi di controllo e di sicurezza. Con un numero elevato di recensioni, testimonianze e pareri positivi, è una giusta scelta per investire online.

- Possibilità di ricevere il 2,6% annuo di interessi sui depositi fino a 100.000€;

- Creazione di portafogli strategici ad 1€;

- App Scalable per iOS e per Android;

- Alto numero di asset negoziabili.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

BaFin/CONSOB

- I piani di accumulo, ossia i PAC, permettono di strutturare un investimento continuativo nel tempo, anche partendo da piccole somme;

- Presenti diversi strumenti per automatizzare le operazioni di trading, compresi robo advisor di ultima generazione;

- I grafici messi a disposizione, per le quotazioni in tempo reale, risultano comodi, facili da leggere ed interpretare;

- Integrazione con l’intelligenza artificiale (AI), per analizzare strumenti e snellire il lavoro operativo dei trader di Borsa.

- Per specifiche negoziazioni, il broker richiede commissioni fisse (aspetto che non può essere tralasciato);

- Per beneficiare della percentuale di interessi sui capitali in deposito si deve pagare un piano di abbonamento.

I nostri analisti non hanno avuto dubbi fin dal principio ed hanno selezionato Scalable Capital perché conta ad oggi oltre 1 milione di clienti in tutto il mondo e perché il broker ha superato gli oltre 20 miliardi di dollari affidati. Numeri da record che, se sommati alle tante funzionalità che abbiamo potuto apprezzare durante il nostro utilizzo reale, mettono in evidenza una piattaforma completa, efficiente, affidabile ed anche molto sicura (anche per quanto concerne il trattamento dei dati sensibili).

- Analisi di titoli degli analisti Bloomberg;

- Supporto clienti avanzato in italiano;

- Bassissimi depositi;

- Freedom Academy per formarsi sul mondo del trading.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/SEC/BaFin/CONSOB

- Presenza di strumenti di trading avanzati, come ad esempio limiti stop loss e take profit (validi per attuare migliori strategie);

- Alto numero di strumenti finanziari in database;

- Possibilità di gestire l’account anche tramite app per dispositivi mobili;

- Idee di investimento, ossia una sezione contenente studi capillari e completi su diversi strumenti finanziari.

- La presenza dei costi e delle commissioni variabili su determinate asset class;

- Alcune funzionalità di investimento potrebbero richiedere una conoscenza più approfondita (utilizzabili prettamente dagli esperti).

Freedom24 ci ha davvero stupiti ed è una novità assoluta, nonostante sia già ampiamente affermata, valida per fare trading online e per accedere a diversi mercati di interesse. Le sue funzionalità sono altresì numerose, su una piattaforma altamente flessibile, che ben si adatta alle necessità di ogni singolo trader. Con oltre 1.000.000 di azioni, ETF, opzioni su azioni, futures e altro ancora e 15 borse nei mercati americani, europei e asiatici, vale assolutamente la pena considerarla.

Conviene investire in azioni data center e cloud?

Investire in azioni di qualunque settore è sempre una scelta da valutare con attenzione. Detto questo, riteniamo che questo sia un ottimo periodo storico per investire sui data center e sul cloud computing. Secondo i dati della US International Trade Commission, attualmente oltre il 70% dei data center esistenti al mondo si trova nei paesi sviluppati: principalmente Stati Uniti (33%), Regno Unito ed Europa (19%), Giappone, Australia e Canada.4 Meno del 25% dei data center del mondo si trova nei paesi emergenti, dove però è concentrata gran parte della popolazione globale.

Con la crescita economica dei paesi emergenti e il sempre crescente numero di utenti della rete in queste aree del mondo, sarà necessario costruire una quantità senza precedenti di data center e infrastrutture per il cloud computing per stare al passo con la domanda. Contemporaneamente ci sarà anche un boom delle soluzioni per rendere più green i data center, ad esempio abbinandoli alla produzione di energia rinnovabile, dal momento che già oggi sono responsabili per l’1-5% delle emissioni globali di CO2.5 Lo si può paragonare al momento in cui l’elettricità stava diventando comune nelle case delle persone e le prime grandi aziende come Enel stavano installando i pali della luce in tutte le città italiane. La differenza è che quel cambiamento è arrivato in fasi, lungo l’arco di mezzo secolo, in diverse aree del mondo: il cambiamento offerto dal cloud computing e dall’AI sta arrivando in meno della metà del tempo.

Alessandro Calvo – Caporedattore e analista di TradingOnline.com®

Una questione a cui porre molta sempre attenzione è la valutazione dell’azienda su cui stiamo investendo, ricordando che un business in crescita non basta se non è abbinato a una valutazione attraente del titolo. Investire su un’azione sopravvalutata, che il mercato è disposto a pagare molto cara sulla base di aspettative di crescita irrealistiche, porta a un insuccesso a prescindere dal settore del titolo.

Investire in azioni cloud e data center è rischioso?

A seconda del segmento specifico, il rischio può essere molto basso o molto alto. Il rischio più basso si ottiene con azioni come quella di Equinix: i REITs che costruiscono data center hanno un business molto stabile, che cresce gradualmente nel tempo, con l’obbligo di pagare una gran parte dei profitti sotto forma di dividendi. In questo caso il rischio dell’investimento è molto contenuto, ma è anche molto difficile che il valore del titolo possa schizzare verso l’alto; sono strumenti adatti a un investimento per l’accumulo di valore a lungo termine.

Al polo opposto si trovano invece le azioni connesse al mondo dello sviluppo di microchip, che ogni anno devono riuscire a produrre una serie di semiconduttori nuovi per competere contro le loro rivali: se rimangono indietro, il prezzo dell’azione crolla; se conquistano la leadership nel settore, il prezzo del titolo può andare alle stelle come è successo a Nvidia negli ultimi due anni. Questo è uno dei temi da considerare sempre nel mondo degli investimenti: rischio e rendimento potenziale sono direttamente proporzionali.

Conclusioni

La crescita del settore dei data center e del cloud computing è stata uno dei trend più forti legati a internet e alla trasformazione digitale che il mondo ha attraversato negli ultimi vent’anni. Oltre il 93% delle aziende Fortune 500 utilizzano il cloud attivamente su base quotidiana, una dato che parla da solo.6 Considerando l’altissima crescita dell’adozione di internet nei paesi emergenti, dove le infrastrutture per il cloud sono ancora scarsamente disponibili, la crescita negli anni a venire è assicurata.

La sfida principale per un investitore, in questo settore, è quello di bilanciare l’esposizione lungo la supply chain per non dipendere eccessivamente dall’andamento di una singola nicchia interna al mondo del cloud e dei data center. Inoltre è importante fare molta attenzione alla valutazione dei titoli: spesso nei periodi di eccessivo entusiasmo i titoli tech sono i primi a crescere in maniera sproporzionata rispetto ai dati di bilancio, per poi crollare nei momenti in cui l’entusiasmo passa.

FAQ: Domande e risposte frequenti sulle azioni cloud & data center

Perché investire sul cloud e sui data center?

Il settore è in forte crescita, sia grazie all’avvento dell’AI generativa che alle tante opportunità offerte dai mercati emergenti. Inoltre è un settore in cui si possono trovare tanti tipi di titoli, diversi per segmenti e per rapporto rischio/rendimento.

Dove investire in azioni sul cloud computing?

I broker più convenienti per investire su azioni legate al cloud e ai data center sono Capital.com, FP Markets, eToro e Degiro. Si tratta di broker autorizzati Consob, scelti per i bassi costi di negoziazione e per le valide piattaforme di trading.

Quali sono le azioni cloud e data center meno rischiose?

Le azioni meno rischiose sono quelle legate alla costruzione di data center: ci sono molti REITs che si occupano in modo specifico di questa attività. Le azioni principali in questo settore sono Equinix e Digital Realty.

Meglio investire in azioni o ETF sui data center?

Entrambe le opzioni sono valide, ed effettivamente il gran numero di titoli che fanno parte di questo settore possono giustificare l’uso di un ETF per garantire il massimo della diversificazione.

Fonti e bibliografia

- https://www.fortunebusinessinsights.com/cloud-computing-market-102697

- https://cybersecurityventures.com/the-world-will-store-200-zettabytes-of-data-by-2025/

- https://www.cnbc.com/2024/04/30/aws-q1-earnings-report-2024.html

- https://www.usitc.gov/publications/332/executive_briefings/ebot_data_centers_around_the_world.pdf

- https://www.channelnewsasia.com/singapore/push-green-data-centres-they-guzzle-more-power-amid-growing-digital-demands-3982966

- https://www.linkedin.com/pulse/cloud-adoption-among-fortune-500-parametrix-insurance-py6rf/

-

Guide sul Trading Online 20 Giugno 2025

Guide sul Trading Online 20 Giugno 2025Corsi Trading Online: Quali Scegliere e Migliori del 2025

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide Forex 11 Giugno 2025

Guide Forex 11 Giugno 2025I 7 Migliori Corsi Forex 2025 + eBook PDF GRATIS

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025