Guide Indicatori Trading

Average True Range

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

L’ATR, ovvero Average True Range, è un indicatore di trading a linea singola che misura la volatilità dei prezzi di un asset in un determinato periodo.

L’indicatore è stato originariamente sviluppato da J. Welles Wilder Jr nel 1978 per tracciare la volatilità delle materie prime nel mercato dei futures, col passare degli anni il suo utilizzo è stato introdotto anche negli altri mercati finanziari OTC (Over the Counter), come il Forex, dove ha prodotto ottime analisi dei prezzi per aiutare i trader nella loro operatività.

Wilder è un analista statunitense celebre per aver sviluppato alcuni tra gli indicatori di trading tra i più utilizzati ancora oggi, ovvero l’Oscillatore RSI, il Parabolic SAR e, ovviamente, l’Average True Range.

L’ATR è uno strumento che non misura le tendenze dei prezzi o la loro direzione come ad esempio il MACD o il Momentum, in realtà la funzione di base di questo algoritmo è indicare l’entità della volatilità sul mercato.

L’Average True Range misura dunque l’ampiezza delle variazioni di prezzo dell’asset, sfruttando l’evoluzione del concetto di “range”, ovvero la differenza tra prezzo massimo e prezzo minimo di un periodo, uno dei metodi più diffusi ancora oggi per misurare l’incremento dei movimenti di prezzo. Continuando la lettura puoi trovare informazioni più approfondite sull’indicatore ATR: come si usa e come sono identificati i vari punti di entrata e uscita sul mercato.

| ❓Cos’è: | Indicatore di misurazione della volatilità del prezzo di un asset in un determinato periodo. |

| 🎮Come testare: | Conti di trading demo [I migliori sono gratis] |

| 💪Difficoltà: | Medio/Bassa |

| 👍Efficacia Trading: | Medio/Alta |

| 👨🎓Didattica: | Corsi di trading / eBook / Seminari / LiveCoach 1:1 |

| 🤔Opinioni: | ⭐⭐⭐⭐⭐ |

Cos’è l’Average True Range

L’indicatore ATR è uno degli strumenti più basilari di trading utilizzato dagli investitori, principalmente per la sua capacità di indicare correttamente l’entità della volatilità presente in un grafico.

Misurare la volatilità, più precisamente, significa misurare la variazione percentuale del prezzo di uno strumento finanziario all’interno di un determinato arco temporale; essa può essere calcolata attraverso vari algoritmi tra cui l’ATR, la Deviazione standard oppure il Bandwidth, un indicatore derivato dalle Bande di Bollinger.

Lo studio della volatilità è un’operazione importante nel trading perché permette all’investitore di comprendere i momenti esatti in cui aprire un trade e, in una piccola parte, l’andamento nel breve futuro di un grafico.

La volatilità in un grafico di trading presenta le seguenti caratteristiche.

- È ciclica: essa si muove ciclicamente, alternando periodi di bassa volatilità a fasi di elevata volatilità. Proseguendo in un ciclo continuo, le variazioni di prezzo aumentano fino a raggiungere un valore di massimo, per poi diminuire fino ad un valore minimo, continuando di nuovo verso una nuova fase di crescita, cui seguirà una nuova fase di contrazione;

- È mean reverting: i valori tendono a rientrare verso i parametri medi dopo ogni discostamento da essi. Il raggiungimento di valori estremi di liquidità, sia picchi di massimo che di minimo, porta sempre ad una contrazione verso il suo valore medio;

- È persistente: il registrarsi sul mercato di alcune sedute caratterizzate da elevata volatilità, aumentano la probabilità che anche nelle successive sedute si registri una volatilità sostenuta. Un aumento della volatilità presenta dunque buone possibilità di perdurare per più sedute di mercato. La durata di questo movimento è legata al raggiungimento di un picco massimo, cui segue poi una fase di contrazione di volatilità. Viceversa, a sedute caratterizzate da ridotta volatilità ne seguono altre con scarse variazioni di prezzo. Ogni trader esperto analizza attentamente un titolo che presenta un’alta volatilità nel periodo T+0, poiché è probabile che registrerà valori elevati anche a T+1.

Vedremo come queste regole si applicano similmente sia all’indicatore ATR, sia ad altri indicatori che funzionano in maniera analoga, ad esempio il Momentum.

Average True Range Come Funziona

L’indicatore in questione non viene utilizzato frequentemente dai neofiti e dai piccoli investitori, a causa del suo differente funzionamento rispetto ad altri indicatori. L’ATR, infatti, non è utilizzato per la generazione di segnali di buy o sell, ma si rivela essere un ottimo strumento operativo e una fonte di preziose informazioni per gestire le posizioni e il rischio operativo, che rappresentano il cuore di un’operatività profittevole.

Generalmente il trader neofita si concentra sullo studio delle tecniche di ingresso e di uscita da una posizione aperta e predilige indicatori che condividono il suo scopo.

La differenza tra investitore principiante ed esperto non risiede però nell’individuazione millimetrica del corretto punto di ingresso e uscita di un trade, ma chi ha più esperienza sui mercati attribuisce una maggiore importanza la gestione della posizione (stop loss, take profit e trailing stop) e al money management, rispetto al timing operativo.

Da queste necessità nasce l’indicatore ATR, il quale si è distinto nel corso degli anni come un ottimo strumento per:

- Gestire la posizione;

- Determinare le strategie di Money Management;

- Filtrare la volatilità del grafico.

Una strategia di trading basata sull’indicatore ATR prevede dunque un corretto utilizzo di stop loss, take profit e trailing stop in relazione ai livelli di volatilità identificati sul mercato. In merito all’utilizzo dello stop loss, la logica operativa prevede che, durante una fase caratterizzata da ridotta volatilità, l’ammontare dello stop loss venga proporzionalmente ridotto.

Viceversa, durante una fase ad alta volatilità, lo stop loss dovrebbe essere aumentato, in modo da evitare la chiusura prematura di un’operazione a causa degli spike speculativi provocati dal rumore di mercato tipico del breve periodo. La stessa logica è alla base di un utilizzo di livelli dinamici anche per definire il take profit e il trailing profit.

Lo scopo di questo approccio è ottimizzare l’efficienza dell’operatività e il rapporto di rischio-rendimento, per permettere al trader inizialmente la sopravvivenza sui mercati finanziari ed in seguito il conseguimento di un profitto.

L’indicatore Average True Rate è inoltre utilizzato per perseguire correttamente il corretto Money Management. Una corretta strategia di trading assegna una precisa quantità di denaro ad ogni operazione, l’ATR aiuta ad adattare queste quantità al valore della volatilità presente sul mercato.

Anche questa casistica segue poggia sul ragionamento che, in una fase di ridotta volatilità, sarà possibile aumentare la quantità di denaro destinato all’operazione di trading, mentre invece in una fase caratterizzata da forti oscillazioni è saggio ridurre il rischio operativo, riducendo di pari passo anche l’ammontare monetario destinato al trade.

L’algoritmo sviluppato da Wilder è un ottimo strumento, inoltre, per individuare le fasi di alta o bassa volatilità, in modo da permettere al trader di utilizzare le strategie più efficienti rispetto al contesto di mercato. È ridotto il numero di strategie che forniscono buoni risultati in contesti sia di alta sia di bassa volatilità.

In linea generale, nei contesti con basse variazioni di prezzo è saggio adottare tecniche basate su breakout, mentre in contesti di elevata volatilità tendono a funzionare meglio i modelli mean reverting, ovvero basati su rimbalzi di prezzo. Attraverso l’analisi dell’ATR l’investitore è quindi in grado di individuare l’approccio operativo più consono al contesto di mercato.

- Potrebbe interessarti leggere: Come diventare trader online + eBook Gratis

Come si calcola Average True Range

Naturalmente non è compito dell’investitore effettuare il calcolo l’ATR poiché le piattaforme moderne sono dotate di algoritmi sofisticati che permettono l’elaborazione degli indicatori in tempo reale, nonostante ciò rimane comunque importante per un trader essere a conoscenza e capire cosa si cela dietro ad un indicatore per comprendere i fattori che possono falsare i suoi risultati.

Il calcolo dell’ATR prevede due passaggi:

- Trovare il “True Range“, ovvero la selezione dell’elemento maggiore tra i seguenti:

- Il prezzo massimo meno il prezzo minimo della seduta odierna;

- La differenza tra prezzo di chiusura della seduta precedente e il prezzo massimo della seduta odierna.

- Il prezzo di chiusura della seduta precedente meno il prezzo minimo della seduta odierna.

Dopo aver calcolato questi valori, si sceglie dunque quello maggiore per procedere con il calcolo dell’ATR.

- Calcolare la media mobile semplice del True Range:

Il calcolo è quindi dato da:

True Range= (TR t-1 + TR t-2 + … + TR t-n) / n - Calcolare l’ATR corrente

ATR corrente = [(ATR t-1 x n-1) + TR corrente] / n

Wilder, il suo sviluppatore, consigliava di settare la media mobile a 14 periodi, ossia metà del ciclo lunare, ed è questo il parametro di default usato nella maggior parte dei software di analisi tecnica. In realtà, negli ultimi decenni i risultati migliori sono ottenuti con settaggi più ridotti, come per esempio 2 o 5 periodi.

L’ATR è riconosciuto come un indicatore più completo rispetto ad altri strumenti che svolgono funzioni simili, come ad esempio la Deviazione standard dal momento che quest’ultima analizza solo il prezzo di chiusura, mentre l’ATR considera anche il prezzo minimo e il prezzo massimo di ciascuna seduta. Un’altra funzionalità dell’indicatore è il calcolo del punto corretto in cui inserire lo Stop Loss, ricavato mediante le seguenti formula:

- Stop Loss per entrare short: Prezzo+(valore ATR*2)

- Stop Loss per entrare long: Prezzo-(valore ATR*2)

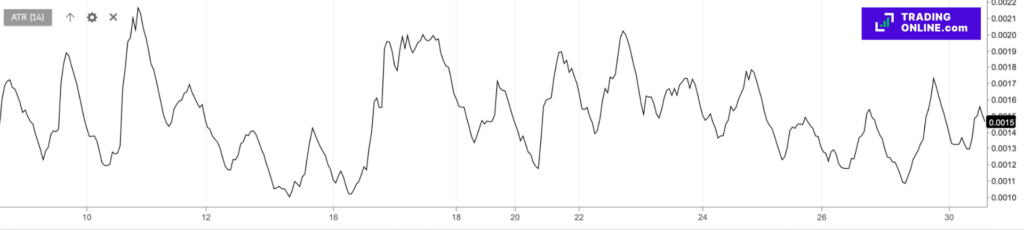

Average True Range Grafico

Graficamente I’ATR si presenta come una linea continua che si muove in modo ciclico, alternando momenti di contrazione a fasi di espansione dei propri valori, come possiamo vedere nella schermata sottostante.

Osservando il grafico dello strumento, posto visivamente al di sotto del grafico dell’asset, si evince che maggiori saranno le oscillazioni del prezzo e maggiore sarà il valore assunto dall’ATR. Allo stesso tempo, minori sono le oscillazioni del prezzo e minore sarà il valore assunto dall’indicatore.

L’Average True Range presenta l’impostazione grafica tipica di un oscillatore, ovvero una singola linea che fluttua all’interno di un intervallo di valori. Se la linea si trova nella parte alta del grafico, lo strumento indica che, in quel particolare momento, il mercato è soggetto ad un’elevata volatilità dei prezzi. Viceversa, se la linea stazione nella parte bassa del grafico, l’indicatore restituisce un segnale di bassa volatilità dei prezzi all’interno del mercato.

Consiglio sulla piattaforma da usare per fare analisi: eToro permette di fare trading in modo sicuro ed affidabile permettendo di investire su una piattaforma regolamentata, all’avanguardia e che permette di usare l’indicatore ATR e molti altri direttamente sui grafici d’analisi. Visita questa pagina per il sito ufficiale del broker.

Come si Usa Average True Range

Una delle principali funzioni dell’ATR è determinare la “forza” del mercato per comprendere se l’apertura di un trade in un determinato periodo può portare a profitto. Questo indicatore presenta inoltre vari utilizzi finalizzati alla gestione di un trade, uno di questi è lo spostamento dello stop loss classico, ma è anche funzionale per gestire correttamente il trailing stop, tenendo conto della volatilità del mercato ed evitando quindi spike e falsi segnali.

Questi due strumenti, stop loss e trailing stop, possono portare spesso ad un’erronea e prematura chiusura di un trade se impostati in modo errato. Analizzando un’operazione trend following, quando l’azione del prezzo si sposta a favore del trend, anche il trailing stop si sposterà insieme al prezzo tenendo conto della distanza che hai impostato dal prezzo corrente.

Ma, se l’azione del prezzo si muove contrariamente alla tua operazione, il trailing stop rimarrà fermo. In questo caso è quindi utile spostare il trailing stop secondo le indicazioni fornite dall’Average True Range.

Sono rari i casi in cui un investitore utilizza l’indicatore ATR singolarmente, poiché non fornisce dei veri e propri segnali operativi. Questo strumento permette esclusivamente di comprendere la volatilità del mercato nel preciso momento di analisi e quelli passati, determinando così la volatilità presente e storica del grafico. La sua utilità non è comunque da sottovalutare, soprattutto se abbinato correttamente in un contesto di operatività intraday o di brevissimo periodo.

Dal punto di vista prettamente di analisi della volatilità si rivela essere quindi un alleato del trader online indipendente, oltre che un filtro prezioso da utilizzare all’interno di numerose strategie, in particolare quelle di breakout e di trend following.

Poiché l’ATR misura la volatilità dei prezzi, questo indicatore ne presenta anche tutte le caratteristiche: ciclicità, tendenza a tornare in media e persistenza. Occorre inoltre rilevare come una situazione di elevata volatilità spesso caratterizzi le fasi di tendenza definita dei prezzi, soprattutto al ribasso, dove i minimi dei prezzi sono tutti stati accompagnati da un elevato valore dell’ATR.

Non è corretto quindi abbinare ad elevata volatilità un trend crescente, la volatilità è elevata in caso di momentum sia per i mercati bullish che per i mercati bearish.

Indicatore Average True Range: dove si usa? Migliori Piattaforme

TradingOnline.com consiglia di fare analisi tecnica solo su piattaforme trading sicure e certificate dal nostro staff di esperti. Qui puoi consultare la tabella con le migliori proposte:

- Copy Trading, per copiare altri trader;

- App per device iOS che Android;

- Accesso diretto al mercato DMA, con la possibilità di comprare azioni reali;

- Deposito minimo di appena 50€.

Deposito minimo:

50€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/FCA/ASIC/FSA/CONSOB

- Ampio database, con possibilità di diversificare le proprie strategie selezionando diverse asset class;

- Percorso formativo completo, dalla A alla Z, davvero valido per chiunque voglia capire come diventare trader e come iniziare ad investire da zero;

- Possibilità di investire su portafogli tematici, associati a diversi settori innovativi;

- Piattaforma nel complesso organizzata molto bene, con funzionalità sia operative che analitiche (valide per lo studio del mercato).

- Non è presente l’integrazione con TradingView, ad oggi disponibile su molti broker;

- Non sono presenti sistemi di trading algoritmico e Bot per fare trading, anche sfruttando l’intelligenza artificiale.

eToro rappresenta ormai da anni un concreto punto di riferimento per milioni di trader in tutto il mondo. La presenza di centinaia di testimonianze e di pareri positivi presenti online, ci ha ulteriormente spinti ad inserirla tra le migliori piattaforme di trading online. Facile da utilizzare, è una scelta efficiente ed efficace sia per chi vuole iniziare da zero ad investire in Borsa, sia per chi ha già esperienza ed è alla ricerca di un broker valido sotto tutti i punti di vista.

- Autochartist, MetaTrader 4 e 5, Iress Platform e numerosi strumenti analitici;

- Corsi di formazione gratuiti;

- Trading automatico con BOT algo;

- Gestione altamente semplificata.

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/ASIC/FSCA/FSA

- Trading algoritmico a disposizione di tutti gli utenti;

- Possibilità di creare sub-account senza alcun limite;

- Facilità di gestione, con una piattaforma user friendly e molto intuitiva;

- Zero commissioni sulla gestione e bassissimi spread (da 0.0 pips);

- Integrazione di altre piattaforme analitiche ed operative, del calibro di cTrader e TradingView.

- Alcuni utenti hanno trovato differenze tra la versione proposta in Australia e quella utilizzabile in Europa;

- Mancano alcuni asset finanziari, soprattutto nel comparto delle criptovalute.

FP Markets è una scelta valida secondo i nostri esperti, perché mette a disposizione una suite di strumenti fondamentali per poter analizzare ed investire in Borsa. La presenza della MetaTrader e dell’integrazione di TradingView, rappresentano sicuramente un valore aggiunto non indifferente. Promossa a pieni voti, rientra tra le migliori piattaforme di trading online sia per esperti che per principianti.

- AI come supporto al trader;

- App gratuita per la formazione Investmate, con lezioni interattive;

- Compatibilità con TradingView;

- Grafici per le quotazioni in live.

Deposito minimo:

10€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

ASIC/SCB/CYSEC/SCA/FCA

- Tre ottime piattaforme (Tradingview, MetaTrader e prietaria)

- Tantissimi corsi gratuiti

- App formativa gratis Investmate

- Compatibilità con TradingView

- Zero costi di prelievo e inattività

- TradingView Pro non incluso

- Solo trading sui CFD

Capital.com mette a disposizione degli utenti una quantità di risorse formative, valide e totalmente gratuite, che non trova eguali in Europa. Un ottimo broker anche per i costi estremamente bassi e per la compatibilità con TradingView, che si afferma sempre di più come la piattaforma di riferimento per i trader di tutto il mondo. Ottimo sia per principianti che per esperti del settore (ha tantissimi strumenti tecnici).

- Strumenti grafici in tempo reale;

- Conto demo senza costi e scadenze;

- Deposito minimo esiguo;

- Tanti sistemi di pagamento supportati (carte, bonifico, PayPal ed altri).

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/FSA/CONSOB

- Disponibile un’applicazione per dispositivi mobili davvero efficiente e completa, scaricabile a costo zero su store Google e store Apple;

- Servizio di supporto ed assistenza clienti rapido, con possibilità di contatto anche tramite chat live;

- Integrazione con piattaforme di supporto, del calibro di TradingView, ormai un punto di riferimento per molti;

- Zero costi fissi sulle operazione ed applicazione di bassissimi spread (si parte da pochi pips per asset negoziato).

- Non si può accedere al mercato DMA (non si possono comprare azioni reali);

- La sezione formativa, a detta di alcune recensioni, potrebbe essere migliorata.

Piattaforma di trading dai mille utilizzi, implementa grafici in tempo reale davvero molto comodi da utilizzare, con tantissimi strumenti analitici (validi per studiare gli asset di interesse). La presenza di diverse licenze, anche erogate da autorità UE – come la CySEC – rappresenta una garanzia sulla professionalità e pieno rispetto delle direttive locali. Lo abbiamo testato per diversi mesi e non abbiamo mai avuto ripensamenti: approvato a pieni voti dai nostri esperti.

- Superbonus di benvenuto;

- Sistemi di prestito di criptovalute, bot di trading automatico e Copy Trading;

- Sistemi di sicurezza avanzati;

- Carta di pagamento MasterCard Bybit.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

In attesa di approvazione MiCAR

- Commissioni tra le più basse nel settore, sia per quanto riguarda gli scambi trading, sia sugli scambi fiati – crypto;

- Bybit Card, ossia una carta di pagamento basata su circuito MasterCard, associata anche ad un programma cashback;

- Uno dei numeri più alti di criptovalute al mondo, con nuovi token emergenti che vengono periodicamente listati;

- Bot di trading automatico, che permettono di rendere automatizzate diverse fasi di analisi, ricerca ed anche di investimento sul mercato.

- Non sono presenti altri asset finanziari al di fuori delle criptovalute;

- Il sito è ancora in lingua inglese, così come il servizio di supporto e di assistenza clienti.

Bybit continua ad innovarsi e permette a chiunque sia volenteroso di puntare sul settore delle criptovalute di iniziare dal basso, senza troppe pretese (anche se non si conosce nulla del mondo crypto). I grafici avanzati, la presenza di diversi Bot di trading e la possibilità di accedere al lending, staking, servizi su Web3 e finanza decentralizzata, ci ha davvero sbalordito. Per noi – non siamo i soli a dirlo – è la migliore piattaforme di trading per criptovalute.

- Più di 500 asset crypto disponibili;

- Programma Cash Plus, che permette di ottenere ricompense sulla liquidità;

- Integrazione con TradingView;

- Grafici in live, indicatori e sezione news.

Deposito minimo:

25€

Conto demo gratuito:

Non disponibile

Licenze/Regolamentazioni:

VASP/FMA/AMF

- Piattaforma tra le più intuitive sul mercato, con grafici chiari, snelli e molto lineari di tutti gli asset finanziari listati;

- Politica sulle commissioni e costi davvero molto interessante, con fees che possono arrivare anche a zero euro in determinate condizioni;

- Sistemi di sicurezza avanzati, ottimi per tutelare sia le transazioni effettuate sulla piattaforma, sia i propri dati sensibili;

- Servizi di analisi tecnica ed analisi fondamentale, cruciali per poter identificare le migliori opportunità di investimento.

- Non è possibile fare pratica utilizzando un conto simulato, con capitali virtuali;

- Non è possibile acquistare azioni reali, ossia accedere al mercato DMA (diretto).

Bitpanda è una piattaforma davvero ampia e diversificata, che oltre ad essere un concreto punto di riferimento per il settore delle criptovalute, è sempre più apprezzata anche per chi vuole investire solo in azioni, o ETF. Abbiamo apprezzato molto la loro politica dei costi e delle commissioni, nonché il rapido servizio clienti e la suite di strumenti operativi per investire in modo autonomo, sia tramite modalità web desktop sia tramite app per dispositivi mobili (scaricabile a costo zero).

- Puoi accedere ad investimenti pre-IPO;

- Supporto completo di MetaTrader 4;

- Vasta sezione di asset finanziari; con azioni, ETF, indici, crypto ed altro;

- Spread bassissimi sugli scambi CFD.

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/CNMV/FCA/FINRA/CONSOB

- Sezione tecnica ricca di strumenti operativi e analitici, da poter utilizzare direttamente sui grafici delle quotazioni in tempo reale;

- Assistenza e servizio clienti in lingua italiana, in grado di rispondere alle email, o form di contatto, nel giro di poche ore;

- Gestione altamente semplificata e per questa adatta sia ad investitori con esperienza che a trader alle prime armi;

- Accademia formativa di rilievo, che permette di educarsi sul mondo del trading, sulla Borsa e sulle principali categorie di mercati finanziari.

- Le commissioni sugli scambi tramite CFD (ossia gli spread), potrebbero mostrarsi più alti di altri competitor;

- Non è presente un listino di criptovalute molto ampio.

Trade.com rientra a pieno tra le migliori piattaforme di trading perché un broker storico e con tante funzionalità accessorie. Durante i nostri stress test, che hanno richiesto oltre 73 ore di studio, i nostri analisti hanno potuto apprezzare la rapidità di esecuzione degli ordini, la presenza del conto demo senza alcun costo e l’esistenza di un servizio di assistenza davvero professionale. Viste anche le molteplici recensioni positive (anche su TrustPilot), non poteva di certo mancare tra i nostri consigli.

- WebTrader, l’AvaTrade App ed anche MetaTrader (sia MT4 che MT5);

- AvaSocial, utile per i principianti;

- Servizi educativi completi e gratuiti;

- DupliTrade per il trading automatico;

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

C.B. of I/ASIC/FSCA/CONSOB

- Assistenza efficiente, in grado di rispondere e risolvere le problematiche in pochissimo tempo, sia tramite email che tramite chat live;

- Organizzazione del sito ben fatta, con funzionalità facilmente accessibili ed opzioni user friendly, adatte anche ai neofiti del settore;

- ZuluTrade, ossia un sistema di trading automatico, pensato appositamente per permettere la copia delle strategie di altri investitori;

- Possibilità di operare con leva finanziaria fino ad un massimo di 30:1, secondo le regole e le direttive ESMA.

- I grafici messi a disposizione potrebbero esser proposti in chiave più moderna;

- Alcuni costi ed alcune commissioni potrebbero essere leggermente più alte rispetto ad altri competitor.

AvaTrade è un broker valido sotto tutti i punti di vista, che garantisce un’esperienza di trading di massimo livello. Permette effettivamente di fare trading di CFD su forex, azioni, materie prime, indici ed anche opzioni, in modo sicuro ed autonomo. I nostri analisti hanno apprezzato la presenza di un supporto personalizzato, nonché dei numerosi sistemi di controllo e di sicurezza. Con un numero elevato di recensioni, testimonianze e pareri positivi, è una giusta scelta per investire online.

- Possibilità di ricevere il 2,6% annuo di interessi sui depositi fino a 100.000€;

- Creazione di portafogli strategici ad 1€;

- App Scalable per iOS e per Android;

- Alto numero di asset negoziabili.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

BaFin/CONSOB

- I piani di accumulo, ossia i PAC, permettono di strutturare un investimento continuativo nel tempo, anche partendo da piccole somme;

- Presenti diversi strumenti per automatizzare le operazioni di trading, compresi robo advisor di ultima generazione;

- I grafici messi a disposizione, per le quotazioni in tempo reale, risultano comodi, facili da leggere ed interpretare;

- Integrazione con l’intelligenza artificiale (AI), per analizzare strumenti e snellire il lavoro operativo dei trader di Borsa.

- Per specifiche negoziazioni, il broker richiede commissioni fisse (aspetto che non può essere tralasciato);

- Per beneficiare della percentuale di interessi sui capitali in deposito si deve pagare un piano di abbonamento.

I nostri analisti non hanno avuto dubbi fin dal principio ed hanno selezionato Scalable Capital perché conta ad oggi oltre 1 milione di clienti in tutto il mondo e perché il broker ha superato gli oltre 20 miliardi di dollari affidati. Numeri da record che, se sommati alle tante funzionalità che abbiamo potuto apprezzare durante il nostro utilizzo reale, mettono in evidenza una piattaforma completa, efficiente, affidabile ed anche molto sicura (anche per quanto concerne il trattamento dei dati sensibili).

- Analisi di titoli degli analisti Bloomberg;

- Supporto clienti avanzato in italiano;

- Bassissimi depositi;

- Freedom Academy per formarsi sul mondo del trading.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/SEC/BaFin/CONSOB

- Presenza di strumenti di trading avanzati, come ad esempio limiti stop loss e take profit (validi per attuare migliori strategie);

- Alto numero di strumenti finanziari in database;

- Possibilità di gestire l’account anche tramite app per dispositivi mobili;

- Idee di investimento, ossia una sezione contenente studi capillari e completi su diversi strumenti finanziari.

- La presenza dei costi e delle commissioni variabili su determinate asset class;

- Alcune funzionalità di investimento potrebbero richiedere una conoscenza più approfondita (utilizzabili prettamente dagli esperti).

Freedom24 ci ha davvero stupiti ed è una novità assoluta, nonostante sia già ampiamente affermata, valida per fare trading online e per accedere a diversi mercati di interesse. Le sue funzionalità sono altresì numerose, su una piattaforma altamente flessibile, che ben si adatta alle necessità di ogni singolo trader. Con oltre 1.000.000 di azioni, ETF, opzioni su azioni, futures e altro ancora e 15 borse nei mercati americani, europei e asiatici, vale assolutamente la pena considerarla.

Come Fare Trading con l’Average True Range

L’aumento della volatilità è spesso caratterizzato da fasi ribassiste dei prezzi, ma un aumento della volatilità in un trend ribassista non può essere considerato un valido segnale di sell. Ad oggi il miglior utilizzo dell’ATR è dunque la conferma di segnali operativi generati da altri strumenti, come ad esempio l’analisi tecnico-grafica.

Una probabile inversione di prezzo, se confermata da valori alti dell’indicatore, presenta ottime opportunità di riuscita. Simile il caso di breakout di valori importanti di prezzo, anche questi ultimi, se accompagnati da un aumento del valore dell’ATR, ottengono una conferma da parte dell’indicatore.

L’ATR non viene utilizzato frequentemente dai neofiti e dai piccoli risparmiatori proprio a causa delle sue diverse funzionalità rispetto ad altri indicatori. Questo strumento infatti non genera segnali operativi ma fornisce conferme a segnali forniti da altri indicatori, aiutando l’investitore nel riconoscere i falsi segnali generati.

Average True Range: Segnale di acquisto (buy)

L’oscillatore Average True Range non fornisce dei veri e propri segnali di acquisto, ma ha un’importanza basilare per la gestione della posizione e l’impostazione dello stop loss, un fattore da non sottovalutare nell’operatività di un trader. Il settaggio dello Stop Loss per un trade rialzista (buy) utilizzando l’ATR può essere così impostato:

- Stop loss = prezzo minimo del periodo precedente – (2 x ATR a 5 periodi)

Andando a produrre quindi un esempio pratico, in un grafico azionario dove il prezzo minimo odierno dell’azione è fissato a 16,70 euro e il valore attuale dell’ATR a 5 periodi è 0,47, lo stop loss sarà così calcolato:

16,70 – (2 x 0,47) = 15,76 euro.

L’utilità dell’ATR trova conferma anche nel suo utilizzo come strumento per calcolare il take profit e il trailing profit in seguito all’apertura di un’operazione long. Il calcolo del take profit è semplice e prevede la chiusura dell’operazione al raggiungimento di un livello di prezzo calcolato in funzione del prezzo di ingresso, a cui viene applicato un multiplo dell’ATR.

Nell’esempio formulato, per prendere impostare correttamente il take profit all’interno di una strategia rialzista, è possibile utilizzare la seguente formula:

- Take profit = prezzo di ingresso + (2 X ATR a 2 periodi)

Formulando quindi un esempio nel mercato azionario, dove il prezzo di ingresso minimo è 3,06 euro e il valore dell’ATR a 2 periodi à 0,11, il take profit sarà così calcolato:

3,06 + (2 X 0,11) = 3,28 euro

Average True Range: Segnale di vendita (sell)

Anche per la gestione di operazioni di short selling l’indicatore ATR è in grado di fornire informazioni sulla corretta gestione di stop loss e take profit in seguito all’apertura di un’operazione sell. La logica dietro la gestione di un’operazione short resta immutata rispetto ad un segnale di buy, l’unica variazione consiste nel sommare il valore ottenuto dal calcolo fissato sopra anziché sottrarlo, per cui lo stop loss sarà così calcolato:

- Stop Loss: (prezzo massimo + (2 X ATR a 5 periodi))

Nell’esempio riportato sopra, si analizza il caso di un ATR a 5 periodi e di un moltiplicatore di 2, in realtà si tratta di parametri indicativi e che possono essere adattati di volta in volta al carattere del sottostante, dal momento che ogni strumento finanziario ha le proprie specifiche caratteristiche di volatilità.

Qualora, durante una fase di volatilità particolarmente elevata, lo stop loss risulti troppo oneroso per i pips coperti, è necessario agire sul money management, riducendo la quantità di denaro destinata all’operazione, oppure evitare di eseguire il trade.

Nella gestione di una posizione short, e quindi occupandoci sempre della gestione di take profit e del trailing stop il procedimento è simile a quello applicato per le operazioni di buy, ma occorre sottrarre il valore ottenuto dalla moltiplicazione dell’Average True Range, per cui il take profit sarà calcolato attraverso questa formula:

- Take Profit: (prezzo di ingresso – (2 X ATR a 5 periodi))

Anche in questo esempio i parametri riguardanti i periodi e il moltiplicatore sono indicativi e occorre adattarli alle caratteristiche dell’asset analizzato.

L’ATR si rivela, inoltre, un’ottimo strumento per la gestione in modo dinamico una posizione con il trailing profit.

“Let profits run”

L’obiettivo del trailing profit è quello di proteggere il guadagno maturato da una posizione, chiudendola solo quando una correzione dei prezzi, calcolata rispetto al massimo guadagno raggiunto dalla posizione, supera di un certo numero di volte il valore dell’ATR dove è l’investitore a scegliere il moltiplicatore.

La caratteristica di questo approccio consiste nella presa di profitto dinamica, la quale permette di alzare (oppure abbassare, nel caso di operatività short) stop loss e take profits a mano a mano che i prezzi procedono nella direzione auspicata.

Ulteriori consigli utili

L’ATR è principalmente utilizzato per valutare la volatilità all’interno del grafico di un asset. Una seconda modalità di utilizzo dell’indicatore permette di definire la quantità di denaro, oppure il numero di contratti futures da destinare alla singola operazione aperta.

La logica alla base dell’utilizzo della volatilità come criterio per stabilire il money management nasce dall’idea di contenere il rischio operativo, il quale aumenta all’aumentare della variazione delle quotazioni.

Dal punto di vista operativo, questo approccio prevede la diminuzione della quantità di denaro destinato all’operazione all’aumentare della volatilità, viceversa, invece si aumenta l’ammontare impiegato nel trade quando la volatilità diminuisce. Per ampliare correttamente questa strategia, una formula di calcolo della quantità di denaro può essere:

Money management = 5% del capitale / (2 x ATR a 5 periodi)

Anche in questa casistica i valori dell’ATR e il multiplo sono indicativi e devono essere adattati all’asset analizzato in base al suo storico.

Il settaggio corretto dell’ Average True Range è indicato da Wilder come 14 periodi, la metà di 28, ovvero la lunghezza tipica di un ciclo lunare. Col passare degli anni i periodi sono stati modificati dagli investitori per individuare la combinazione migliore di fattori che porta l’ATR a generare i segnali più affidabili.

Ad un aumento dei periodi impostati corrisponde una minore sensibilità dell’indicatore ai movimenti di mercato, ovvero la sua volatilità, rappresentando una linea del grafico più smussata. Viceversa, impostando un valore inferiore a 14, l’indicatore sarà ben più reattivo ai cambiamenti di prezzo di breve periodo.

Considerazioni finali

L’ATR risulta essere un indicatore versatile che supporta i trader nella loro operatività permettendo di misurare la volatilità di un grafico, un metodo utile anche per la gestione del money management.

È sconsigliato però basare una strategia di trading esclusivamente sull’oscillatore ATR poiché non fornisce segnali operativi ma di gestione delle operazioni. Questo indicatore performa meglio e fornisce segnali affidabili se abbinato correttamente ad alcuni tra i migliori indicatori di trading come MACD, RSI o l’Oscillatore Stocastico.

Ti consigliamo quindi di approfondire la nostra categoria “Indicatori e oscillatori” per leggere le guide su questi strumenti di trading da abbinare all’ATR.

Un trader esperto non si limita alla conoscenza di un solo indicatore, ma può sempre contare su un’ampia gamma di strumenti a sua disposizione da adattare ad ogni grafico in base alle sue caratteristiche.

-

Guide sul Trading Online 20 Giugno 2025

Guide sul Trading Online 20 Giugno 2025Corsi Trading Online: Quali Scegliere e Migliori del 2025

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide Forex 11 Giugno 2025

Guide Forex 11 Giugno 2025I 7 Migliori Corsi Forex 2025 + eBook PDF GRATIS

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025