Glossario

Leva finanziaria: cos’è, come funziona e si usa nel Trading

Cos’è e come funziona la leva finanziaria? Come utilizzarla senza sbagliare – spiegazione facile per usare la leva finanziaria nel trading online, nel forex e nei principali mercati finanziari. Video corso incluso.

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

La leva finanziaria è uno strumento offerto negli investimenti sul Forex e negli investimenti in CFD, che permette di moltiplicare l’andamento dell’asset sul quale abbiamo investito. In altre parole possiamo definire il financial leverage (questa la sua traduzione in inglese) come un moltiplicatore degli investimenti.

Nato come strumento per il trading Forex, oggi è disponibile anche tramite altri tipi di strumento, su tutti i contratti per differenza, senza però dimenticare anche gli ETF – che possono avere leva incorporata – nonché altri tipi di strumenti derivati, su tutti Futures e opzioni.

La leva finanziaria può essere uno strumento utile ad aumentare la volatilità e il movimento di prezzo di un titolo finanziario, oppure per esporsi per posizioni di molto maggiori rispetto al capitale che possiamo impegnare.

Sebbene in molti ritengano questo strumento una scorciatoia verso guadagni più consistenti con il trading online, in realtà la leva finanziaria è un arma a doppio taglio, che deve essere maneggiata con estrema cura da parte dell’investitore.

Per quanto concerne il continente europeo, i massimi di leva finanziaria che possono essere applicati a ciascuna categoria di asset sono fissati da ESMA, che negli ultimi anni è intervenuta ripetutamente per limitare, almeno per i clienti non professionali, il margine garantito da questo strumento.

| ❓Utilizzo: | Moltiplicatore di andamento, hedging, investimento a margine |

| 🤔Strumenti : | Forex, Azioni, ETF, derivati in generale, Materie Prime, Criptovalute, Indici di Borsa |

| 💰Costi: | Commissioni overnight legate ai tassi di interesse |

| ⛔Rischio: | Alto |

| 🔴Truffa: | No, ma esistono scam sul trading online con leverage alte |

| 👍Chi la offre: | Migliori piattaforme con leva finanziaria |

Che cos’è la leva finanziaria: definizione

La leva finanziaria è tecnicamente un prestito, da parte dei fornitori di liquidità del broker, che ci permette di impegnarci per posizioni più consistenti rispetto al capitale effettivamente versato. Un prestito però anomalo, perché il nostro capitale effettivamente presente dovrà essere comunque utilizzato per coprire i movimenti di prezzo della posizione che abbiamo aperto utilizzando la leva.

La definizione di scuola è sicuramente nebulosa e sarà necessario scomporla attraverso i concetti di base per comprendere effettivamente la portata di questo importantissimo strumento.

- Tecnicamente un prestito

Ogni volta che apriamo una posizione con leva, stiamo ottenendo a tutti gli effetti un prestito dal nostro broker, che in genere si appoggia a fornitori di liquidità per coprire la posizione stessa.

Il prestito non è di quelli da restituire – cosa che farà sollevare più di qualche sopracciglio a chi non è abituato ai mercati finanziari. In realtà il prestito serve infatti per coprire la posizione nel totale, mentre ci sarà richiesto il nostro capitale per coprire la “differenza di prezzo” del titolo.

Se acquistiamo con leva finanziaria 1:5 1.000 euro di azioni ENI, saremo esposti per 5.000 euro sul mercato, ottenuti a prestito automaticamente dal broker (e dai suoi fornitori di liquidità). I 1.000 euro che abbiamo impegnato serviranno per coprire le variazioni di prezzo dell’azione.

- Moltiplica l’andamento

A seconda della leva che andremo ad utilizzare, questo strumento moltiplicherà l’andamento del titolo che abbiamo scelto. Facciamo l’esempio di un investimento in azioni, sul quale abbiamo scelto di applicare una leva di 1:2.

Il nostro capitale dovrà coprire il 50% dell’investimento totale e di fronte ad un rialzo del titolo del 5%, otterremo un guadagno totale del 10%, ovvero di 5% x 2. L’andamento però si moltiplica anche nel caso di perdita. Se il titolo che abbiamo scelto e sul quale abbiamo investito con leva 1:2 dovesse perdere il 5%, ci troveremmo con in capitale un -10% netto, proprio per lo stesso principio di cui sopra.

- Limitato da ESMA

Se nelle giurisdizioni extra-UE non è raro trovare leve anche di 1:500, per quanto concerne l’Unione Europea abbiamo ESMA – ente che regola i mercati dell’intermediazione finanziaria, che obbliga a limiti massimi di leva in relazione alla tipologia di prodotto specifica che abbiamo scelto.

- Strumento per hedging

La leva finanziaria viene spesso utilizzata per posizioni di hedging, ovvero per coprirsi da posizioni in correlazione inversa rispetto a quella che apriamo con leva finanziaria. Si tratta in questo caso di uno strumento per strategie complesse e motivo primo, almeno tra gli investitori professionali, della sua assoluta popolarità.

Leva finanziaria: come funziona esattamente?

La leva finanziaria ha delle applicazioni pratiche che oggi non possono che interessare anche i piccoli e medi investitori: non è più strumento riservato a complicate operazioni inter-bancarie ma una possibilità che viene offerta da un gran numero di broker e di intermediari anche nei conti di investimento retail.

- Come funziona la leva finanziaria nel Forex

Il Forex è il mercato principe nel quale viene applicata la leva finanziaria. Il mercato valutario si presta perché da un lato relativamente stabile, dall’altro perché mercato necessario per molti per proteggersi dal rischio di cambio di altri tipi di investimento denominati in valuta estera.

Il Forex è il mercato che gode, secondo quanto stabilito da ESMA, della leva potenzialmente più alta. Sulle coppie principali possiamo infatti applicare una leva di 1:30, mentre per le coppie ritenute minori una leva massima di 1:20.

Applicando leva ad un qualunque ordine Forex, a prescindere se si tratti di una posizione long, ovvero che punta sulla prima delle due coppie, oppure di una posizione short, che punta sulla seconda, avremo una moltiplicazione netta dell’andamento del nostro investimento.

La leva finanziaria nel Forex può pertanto essere utilizzata per chi è a caccia di rendimenti maggiori, esponendosi però a rischi altrettanto alti. In alternativa, la leva finanziaria nel mercato valutario può esser utilizzata per coprirsi con posizioni di molto maggiori rispetto all’effettivo investito.

Tipica di questa seconda modalità di procedere è la situazione in cui siamo esposti ad esempio verso ETF o azioni denominate in valuta straniera e per proteggerci dal rischio di cambio scegliamo di operare con una contro-posizione nel Forex, esponendoci per la stessa somma dell’investimento e sfruttando la leva finanziaria per impegnare comunque molto meno capitale.

- Leva finanziaria nei CFD

I CFD sono strumenti che permettono – come è noto – di investire in diversi tipi di sottostante, che vanno dalle materie prime alle azioni, passando anche per ETF, obbligazioni, indici di borsa e criptovalute. Questo tipo di contratti può – presso qualunque fornitore – integrare una leva finanziaria modulare e che può essere scelta in fase di ordine.

Il principio di funzionamento è lo stesso che abbiamo visto nel Forex. Possiamo infatti scegliere un qualunque punto di leva – entro i massimi fissati da ESMA – e moltiplicare l’andamento del sottostante che abbiamo scelto. La leva nei CFD è assolutamente modulare, nel senso che potremo decidere, al contrario di quanto avviene con strumenti di risparmio gestito come gli ETF, noi da soli quanta leva applicare ad un singolo investimento.

Le ragioni di hedging possono essere valide anche in questo caso, scegliendo ad esempio un asset notoriamente anti-ciclico come l’oro. Il fatto di poter disporre di leva aiuta a esporsi per posizioni più ampie di quelle che si possono effettivamente sostenere con il proprio capitale.

- Leva finanziaria negli ETF

Gli ETF, strumenti che tutti abbiamo imparato a conoscere negli ultimi anni, spesso – soprattutto quando replicano l’andamento di determinate materie prime – incorporano già una leva finanziaria. In questo caso si ottiene il risultato grazie a complicati schemi di replica sintetica, con il risultato di poter offrire a chi vuole prodotti che hanno già una leva prefissata.

Non è raro pertanto trovare sul mercato dei titoli che incorporano già leva finanziaria a 2, 3, 5 o 7 su asset che replicano l’andamento del petrolio, oppure ancora del gas naturale o di altro tipo di materia prima.

Rispetto alla leva finanziaria che abbiamo già visto nel Forex e nei CFD la differenza in questo caso è data dalla modularità, o meglio dall’assenza della stessa. Perché siamo davanti ad una leva che è già incorporata nel titolo e che non può essere ulteriormente modificata.

- Il costo della leva

La leva finanziaria è tecnicamente un prestito e pertanto ha i suoi costi di interesse, che vanno valutati attentamente prima di impostare un ordine che ricorra a questo tipo di strumento. Esistono infatti, sia per il Forex sia per i CFD le cosiddette commissioni overnight, ovvero commissioni giornaliere sotto forma di interessi che vengono computate, per chi opera dall’Italia, alle 23:00 di ogni giorno di trading.

Dobbiamo ricordare che tali commissioni, che sono sempre dovute quando si opera con questo tipo di strumenti, vanno calcolate avendo come “base imponibile” l’intera posizione, ovvero l’intera esposizione post applicazione della leva finanziaria.

Se investissimo su EUR/USD con leva 1:30 1.000 euro, saremmo esposti per 30.000 euro in totale. La commissione overnight va calcolata direttamente sui 30.000 euro di esposizione. Le differenze in termini di costi rispetto ad un investimento senza leva vanno considerate. I migliori broker trading offrono però una disamina completa di questo costo già in fase di ordine, permettendoci di valutare l’impatto a livello di commissioni di una eventuale posizione lunga.

Al contrario quando si ha una posizione short ovvero di vendita allo scoperto, ci sarebbero dovuti a noi gli interessi che vengono calcolati sulla leva. Tuttavia questo difficilmente si verifica, perché i broker applicano uno spread sul totale dell’interesse che riporta il computo della commissione sempre o quasi in territorio positivo.

- I rischi della leva finanziaria

La leva finanziaria, in quanto moltiplicatore delle posizioni che abbiamo sul mercato, amplifica il rischio che si corre, perché ad ogni perdita corrisponderà una perdita moltiplicata per il livello di leva che abbiamo scelto. Questo non dovrebbe sorprendere alcuno, soprattutto se si conoscono bene i fondamentali del mercato.

Ad un potenziale guadagno maggiore corrisponde sempre maggiore esposizione e pertanto un maggiore rischio di perdere denaro. Per questo motivo dobbiamo, prima di esporci con questo strumento, valutare il rischio che siamo disposti a correre a caccia di un determinato livello di profitti.

Investimento e Trading con Leva: Esempi pratici

Faremo adesso due diversi esempi di investimento con leva finanziaria, uno sulle azioni Amazon uno sull’oro, utilizzando due dei broker che offrono la possibilità di applicare questo strumento.

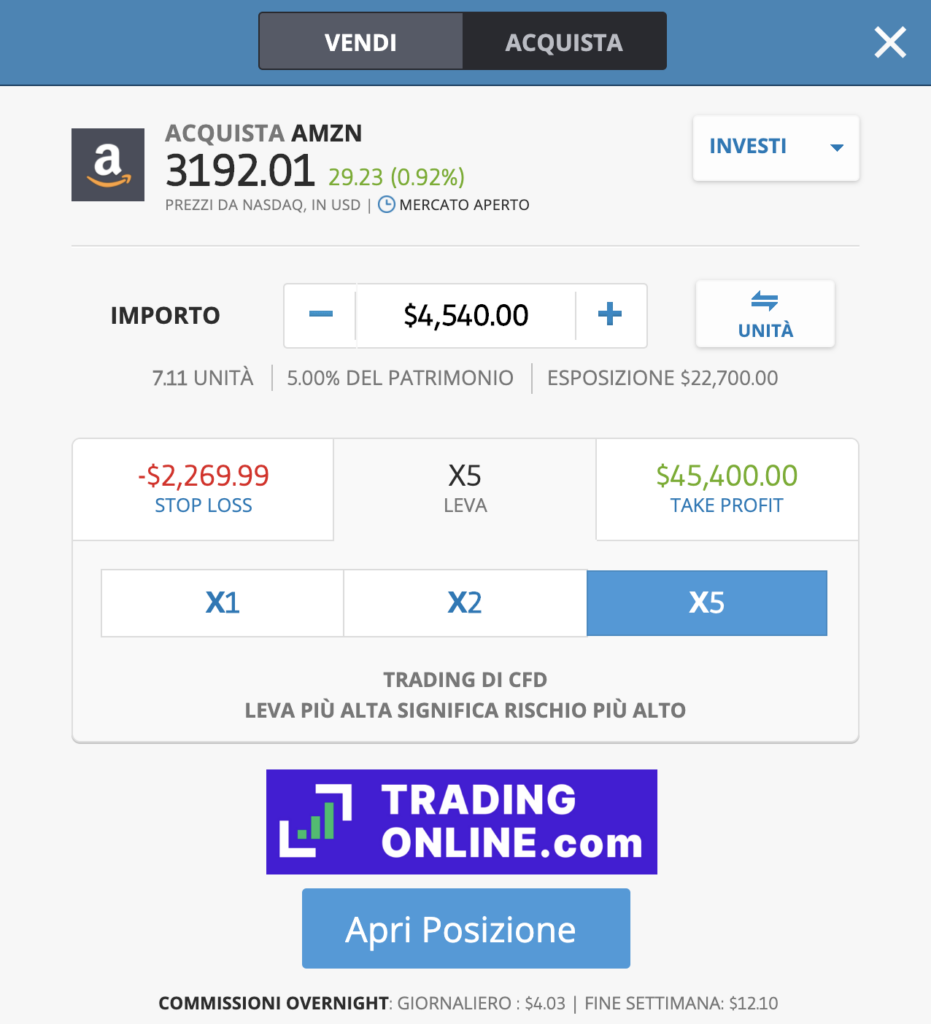

Investire con leva finanziaria sulle azioni Amazon con eToro

- Primo passo: dotarsi di un conto demo con eToro

Per testare il nostro primo ordine avremo bisogno di un conto demo gratuito di eToro, un conto che mette a disposizione 100.000 USD di capitale virtuale che potremo utilizzare liberamente anche a questo scopo. Dopo esserci iscritti, potremo passare al prossimo punto.

- Secondo passo: fare login dentro la piattaforma di eToro

Il secondo passo è altrettanto semplice. Utilizzando le credenziali che abbiamo scelto in fase di iscrizione, potremo fare il nostro ingresso sulla piattaforma di trading proprietaria che è offerta da eToro.

- Terzo passo: individuiamo le azioni Amazon

Le azioni Amazon sono quotata presso il NASDAQ di New York e potremo trovarle su eToro tramite due canali. Potremo utilizzare la ricerca che è posizionata in alto nell’interfaccia, oppure andare a scegliere di passare da Mercati>Azioni>NASDAQ>AMZN. Ad ogni modo una volta che avremo individuato sullo schermo le azioni relative, potremo cliccare su INVESTI per piazzare il nostro ordine con leva finanziaria.

- Quarto passo: inserire l’ordine di azioni Amazon con leva finanziaria

Dalla schermata che alleghiamo possiamo inserire il volume di denaro o il numero di azioni Amazon da acquistare, eventuali stop loss e take profit e poi passare al vivo di quest’ordine, ovvero l’impostazione della leva finanziaria. eToro permette di scegliere tra leva x1 (ovvero senza leva), leva x2 e leva x5 sulle azioni in generale. Scegliamo quella che meglio si sposa con le nostre strategie di investimento e passiamo ad Apri posizione per iniziare l’ordine, che sarà immediato.

Da notare che questo broker segnala il costo in commissioni overnight derivante dall’uso di leva, da consultare sempre prima di fare trading e aprire posizioni. I costi sono comunque molto ridotti. Su una posizione da 4.540 USD in leva x5, ci troviamo a pagare 4 USD al giorno, ovvero meno dello 0,001%

Recensione completa: eToro recensione ed opinioni

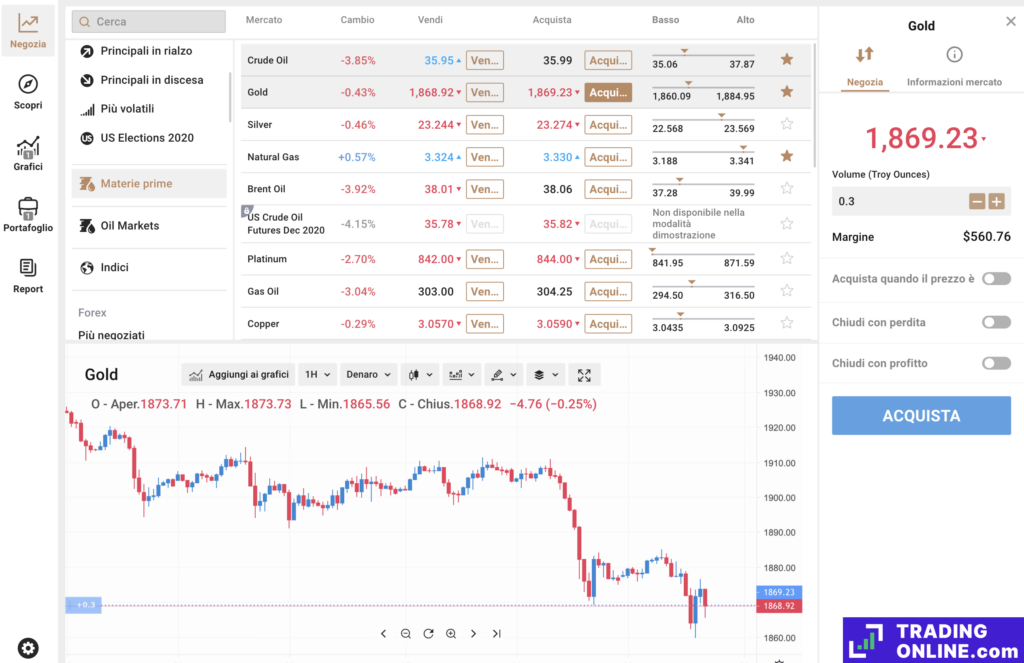

Acquistare ORO su Capital.com con leva finanziaria

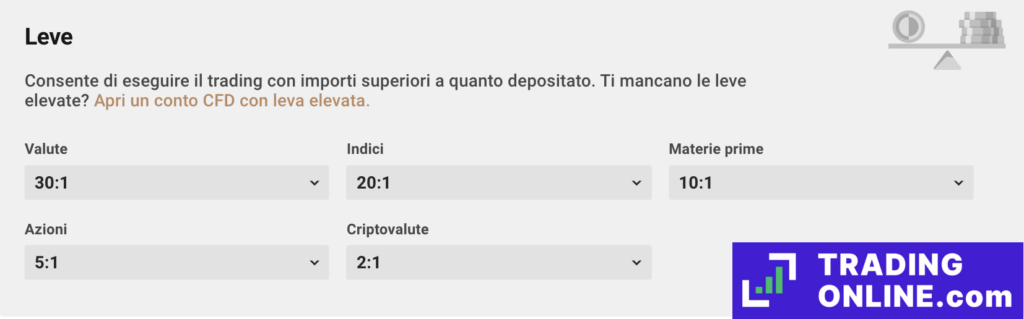

Capital.com ha un altro modo di approcciarsi alla questione leva finanziaria e lo fa inserendo leva massima possibile in ogni tipo di ordine sulla sua piattaforma, con un massimo che può essere contenuto andando a modificare le impostazioni della piattaforma.

- Primo passo: iscriversi per ottenere il conto demo con Capital.com

Qui possiamo aprire il conto demo con Capital.com, che ci permette di ottenere 1.000 USD di capitale di prova per investire su qualunque tipo di mercato che sia offerto da questo broker. Una volta che avremo inserito mail e password scelta, verremo dirottati direttamente all’interno della piattaforma di investimento di questo broker.

- Secondo passo: trovare Oro sulla piattaforma

Possiamo trovare l’oro sulla piattaforma offerta da Capital.com andando sul navigatore a sinistra, scegliendo Materie Prime, che sono collocate in prima posizione dopo le tab tematiche di questo broker. Clickiamo su Materie Prime e scegliamo poi, dalla schermata centrale, GOLD. Clickiamo su Acquista.

- Terzo passo: piazzare l’ordine

Dopo che avremo scelto oro, sulla colonna di destra potremo inserire il nostro ordine in once. Sotto la quantità troveremo inoltre l’indicazione del margine, ovvero della quantità di denaro che andremo ad impegnare effettivamente per andare ad acquistare la determinata quantità di oro che abbiamo indicato.

Il funzionamento di questo broker è molto particolare in questo senso perché in realtà non è possibile modificare la leva massima applicata durante la fase di ordine. Per farlo, dovremo andare su Impostazioni>Opzioni di Trading e poi modificare la leva applicata, nella schermata che abbiamo riportato qui di seguito. La modifica può avvenire anche su base di ordine per ordine. Una volta che riterremo la leva adeguata e gli altri dettagli del nostro ordine corretti, potremo passare all’ordine clickando su ACQUISTA.

Migliori piattaforme per usare la leva finanziaria

- Copy Trading, per copiare altri trader;

- App per device iOS che Android;

- Accesso diretto al mercato DMA, con la possibilità di comprare azioni reali;

- Deposito minimo di appena 50€.

Deposito minimo:

50€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/FCA/ASIC/FSA/CONSOB

- Ampio database, con possibilità di diversificare le proprie strategie selezionando diverse asset class;

- Percorso formativo completo, dalla A alla Z, davvero valido per chiunque voglia capire come diventare trader e come iniziare ad investire da zero;

- Possibilità di investire su portafogli tematici, associati a diversi settori innovativi;

- Piattaforma nel complesso organizzata molto bene, con funzionalità sia operative che analitiche (valide per lo studio del mercato).

- Non è presente l’integrazione con TradingView, ad oggi disponibile su molti broker;

- Non sono presenti sistemi di trading algoritmico e Bot per fare trading, anche sfruttando l’intelligenza artificiale.

eToro rappresenta ormai da anni un concreto punto di riferimento per milioni di trader in tutto il mondo. La presenza di centinaia di testimonianze e di pareri positivi presenti online, ci ha ulteriormente spinti ad inserirla tra le migliori piattaforme di trading online. Facile da utilizzare, è una scelta efficiente ed efficace sia per chi vuole iniziare da zero ad investire in Borsa, sia per chi ha già esperienza ed è alla ricerca di un broker valido sotto tutti i punti di vista.

- Gestione altamente semplificata;

- Presenza di molte piattaforma operative, anche MT4 e MT5;

- Numero elevato di asset finanziari e di criptovalute;

- Costi e commissioni in linea con il mercato.

Deposito minimo:

Nessun minimo

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

FCA/CMNV/FSC/CONSOB

- Sezione analitica con tantissimi strumenti di studio, compresi servizi di Trading Central, calendario economico ed altro ancora.;

- Piattaforma completamente in lingua italiana e molto facile da utilizzare;

- Presenza di un conto demo senza alcun limite di tempo e senza costi;

- Diversi metodi di deposito accettati sia per poter versare capitali, sia per poter effettuare i prelievi.

- A detta di diversi clienti, la sezione formativa ed educativa potrebbe essere migliorata nettamente.

- Non sono presenti molte criptovalute nel comparto degli asset crypto.

ActivTrades rientra a pieno tra le migliori piattaforme di trading perché un broker storico e con tante funzionalità accessorie. Durante i nostri stress test, che hanno richiesto oltre 73 ore di studio, i nostri analisti hanno potuto apprezzare la rapidità di esecuzione degli ordini, la presenza del conto demo e l’esistenza di un servizio di assistenza davvero professionale. Viste anche le molteplici recensioni positive (anche su TrustPilot e su Reddit), non poteva di certo mancare tra i nostri consigli.

- Trading Tools, MetaTrader 4 e 5 , assistenza e numerosi strumenti analitici;

- Corsi di formazione gratuiti;

- Trading automatico con BOT per MT;

- Gestione altamente semplificata.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

VFCS/ASIC

- Trading tramite Fusion + Copy Trading;

- Possibilità di usare calendario economico e Trading Calculator;

- Facilità di gestione, con una piattaforma user friendly e molto intuitiva;

- Zero commissioni sulla gestione e bassissimi spread (da 0.0 pips);

- Integrazione di altre piattaforme analitiche ed operative.

- Alcuni utenti hanno trovato difficile gestire il broker in lingua inglese (si presume l’ingresso della lingua italiana a breve);

- Mancano alcuni asset finanziari, soprattutto nel comparto delle criptovalute.

Fusion Markets è una scelta valida secondo i nostri esperti, perché mette a disposizione una suite di strumenti fondamentali per poter analizzare ed investire in Borsa. La presenza della MetaTrader e dell’integrazione dei Trading Tools, rappresentano sicuramente un valore aggiunto non indifferente. Promossa a pieni voti, rientra tra le migliori piattaforme di trading online sia per esperti che per principianti.

- Funzionalità Earn molto interessanti;

- Supporto clienti avanzato e sempre disponibile;

- Bassissimi depositi;

- Oltre 1.000 asset crypto integrati in database.

Deposito minimo:

10€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

VASP/Attesa MICA

- Presenza di strumenti di trading avanzati, per poter gestire le operazioni in modo autonomo;

- Presenza del token BGB, valido anche per ottenere sconti;

- Possibilità di gestire l’account anche tramite app per dispositivi mobili;

- Servizi di investimento alternativi, come ad esempio lo Staking.

- La presenza dei costi e delle commissioni variabili leggermente superiore alla media;

- Alcune funzionalità di investimento potrebbero richiedere una conoscenza più approfondita (utilizzabili prettamente dagli esperti).

Bitget ci ha davvero stupiti ed è una novità assoluta, nonostante sia già ampiamente affermata, valida per fare trading online e per accedere a diversi asset. Le sue funzionalità sono altresì numerose, su una piattaforma altamente flessibile, che ben si adatta alle necessità di ogni singolo trader. Troviamo inoltre una carta di pagamento, BOT per trading automatico, sistema di Copy Trading avanzato, Staking e Risparmio (fisso / flessibile).

- Superbonus di benvenuto;

- Sistemi di prestito di criptovalute, bot di trading automatico e Copy Trading;

- Sistemi di sicurezza avanzati;

- Carta di pagamento MasterCard Bybit.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

In attesa di approvazione MiCAR

- Commissioni tra le più basse nel settore, sia per quanto riguarda gli scambi trading, sia sugli scambi fiati – crypto;

- Bybit Card, ossia una carta di pagamento basata su circuito MasterCard, associata anche ad un programma cashback;

- Uno dei numeri più alti di criptovalute al mondo, con nuovi token emergenti che vengono periodicamente listati;

- Bot di trading automatico, che permettono di rendere automatizzate diverse fasi di analisi, ricerca ed anche di investimento sul mercato.

- Non sono presenti altri asset finanziari al di fuori delle criptovalute;

- Il sito è ancora in lingua inglese, così come il servizio di supporto e di assistenza clienti.

Bybit continua ad innovarsi e permette a chiunque sia volenteroso di puntare sul settore delle criptovalute di iniziare dal basso, senza troppe pretese (anche se non si conosce nulla del mondo crypto). I grafici avanzati, la presenza di diversi Bot di trading e la possibilità di accedere al lending, staking, servizi su Web3 e finanza decentralizzata, ci ha davvero sbalordito. Per noi – non siamo i soli a dirlo – è la migliore piattaforme di trading per criptovalute.

- Strumenti grafici in tempo reale;

- Conto demo senza costi e disattivabile;

- Deposito minimo esiguo;

- Tanti sistemi di pagamento supportati (carte, bonifico, PayPal ed altri).

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC/FCA/CONSOB/FSA/SCB/FSCA

- Disponibile un’applicazione per dispositivi mobili davvero efficiente e completa, scaricabile a costo zero su store Google e store Apple;

- Servizio di supporto ed assistenza clienti rapido, con possibilità di contatto anche tramite chat live;

- Integrazione con piattaforme di operative, del calibro di cTrader, ormai un punto di riferimento per molti;

- Zero costi fissi sulle operazione ed applicazione di bassissimi spread (si parte da pochi pips per asset negoziato).

- Lievi ritardi per quanto riguarda il servizio di assistenza;

- La sezione formativa, a detta di alcune recensioni, potrebbe essere migliorata.

Piattaforma di trading dai mille utilizzi, implementa grafici in tempo reale davvero molto comodi da utilizzare, con tantissimi strumenti analitici (validi per studiare gli asset di interesse). La presenza di diverse licenze, anche erogate da autorità UE – come la CySEC – rappresenta una garanzia sulla professionalità e pieno rispetto delle direttive locali. Abbiamo testato FxPro per diversi mesi e non abbiamo mai avuto ripensamenti: approvato a pieni voti dai nostri esperti.

- WebTrader, l’AvaTrade App ed anche MetaTrader (sia MT4 che MT5);

- AvaSocial, utile per i principianti;

- Servizi educativi completi e gratuiti;

- DupliTrade per il trading automatico;

Deposito minimo:

100€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

C.B. of I/ASIC/FSCA/CONSOB

- Assistenza efficiente, in grado di rispondere e risolvere le problematiche in pochissimo tempo, sia tramite email che tramite chat live;

- Organizzazione del sito ben fatta, con funzionalità facilmente accessibili ed opzioni user friendly, adatte anche ai neofiti del settore;

- ZuluTrade, ossia un sistema di trading automatico, pensato appositamente per permettere la copia delle strategie di altri investitori;

- Possibilità di operare con leva finanziaria fino ad un massimo di 30:1, secondo le regole e le direttive ESMA.

- I grafici messi a disposizione potrebbero esser proposti in chiave più moderna;

- Alcuni costi ed alcune commissioni potrebbero essere leggermente più alte rispetto ad altri competitor.

AvaTrade è un broker valido sotto tutti i punti di vista, che garantisce un’esperienza di trading di massimo livello. Permette effettivamente di fare trading di CFD su forex, azioni, materie prime, indici ed anche opzioni, in modo sicuro ed autonomo. I nostri analisti hanno apprezzato la presenza di un supporto personalizzato, nonché dei numerosi sistemi di controllo e di sicurezza. Con un numero elevato di recensioni, testimonianze e pareri positivi, è una giusta scelta per investire online.

- Possibilità di ricevere il 2,6% annuo di interessi sui depositi fino a 100.000€;

- Creazione di portafogli strategici ad 1€;

- App Scalable per iOS e per Android;

- Alto numero di asset negoziabili.

Deposito minimo:

1€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

BaFin/CONSOB

- I piani di accumulo, ossia i PAC, permettono di strutturare un investimento continuativo nel tempo, anche partendo da piccole somme;

- Presenti diversi strumenti per automatizzare le operazioni di trading, compresi robo advisor di ultima generazione;

- I grafici messi a disposizione, per le quotazioni in tempo reale, risultano comodi, facili da leggere ed interpretare;

- Integrazione con l’intelligenza artificiale (AI), per analizzare strumenti e snellire il lavoro operativo dei trader di Borsa.

- Per specifiche negoziazioni, il broker richiede commissioni fisse (aspetto che non può essere tralasciato);

- Per beneficiare della percentuale di interessi sui capitali in deposito si deve pagare un piano di abbonamento.

I nostri analisti non hanno avuto dubbi fin dal principio ed hanno selezionato Scalable Capital perché conta ad oggi oltre 1 milione di clienti in tutto il mondo e perché il broker ha superato gli oltre 20 miliardi di dollari affidati. Numeri da record che, se sommati alle tante funzionalità che abbiamo potuto apprezzare durante il nostro utilizzo reale, mettono in evidenza una piattaforma completa, efficiente, affidabile ed anche molto sicura (anche per quanto concerne il trattamento dei dati sensibili).

- Varie piattaforme, anche TradingView;

- Piattaforma altamente semplificata e tra le più rapide nel settore;

- Licenza europea e piena regolamentazione;

- Grafici in live, indicatori e sezione news.

Deposito minimo:

Nessun minimo

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

CySEC 388/20

- Piattaforma tra le più intuitive sul mercato, con grafici chiari, snelli e molto lineari di tutti gli asset finanziari listati;

- Politica sulle commissioni e costi davvero molto interessante, con fees che possono arrivare anche a zero euro in determinate condizioni;

- Sistemi di sicurezza avanzati, ottimi per tutelare sia le transazioni effettuate sulla piattaforma, sia i propri dati sensibili;

- Servizi di analisi tecnica ed analisi fondamentale, cruciali per poter identificare le migliori opportunità di investimento.

- Non funge da sostituto d’imposta;

- Non è possibile acquistare azioni reali, ossia accedere al mercato DMA (diretto).

Pepperstone è una piattaforma davvero ampia e diversificata, che oltre ad essere un concreto punto di riferimento per il settore delle criptovalute, è sempre più apprezzata anche per chi vuole investire solo in azioni, materie prime ed altro ancora. Abbiamo apprezzato molto la loro politica dei costi e delle commissioni, nonché il rapido servizio clienti e la suite di strumenti operativi per investire in modo autonomo, sia tramite modalità web desktop sia tramite app.

- AI come supporto al trader;

- App gratuita per la formazione Investmate, con lezioni interattive;

- Compatibilità con TradingView;

- Grafici per le quotazioni in live.

Deposito minimo:

10€

Conto demo gratuito:

Disponibile

Licenze/Regolamentazioni:

ASIC/SCB/CYSEC/SCA/FCA

- Tre ottime piattaforme (Tradingview, MetaTrader e prietaria)

- Tantissimi corsi gratuiti

- App formativa gratis Investmate

- Compatibilità con TradingView

- Zero costi di prelievo e inattività

- TradingView Pro non incluso

- Solo trading sui CFD

Capital.com mette a disposizione degli utenti una quantità di risorse formative, valide e totalmente gratuite, che non trova eguali in Europa. Un ottimo broker anche per i costi estremamente bassi e per la compatibilità con TradingView, che si afferma sempre di più come la piattaforma di riferimento per i trader di tutto il mondo. Ottimo sia per principianti che per esperti del settore (ha tantissimi strumenti tecnici).

Le caratteristiche della leva finanziaria

La leva finanziaria è strumento parallelo all’investimento al margine, ovvero una modalità di investimento dove chi punta dovrà coprire soltanto il “margine di movimento” del prezzo e non l’intera posizione. È un modo di operare tipico dei contratti derivati, che porta a vantaggi che abbiamo già parzialmente esplorato e che almeno nelle applicazioni dei migliori broker, ha caratteristiche davvero interessanti. ù

- Modularità

In realtà la leva finanziaria era già disponibile incorporata negli ETF, se dovessimo limitarci ai prodotti che sono destinati ad un pubblico generalista. La vera rivoluzione dei contratti CFD a riguardo è stata quella di lasciare carta completamente bianca all’investitore di applicare la leva che preferisce. Questo si traduce in una maggiore duttilità delle piattaforme, che possono offrire maggiori strumenti a chi vuole investire anche in termini di decisione del margine da applicare e delle relative coperture.

- Amplificatore anche sul breve periodo

Una delle problematiche più frequenti per chi vuole investire sui mercati finanziari è quella di non avere titoli sufficientemente in movimento per fare trading di brevissimo periodo. In questo senso la leva finanziaria può essere di grande aiuto a chi vuole investire con modalità scalping oppure intraday.

- Strumento di modulazione del rischio, anche positivo

La modulazione del rischio è importantissima per chi vuole creare portafogli e strategie di investimento possibilmente consone alle proprie attitudini, necessità e aspettative. Perché il fatto di poter offrire hedging a buon mercato rende la leva finanziaria strumentale anche appunto alla creazione di strategie che attutiscano il rischio invece di amplificarlo.

- Semplice da applicare

Le piattaforme hanno fatto negli ultimi anni grandissimi passi in avanti e sono in grado oggi di offrire schermate di ordine che permettono di applicare in modo molto semplice la leva finanziaria a qualunque tipo di ordine.

Leva finanziaria formula

La formula della leva finanziaria è quanto si più semplice possiamo trovare da calcolare all’interno del mondo della finanza.

Tipicamente viene espressa o in forma di 1:x (dove 1 sta per il capitale effettivamente investito e X per il capitale di esposizione sul mercato), oppure in forma di x2-x3… ovvero nella forma di moltiplicatore. Non cambia nulla ai fini del calcolo, perché dovremo moltiplicare:

- Capitale impegnato nella posizione x leva applicata

E dunque moltiplicare, nel caso di posizione di 1.000 euro con leva 1:10, 1.000 per 10, ottenendo 10.000 euro che saranno l’esposizione effettiva sui mercati.

Allo stesso modo se avremo invece un broker che ci segnala la leva in forma di moltiplicatore, come nel caso di x3, X4 e così via, potremo fare lo stesso identico calcolo. Su una posizione di 1.000 euro in leva x10, dovremo moltiplicare 1.000 x 10 per ottenere l’esposizione effettiva di 10.000 euro.

Come calcolare la leva finanziaria

Il calcolo della leva finanziaria non è complesso. Il moltiplicatore medesimo della posizione che abbiamo visto espresso poco sopra infatti può essere ripetuto anche per calcolare gli effetti su guadagni e perdite che abbiamo ottenuto sul mercato. Immaginiamo di aver investito su azioni Apple con una leva finanziaria di 1:5, ovvero un moltiplicatore leva di 5. Immaginiamo inoltre di aver investito 1.000 USD su questa posizione.

- Nel caso di aumento valore azioni Apple del 2%

Dovremo moltiplicare il 2% per il valore della leva e otterremo il 10%. Avremo guadagnato il 10% del capitale effettivamente impegnato, ovvero 1.000 USD e dunque avremo ottenuto un guadagno di 100 USD, a fronte di un movimento effettivo del titolo del solo 2%.

- Nel caso di diminuzione di valore delle azioni Apple del 3%

Dovremo moltiplicare la leva x5 per il valore percentuale di variazione, ovvero 3%. Avremo 15% in totale, che andrà sottratto al capitale effettivamente investito, e dunque -15% di 1.000 USD. Avremo pertanto perso 150 USD del nostro investimento.

Regolamentazione ESMA sull’uso della leva finanziaria

ESMA è l’ente europeo che sovrintende alle regole da applicare agli intermediari finanziari ed è intervenuto più volte a limitare la leva che può essere applicata su determinati asset da parte degli investitori non professionali.

I limiti vigenti sono i seguenti:

- Massimo di leva 1:30 per le coppie principali del Forex;

- Massimo di leva 1:20 per coppie non principali del Forex e per l’oro, nonché per i principali indici di borsa;

- Massimo di leva 1:10 per le materie prime (oro a 1:20) e per gli indici non principali;

- Massimo di leva 1:5 per le azioni;

- Massimo di leva 1:2 per le criptovalute.

Questi limiti di leva sono stati introdotti da ormai diverso tempo e periodicamente rinnovati ogni trimestre. Nulla lascia pensare che verranno modificati di qui a breve. Discorso diverso per chi invece può diventare cliente professionale delle diverse piattaforme broker e dunque godere di leva pressoché libera e comunque di molto superiore rispetto ai limiti che abbiamo esposto poco sopra.

Leva finanziaria forex

La leva finanziaria è parte strutturale degli investimenti in Forex, sia per motivi strettamente operativi, sia perché in grado di sbloccare talune operazioni di hedging che senza leva non potrebbero essere mai possibili.

Il Forex, almeno per le sue coppie principali, gode del maggior supporto possibile in ambito europeo a livello di leva, dato che può essere applicata nel grado massimo consentito dalla legge di 1:30. Per le altre coppie non ritenute principali, invece si può operare comunque con una leva finanziaria di 1:20.

La leva finanziaria deve essere ritenuta strutturale al mondo del Forex perché permette anche il posizionamento di piccole somme, altrimenti impossibile per chi non ha grossi capitali a disposizione, modificando sia l’esposizione di capitale sia, conseguentemente, il rischio collegato a questo tipo di operazioni.

La leva finanziaria all’interno del mercato del Forex può essere inoltre, come d’altronde avviene anche negli altri mercati, applicata anche su posizioni short, ovvero sulle posizioni che puntano sulla seconda delle valute che compongono una coppia: in questo caso il funzionamento è assolutamente speculare – perché ci sarà un guadagno amplificato nel caso di abbassamento del valore della coppia e viceversa.

All’interno del mercato valutario la leva finanziaria ha anche il grande pregio di poter offrire un aumento immediato della volatilità anche per coppie che viaggiano su prezzi particolarmente stabili, permettendo pertanto anche a chi investe sul breve e sul brevissimo periodo di ottenere dei movimenti sufficienti per fare trading.

Per quanto concerne invece il legame tra hedging e leva finanziaria, grazie a questo strumento possiamo proteggerci, ad esempio, dal rischio di cambio che dovremmo sopportare investendo in asset denominati, ad esempio, in dollari USA. È l’esempio tipico degli investimenti a copertura delle posizioni su materie prime, ETF, indici di borsa USA e azioni non quotate all’interno dell’area euro.

Con la leva proteggere dal rischio di cambio posizioni anche importanti è molto meno costoso, potendo contare su una leva di 1:30.

Banche e leva finanziaria: cosa c’è da sapere?

Quando si parla di leva finanziaria all’intento del settore bancario siamo in realtà in un campo molto diverso da quello affrontato finora. Il leverage ratio degli istituti bancari è infatti il rapporto tra capitale netto dell’istituto e invece l’insieme delle attività.

È un buon indicatore del profilo di rischio affrontato da un istituto bancario, perché ad una maggiore differenza del rapporto tra attività e capitale netto corrisponde una maggiore esposizione del gruppo bancario ai mercati finanziari e verso posizioni potenzialmente negative. Un alto leverage ratio comporterebbe infatti una riduzione importante del capitale netto anche di fronte a minime variazioni del valore delle attività stesse.

Leva finanziaria: Opinioni e recensioni

La leva finanziaria è sicuramente uno strumento ubiquo oggi, grazie alla grande espansione dei broker CFD all’interno del mercato retail degli investimenti. Il fatto che sia così ampiamente disponibile non deve però essere necessariamente un invito ad utilizzarla in ogni caso e in ogni circostanza.

Andremo ad elencare pertanto le nostre opinioni e recensioni sulla leva finanziaria, maturate durante anni di trading online e dopo più di 10 anni come divulgatori finanziari, allo scopo di superare l’approccio squisitamente accademico e entrare nel case scenario reali.

Leva finanziaria: Conviene usarla? Pro e contro

Nel mondo degli investimenti non si può mai parlare correttamente di strumenti e prodotti convenienti per tutti e non possiamo farlo neanche con la leva finanziaria, strumento che ha le sue particolarità e che sicuramente, per il suo modo stesso di funzionare, non è adatto a tutti.

Analizzando i pro e i contro di questo strumento potremo renderci conto in modo più trasparente e intelligente di quali possano essere le convenienze per il nostro stile di trading, per il nostro profilo di rischio e più in generale per le nostre strategie di investimento.

PRO della LEVA FINANZIARIA

- Aumento di volatilità del sottostante

Si tratta di un pro, se vogliamo, relativo esclusivamente a chi ha bisogno di mercati e di asset che si muovano rapidamente abbastanza da permettere investimenti di breve e brevissimo periodo. Una leva finanziaria tarata al massimo può sicuramente muovere mercati altrimenti quasi immobili e aprire a maggiori occasioni di scalping o di trading intraday.

- Copertura di posizioni in correlazione inversa

Sebbene in moltissimi si spertichino negli elogi della leva finanziaria come moltiplicatore dei guadagni, in realtà il vantaggio massimo in termini tattici e strategici lo offre grazie alla possibilità di poter coprire posizioni in correlazione inversa impegnando capitali estremamente ridotti. Questo vantaggio nelle operazioni di hedging rimane – almeno per la nostra redazione – una delle caratteristiche più interessanti della leva finanziaria e degli investimenti al margine.

- Moltiplicatore dei guadagni

Il lato buono della medaglia della leva finanziaria: ovviamente quando si ha una posizione vincente, quando si è indovinata una strategia, la leva finanziaria funziona direttamente come moltiplicatore dei guadagni. Come vedremo tra poco, c’è anche un’altra faccia della medaglia che dobbiamo necessariamente considerare quando ci avviciniamo a questo tipo di strumento.

CONTRO della LEVA FINANZIARIA

Vanno ovviamente considerati anche i contro di questo strumento, che pur esistono e che renderanno l’accesso alla leva finanziaria poco conveniente per chi vuole investire.

- Costi

L’aumento di leva finanziaria fa aumentare i costi che sono collegati a qualunque tipo di operazione di trading. Questo perché il calcolo dello spread e delle commissioni overnight avviene su tutta la posizione, comprensiva di moltiplicatore della leva e non soltanto sul capitale effettivamente impiegato.

Sebbene i migliori broker operino con commissioni overnight e spread molto contenuti, rimane il fatto che siamo davanti ad una problematica concreta e che va calcolata prima di aprire posizioni. I broker più avanzati permettono di calcolare, all’apertura della posizione stessa, il valore di quelle commissioni.

- Aumento del rischio

È l’altra faccia della medaglia dell’aumento di eventuali profitti. Quando utilizziamo la leva finanziaria, questa opera come moltiplicatore non solo delle posizioni di profitto, ma anche delle posizioni che hanno fatto registrare delle perdite.

Se la leva finanziaria viene poi applicata a quelle che sono posizioni già rischiose – su asset già particolarmente volatili – il rischio supera molto spesso al soglia della tollerabilità anche per chi ha una propensione allo stesso molto forte.

Leggi anche: Cosa sono le commissioni overnight

La nostra opinione sull’uso della leva finanziaria

La leva finanziaria è uno strumento utile e potente che può essere sempre considerato per l’impostazione di un ordine all’interno di una strategia complessa.

Bisogna però fare attenzione a considerare la leva finanziaria come panacea di tutti i mali e soprattutto come soluzione ad ogni tipo di portafoglio con profitti asfittici.

La leva finanziaria va sempre maneggiata con estrema cura, tenendo conto di quelli che possono essere i rischi collegati ad esposizioni che vengono amplificate tramite questo preciso strumento. Da scartare inoltre, almeno a nostro avviso, le opinioni di chi spinge per farci investire sempre con il massimo della leva consentita.

Siamo infatti combattuti tra il ritenere corretta la stretta di ESMA a riguardo e il garantire la massima libertà a chi investe: sta di fatto che un portafoglio personale di investimento non saprebbe che farsene di una possibile leva superiore all’1:30 sul Forex e di meno sugli strumenti diversi dalle principali coppie del mercato valutario.

Vogliamo ribadire, a conclusione delle nostre opinioni, che la leva finanziaria deve essere considerata per quello che è: uno strumento molto potente che pertanto deve essere maneggiato con estrema cura, proprio perché nel mondo della finanza a grandissime possibilità corrispondono sempre e inequivocabilmente, dei rischi altrettanto importanti.

Leva finanziaria in economia aziendale

In economia aziendale la leva finanziaria è concetto che permette di valutare l’esposizione debitoria dell’azienda verso terzi e il conseguente rapporto con il capitale proprio.

Ad un rapporto più alto per quanto concerne la leva finanziaria aziendale, corrisponde un livello di rischio più alto di fallimento da parte dell’istituto stesso. Non si tratta dell’unico strumento per valutare l’effettivo stato di salute di un’azienda, anche se spesso rapporti di leva finanziaria ormai fuori controllo sono il preludio di procedure di fallimento.

Secondo la dottrina prevalente in ambito di economia aziendale, un rapporto di leva finanziaria per le aziende tra 1 e 2 sarebbe quello corretto. Se il rapporto invece è superiore a 2, l’azienda è da considerarsi come sottocapitalizzata.

La formula più utilizzata per il calcolo di questa specifica grandezza è la seguente:

- Capitale proprio + capitale a debito / capitale a debito

Nel caso in cui un’azienda avesse un capitale proprio di 20 milioni di euro, un capitale a debito di 10 milioni di euro, il rapporto di leva finanziaria sarebbe di 30/20, ovvero di 1,5, denotando un buono stato di salute dell’azienda stessa.

Leva finanziaria rischi

Abbiamo già accennato in diverse sezioni di questa guida ai rischi che sono insiti nella leva finanziaria e nella sua applicazione. Il principio dovrebbe essere ormai chiaro per chi ha seguito la guida fino a questo punto ed andremo a fissare taluni concetti operativi prima di passare alle conclusioni finali.

- La leva agisce come moltiplicatore in ogni caso

La leva finanziaria agisce da moltiplicatore diretto dell’andamento di un determinato titolo in ogni caso. Questo vuol dire che quando il sottostante che seguiamo con il nostro investimento dovesse riportare un -3%, con una leva di 1:10 ci troveremmo a registrare in portafoglio un secco -30% in relazione al capitale che abbiamo effettivamente impegnato.

Il calcolo della leva finanziaria in questo senso è relativamente semplice, come abbiamo visto nella sezione specificatamente dedicata: bisogna moltiplicare l’andamento per la leva e applicare la perdita (o l’eventuale profitto) nella percentuale risultate direttamente sul capitale effettivamente impegnato.

- Il rischio di miscalculation

Operare con la leva finanziaria necessita la capacità di impegnarsi a calcolare matematicamente le possibili evoluzioni del nostro investimento. Gli errori, soprattutto per i principianti, sono purtroppo frequenti ed espongono ad errori di lungo termine anche nella strategia complessiva.

La leva finanziaria aumenta sicuramente la complessità del calcolo preventivo dei possibili risultati del nostro investimento, il che rimane per noi una componente del rischio. L’esperienza in questo senso può offrire una mano: imparare ad utilizzare la leva finanziaria permette di fare esperienza senza il rischio di perdere del capitale reale.

- Il rischio delle commissioni

Le commissioni devono essere sempre associate a delle perdite inevitabili quando si fa trading. Immaginiamo di avere un portafoglio che dopo 1 anno abbia totalizzato lo 0%, ovvero un portafoglio che abbia ad esempio recuperato le perdite che ha registrato nella prima parte dell’anno.

In questo caso ci troveremmo quasi in pari nel caso in cui non avessimo utilizzato alcun tipo di leva finanziaria. Con la leva finanziaria invece, soprattutto su posizioni tenute a lungo, dovremmo computare una perdita nell’ordine del tasso di interesse interbancario. Questo equivale, seppur indirettamente, a maggior rischi che possono essere considerati come parte della leva finanziaria e che vanno, almeno a nostro avviso, sicuramente calcolati.

Considerazioni finali

La leva finanziaria è uno strumento utilissimo e parte della bontà dell’offerta da parte dei broker CFD. Ciò non toglie che come tutti gli strumenti di investimento debba essere conosciuta, valutata e utilizzata soltanto laddove ce ne dovesse essere il bisogno.

Questo non vuol dire che siamo tra i primi detrattori dell’utilità della leva finanziaria, che invece riteniamo indispensabile per l’applicazione di determinate strategie di investimento. Riteniamo soltanto che non dovrebbe essere considerata come un mero moltiplicatore di guadagno.

Perché se è assolutamente ammirevole avvicinarsi al mondo degli investimenti con ottimismo, non possiamo neanche pensare di avere sempre delle chiusure positive, cosa che non riesce neanche alle divinità di mercato del calibro di Warren Buffett. Pertanto non possiamo che inventare i nostri lettori a partire da questo approfondimento e valutare per conto proprio se e quando applicare leva finanziaria i loro investimenti.

FAQ

Che cos’è la leva finanziaria?

La leva finanziaria è uno strumento che permette di investire a margine e moltiplicare l’andamento di un titolo.

La leva finanziaria è rischiosa?

Sì, la leva finanziaria aumenta i rischi per chi investe.

Su quali mercati si può applicare leva finanziaria?

Gli ETF hanno leva finanziaria?

Gli ETF possono incorporare leva finanziaria all’interno della loro replica.

Quanto costa usare la leva finanziaria?

Si pagano commissioni nella forma di interessi overnight.

-

Guide sul Trading Online 7 Luglio 2025

Guide sul Trading Online 7 Luglio 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025

-

Guide sul Trading Online 14 Gennaio 2026

Guide sul Trading Online 14 Gennaio 2026I 10 Migliori Corsi Trading Online 2026 Gratuiti / Pagamento

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide Forex 15 Gennaio 2026

Guide Forex 15 Gennaio 2026I 7 Migliori Corsi Forex Gratuiti ed a Pagamento del 2026

giorgio

28 Giugno 2024 alle 07:50

come si fa a capire, in piattaforma, che si sta operando: con quale leva? E meglio da cosa si identifica e quando (o si o no) la si vuole usare?