Glossario

Hedging: Cos’è e come funziona – Guida per principianti

Cos’è, come funziona e si usa la strategia di Hedging per ridurre il rischio derivante dalle attività di trading on line. Tutto quello che c’è da sapere. Guida completissima spiegata con linguaggio semplice, perfetta anche per neofiti alla prima esperienza nel trading.

Why trust TradingOnline

Why trust TradingOnline

La nostra analisi approfondita e indipendente dei broker online analizza attentamente i dettagli per individuare e valutare le informazioni che gli investitori desiderano quando scelgono un conto di trading online.

- Oltre 3.000 fornitori di conti di investimento recensiti e valutati dagli esperti del team editoriale diretto da Alessio Ippolito dal 2012.

- Oltre 13 anni di esperienza complessiva nella scrittura di articoli su finanza e investimenti online.

- Test pratici del processo di finanziamento del conto, dei siti web dei fornitori e delle piattaforme di trading.

- Decine di criteri di valutazione oggettivi, imparziali e processo di revisione* rigoroso per garantire l’integrità editoriale.

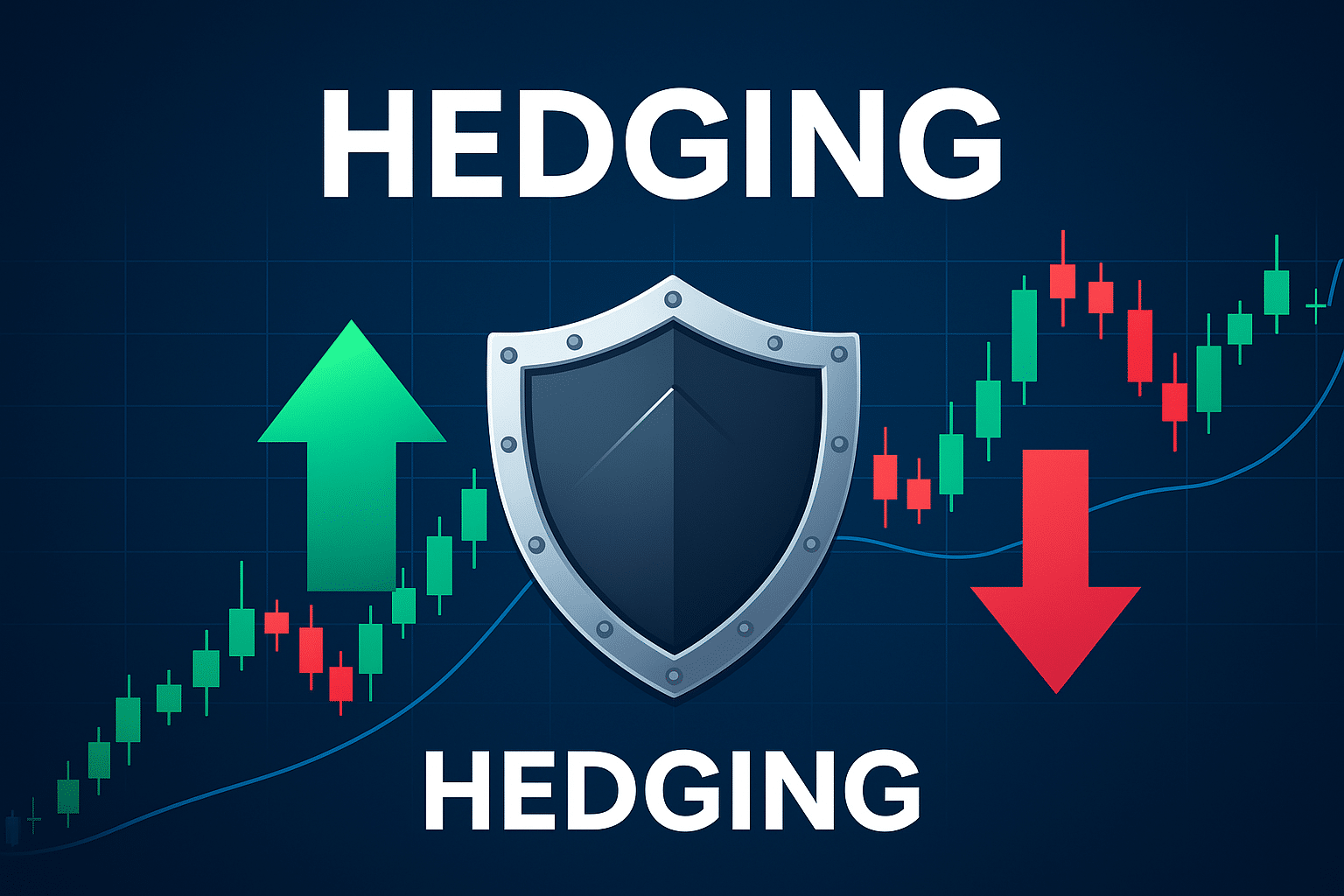

La tecnica di Hedging è un insieme di strategie di trading che prevedono l’utilizzo di investimenti a copertura dei rischi derivanti da altri investimenti. È da sempre bagaglio utile per gestire portafogli complessi e articolati, con lo scopo di modulare il rischio cercando di impattare il meno possibile sui profitti.

L’accesso ai mercati per tutti e la possibilità di avere a disposizione leva finanziaria e vendita allo scoperto facilitano di molto le operazioni di hedging. Tuttavia, non basta utilizzare questi strumenti per avere una copertura dai rischi collaterali di tutti gli investimenti che potremmo fare.

L’hedging – che potremmo tradurre come copertura in italiano – è una strategia applicabile a tutti i mercati e ad ogni tipo di investimento. Il trading online favorisce questo tipo di approccio, data anche la liquidità dei titoli e la grande disponibilità di asset in correlazione inversa.

| 💰Quanto serve: | Anche 1/30 della posizione originale, grazie alla leva finanziaria |

| 👶È difficile: | Sì, anche se si può imparare |

| 🏦Dove si usa: | 🥇Migliori piattaforme Hedging |

| 📈Come imparare: | Guide / Lezioni / eBook gratis |

| 🤑Forex: | Si adatta anche al forex |

| ⚡EA script Hedging: | Migliori hedging script |

Hedging cos’è? Spiegazione tecnica

All’interno dell’hedging troviamo tecniche e tattiche, combinate anche in strategie di lungo periodo, per ridurre il rischio di eventi avversi che possano colpire gli asset sui quali abbiamo investito.

La definizione di scuola è complessa e analizza l’hedging su molti livelli. Livelli che andranno approfonditi già da adesso, scomponendone la definizione.

- Tecniche e strategie

Anche se nel suo complesso l’hedging è una strategia complessiva, come ogni tipo di strategia è in realtà composta di diverse tecniche che possiamo utilizzare per implementare la strategia complessiva. Le tecniche tipiche utilizzate da chi fa hedging sono l’investimento su asset in correlazione inversa, l’utilizzo di vendita allo scoperto sullo stesso comparto, la scelta di titoli-paniere che possano aiutare a distribuire il rischio, oppure ancora coperture valutarie tramite il Forex.

Sono tecniche di breve, medio e lungo termine anche complesse – e che impareremo a maneggiare nel corso della nostra guida all’hedging e anche ad applicare in combinazione.

- Per ridurre il rischio

Obiettivo dell’hedging è avere una copertura dai rischi dovuti ad altri investimenti. Ogni tipo di investimento incorpora dei rischi, di tipo diverso a seconda del mercato e del titolo scelti.

Obiettivo delle tecniche e delle strategie di hedging è proprio ridurre l’esposizione su un determinato titolo. Chi investe, ad esempio, su aziende che trattano petrolio, può incassare delle perdite in seguito ad un crollo del prezzo di questa materia prima. Possono ridurre questo rischio scegliendo di inserire in portafoglio contratti che seguano il prezzo del petrolio. Nel caso in cui il prezzo del WTI salisse, l’investimento principale perderebbe valore, ma quello collaterale sul petrolio crescerebbe.

- Ad un prezzo

Prendere posizione inversa rispetto a quella principale ha dei costi. Se l’evento avverso contro il quale vogliamo proteggerci non dovesse verificarsi, l’investimento a copertura sarà in perdita. Il che sarà un costo, che potremmo interpretare come un costo della nostra operazione. L’hedging non è mai gratis – non è possibile proteggersi dai rischi senza spendere nulla, anche se in prospettiva.

Significato di “Hedging”

Hedging significa copertura, nel suo significato finanziario. All’interno di questa locuzione, negli anni, sono finite diverse strategie e diverse tecniche (anche di breve periodo), anche molto diverse tra loro.

Ci sono poi, anche all’interno degli investimenti, diversi approcci all’hedging anche in funzione dei mercati che avremo scelto. L’hedging su azioni denominate in valuta estera è diverso dall’hedging su un determinato comparto. Così come ad esempio è diversa la copertura per operazioni su una coppia del Forex, oppure anche in relazione a determinati fattori temporali.

Lo scopo di questa guida è l’analisi di tutte le principali operazioni di questo tipo – che sono oggi alla portata di tutti anche grazie alla democratizzazione dovuta al trading online. I migliori intermediari mettono infatti a disposizione di tutti gli strumenti giusti per fare hedging, sia in termini di accesso ai titoli, sia invece in termini di strumenti per implementare determinate strategie.

Ad ogni modo, quando ci troviamo davanti ad una strategia di hedging, possiamo essere sicuri del fatto che sia nata per coprire altri investimenti, o meglio i rischi che questi comportano. Hedging vuol dire innanzitutto strategia di gestione del rischio. Un rischio che è sempre presente sui mercati e negli investimenti, che con queste specifiche strategie possiamo però gestire e modulare secondo le nostre necessità.

Hedging: come funziona la strategia di copertura del rischio

Qui analizzeremo le principali strategie di hedging, divise per mercato, per eventi e per temporalità. Ricordiamo inoltre che l’hedging non è definito a livello accademico – ma è il risultato di anni di test e di pratica da parte di chi opera ogni giorno sui mercati, anche a livello professionale. Le strategie di hedging si possono comunque catalogare a seconda del tipo di mercato dove le utilizziamo, oppure in relazione all’orizzonte temporale che ci interessa.

- Hedging a copertura valutaria

Sono una delle forme di copertura più comuni, soprattutto per chi investe sui mercati azionari esteri. Il caso tipico è quello degli investimenti sul NASDAQ o al NYSE. Può essere utile anche quando acquistiamo azioni, direttamente o indirettamente, sul mercato di Londra, oppure a Tokyo. Ovvero in tutti quei mercati in cui l’Euro non è la valuta di base.

PERCHÉ: perché il cambio di rapporto di valore tra Euro e valuta utilizzata dall’asset può impattare, in modo considerevole, sul profitto totale che conseguiremo con il nostro investimento. Immaginiamo di aver investito in Azioni Tesla su un periodo di 6 mesi. Il titolo ha conseguito un +4% durante questo periodo. Tuttavia dovremo ancora fare i conti con il cambio. Il +4% ottenuto da Tesla è infatti in USD e dovremo controllare come sia andato l’Euro contro il Dollaro nel medesimo periodo.

Primo caso: il Dollaro è rimasto stabile, le variazioni nei confronti dell’Euro sono state minime. Abbiamo portato a casa il totale del profitto conseguito tramite le azioni Tesla. Un’operazione di hedging in questo caso sarebbe neutra.

Secondo caso: il Dollaro ha guadagnato rispetto all’Euro. In questo caso il nostro investimento avrà fruttato il 4% delle azioni Tesla, più il guadagno del Dollaro USA sull’Euro. In questo caso un’eventuale operazione di hedging sul dollaro sarebbe stata in perdita, ma la perdita è completamente controbilanciata dalla nostra posizione su USD. Il costo di questa operazione rimane quello di transazione e quello costituito dalle commissioni overnight.

Terzo caso: il Dollaro ha perso rispetto all’Euro. Dobbiamo dunque sottrarre al 4% ottenuto con le azioni Tesla il valore perso dal Dollaro contro EUR. Se non abbiamo utilizzato nessuna strategia di hedging, i movimenti sul mercato valutario riducono il nostro guadagno sul mercato azionario. Qui una buona strategia di hedging, ovvero prendere posizione su EUR contro USD, ci avrebbe aiutato.

COME SI FA: per attivare una posizione di hedging quando investiamo in titoli in valuta estera ci basterà aprire una posizione di acquisto di quella valuta sul Forex. Immaginiamo il caso pratico delle azioni Tesla, che sono denominate in USD. Ci basterà comprare EUR/USD per coprire le eventuali perdite dovute ai movimenti valutari.

QUANTO INVESTIRE A COPERTURA? Se vogliamo una copertura totale del nostro investimento su titoli denominati in valuta estera, dovremo avere un’esposizione su EUR/USD dello stesso importo. Quindi se investiamo 1.000 USD in Azioni Tesla, dovremo avere una posizione di acquisto EUR/USD dello stesso importo.

In nostro soccorso arriva però la leva finanziaria. Sul Forex ci permette di operare moltiplicando la nostra esposizione fino a 30 volte. Quindi ci basterà prendere posizione per circa 33 USD, utilizzare leva fino a 1:30 ed essere coperti al 100%. Potremo in alternativa utilizzare una leva più bassa, se vorremo avere delle commissioni overnight più basse da pagare (sulle commissioni overnight torneremo più avanti).

- Hedging con materie prime

L’hedging con i contratti sulle materie prime viene utilizzato quando l’azienda su cui puntiamo ha un andamento correlato (direttamente o inversamente) all’andamento di una comodity sul mercato. Il caso tipico è quello delle aziende di trasporto aereo – come ad esempio American Airlines – che vedono il loro andamento essere in correlazione inversa rispetto al prezzo del petrolio. Questo vuol dire che all’aumentare del prezzo del petrolio, tipicamente le azioni delle compagnie aeree perdono valore.

Le correlazioni in questo caso sono più deboli però rispetto a quelle appena viste con il mercato azionario e il Forex in combinazione. Dovremo studiare l’andamento di un determinato titolo in correlazione ad una determinata materia prima prima di prendere posizione.

PERCHÉ: perché moltissime aziende hanno valore in borsa che è correlato, a diversi livelli, all’andamento di alcuni mercati delle materie prime. Pertanto aprire una posizione di hedging che copra queste posizioni ci permette di evitare imprevisti in questo senso. L’esempio che possiamo fare è tra le azioni di aziende come American Lines che abbiamo già citato, oppure anche Lufthansa. Immaginiamo di aver acquistato 1.000 EUR di azioni del secondo gruppo. Un aumento del prezzo del petrolio avrebbe un impatto molto importante sul valore delle azioni. Vogliamo pertanto proteggerci da questo evento.

COME SI FA? In questo caso dovremmo aprire un investimento che guadagnerebbe dall’aumento del prezzo del petrolio. Il modo migliore per farlo è investire sul petrolio. Cosa possiamo fare? Possiamo investire sul petrolio con un CFD, che ci permette di utilizzare anche leva finanziaria, come nel precedente caso.

Primo caso: il petrolio cresce di valore e dunque Lufthansa perde valore in borsa. Il nostro investimento sul petrolio ci ha aiutato a recuperare parte delle perdite (oppure anche la totalità). In questo caso l’hedging ci ha dato una mano a migliorare una situazione che senza sarebbe stata peggiore. L’unico costo è quello della transazione per l’investimento.

Secondo caso: il petrolio perde valore e dunque le azioni Lufthansa hanno avuto addirittura una crescita. Abbiamo in questo caso però ridotto i profitti che avremmo avuto sulle azioni, nel caso in cui non avessimo scelto di coprirci con un investimento in correlazione inversa. È il caso di esempio più chiaro: dobbiamo operare a copertura valutando anche quanto sia possibile che un determinato evento si verifichi.

QUANTO INVESTIRE A COPERTURA? Dipende dalla copertura che vogliamo avere. E dipende anche dalla correlazione. La correlazione si può misurare con il confronto tra i due delta di variazione del valore. All’aumentare di 1 USD di valore per il petrolio, di quanto variano le azioni Lufthansa? Fatto questo calcolo matematico, potremo facilmente individuare quanto petrolio comprare a copertura, anche in relazione alla quantità di copertura che desideriamo.

- Hedging anti-ciclico

È una strategia tipica utilizzata da chi vuole ridurre la sua esposizione nei confronti dell’andamento generale dell’economia mondiale. Ci sono diversi tipi di titoli che hanno una correlazione, debole o forte, nei confronti dell’andamento dell’economia. Le azioni del settore industriale risentono del sentimento dell’economia, così come mil petrolio risente dell’andamento della produzione industriale.

PERCHÈ: Le correlazioni tra ciclo economico e titoli sono ben conosciute e ci si può coprire con l’hedging, almeno parzialmente, investendo su determinate categorie di asset. L’esempio più classico è l’oro. Questa materia prima preziosa è da sempre considerata come bene rifugio, ovvero un bene relativamente al riparo dall’inflazione e che aumenta di valore al calo dell’attività economica mondiale.

COME SI FA: tutti i migliori broker offrono la possibilità di investire sull’oro, tramite contratti CFD. Sono strumenti ideali, perché perfettamente liquidi e perché non prevedono il movimento (rischioso e costoso) di oro fisico. Pertanto possiamo tenere aperta una posizione long sull’oro per tutto il periodo in cui terremo posizioni aperte sul mercato azionario, oppure ancora sul mercato dell’oro.

QUANTO INVESTIRE A COPERTURA? Un portafoglio standard bilanciato include oro per il 5%-10%. La variazione di percentuale è da attribuirsi alla quantità di rischio che vogliamo correre e alla nostra fiducia nel sistema economico – e nel suo stato di salute. L’oro rimane un asset molto interessante da inserire in portafoglio – e la motivazione per chi investe in questa materia prima è sempre, direttamente o indirettamente, la copertura/hedging.

- Hedging diversificazione

Una delle strategie di hedging più importanti e più comunemente utilizzate è la diversificazione. Chi gestisce un capitale da investire in modo intelligente, lo fa acquistando titoli che sono su diversi mercati, su diversi comparti e soprattutto anche in correlazione inversa.

COME DECIDERE LA COMPOSIZIONE: non esiste una formula fissa per decidere la composizione di un portafoglio ben diversificato. Entrano in ballo delle questioni fondamentali, in relazione alle aspettative che nutriamo in ciascun mercato e in ciascun titolo. È importante comprendere il livello di rischio che vogliamo correre. È importante inoltre scegliere i titoli giusti per ottenere i risultati che vogliamo raggiungere.

QUANTO INVESTIRE PER UN PORTAFOGLIO DIVERSIFICATO? Dipende. Il vantaggio che abbiamo oggi è che i migliori broker per fare trading online ci permettono di aprire una posizione con somme davvero minime. Pertanto anche avere un portafoglio diversificato non comporterà l’investimento di grandi capitali.

- Gli strumenti dell’hedging

Abbiamo nominato già diversi strumenti e concetti che sono utili per l’hedging. Qui andremo ad approfondirli, anche per capire cosa comportano in termini di costi e di utilizzo.

LEVA FINANZIARIA: uno strumento che permette di moltiplicare la propria esposizione su un mercato. È utile nell’hedging perché permette di coprirsi con posizioni in correlazione inversa impegnando soltanto una parte di capitale.

La offrono tutti i broker per trading CFD, che sono l’accesso più semplice a questo tipo di strumento, soprattutto per chi non è un investitore professionista. Ha dei costi, ovvero le commissioni overnight, che crescono al crescere della leva che utilizziamo.

A quanto ammontano questi costi? A comunque molto poco. Su una posizione in leva x5 con 100 euro investiti, finiremmo per pagare meno di 10 centesimi al giorno per questa posizione. Con una posizione in leva 10x da 100€ sull’oro, sempre meno di 10 centesimi. Sono costi comunque risibili rispetto all’enorme vantaggio che questo strumento offre.

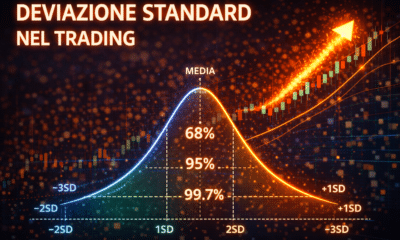

CORRELAZIONE: merita un approfondimento ulteriore la correlazione. Ne abbiamo parlato in termini generici, ma può essere utile, al fine di utilizzare la migliore strategia di hedging possibile, comprenderne l’essenza.

La correlazione si riferisce al movimento del prezzo di due titoli, nello stesso verso oppure in senso contrario. Se al crescere del prezzo, ad esempio, del petrolio, cresce anche il prezzo di una determinata azione, possiamo dire che c’è correlazione. In caso contrario, si parla in genere di correlazione inversa.

La correlazione può essere misurata con un rapporto: per ogni dollaro o euro di crescita di prezzo di un asset, di quanto cresce l’altro? Se la media storica è di 1:1, ovvero se per ogni aumento di prezzo di un asset, l’altro asset cresce in modo identico, possiamo dire che la correlazione è piena o del 100%. In caso contrario, possiamo stimarla appunto in percentuali diverse.

Strategie di Hedging: Video corso di approfondimento

All’interno del video che la redazione di TradingOnline.com ha dedicato al tema della vendita allo scoperto, una larga sezione è dedicata proprio alle strategie di hedging. Ne abbiamo spiegate quattro delle più utilizzate, con esempi pratici che mostrano esattamente come possa essere usato lo short selling per proteggersi da alcuni rischi degli investimenti finanziari.

Cliccando sul video, il player riprodurrà automaticamente la sezione dedicata alle strategie di hedging. Imparerai a proteggerti dal rischio che un settore possa andare male, che una singola area geografica possa andare male e addirittura dal rischio che tutto il mercato possa prendere una direzione ribassista.

Come fare Hedging: esempi pratici, passo dopo passo

Presentiamo qualche esempio di strategia hedging, al fine di implementare praticamente le strategie che vengono utilizzate con maggior frequenza sui mercati a copertura delle proprie posizioni. Faremo l’esempio di un hedging a copertura valutaria, della creazione di un portafoglio diversificato e anche di hedging con le materie prime, a copertura di titoli che hanno una forte correlazione con il prezzo delle stesse.

- Esempio di hedging a copertura valutaria

Questo tipo di hedging dovrebbe essere sempre considerato quando facciamo trading su mercati esteri e su asset che sono denominati in valuta non Euro. È semplice, a patto di avere a disposizione un broker che ci offra anche accesso al mercato del Forex, possibilmente con il massimo della leva che può essere disponibile in Europa.

COME FARE: questa tecnica è relativamente semplice. Dobbiamo aprire una posizione inversa sulla valuta di riferimento di quell’asset. Se stiamo investendo su un titolo in dollari, dovremo comprare EUR/USD. Lo stesso avverrà se stiamo investendo su un titolo in sterline britanniche, nel cui caso dovremo comprare EUR/GBP, e così via anche per yen giapponese, franco svizzero e altre valute.

Più la posizione Forex sarà di grandezza analoga alla posizione che dobbiamo coprire, maggiore sarà la copertura. Se abbiamo investito 1.000 USD su un titolo azionario americano, più la nostra posizione su EUR/USD sarà vicino a 1.000 USD, maggiore sarà la copertura.

Non appena piazzeremo il nostro ordine sull’asset principale, dovremo piazzare anche l’ordine a copertura sul Forex, per poi chiudere gli ordini nel medesimo momento. La copertura ha dei costi risibili, anche nel caso in cui dovessimo fare ricorso ad una leva finanziaria molto alta, e quindi sottoposta a commissioni overnight maggiori.

I RISCHI: il rischio principale quando si sceglie di fare copertura in questo modo riguarda la possibilità che, utilizzando molta leva, nel corso dell’investimento la nostra posizione sul Forex possa arrivare a valere zero. Bisognerebbe seguire comunque l’investimento correlato di hedging sul Forex con molta attenzione per evitare che questo si verifichi.

ESEMPIO PRATICO: un esempio pratico classico può partire dall’investimento per 1.000$ sulle azioni Microsoft. Come dovrebbe essere ormai chiaro, in questo caso ci stiamo esponendo non solo al rischio che le azioni perdano valore, ma anche al rischio che USD perda nei confronti di EUR. Simultaneamente piazziamo dunque un ordine di acquisto su EUR/USD per una somma analoga.

Possiamo pensare di investire 50USD e utilizzare una leva 1:20, o di arrivare anche ad usare una leva 1:30 (il massimo consentito), per impegnare 33 USD. Una volta aperta la posizione correlata, saremo tecnicamente in copertura, quantomeno delle problematiche legate ad eventuali riduzioni del valore della valuta.

- Esempio di portafoglio diversificato

La composizione di un portafoglio diversificato rimane tecnica di base (e molto utile), per coprirsi dal rischio insito in tutti gli strumenti quotati sul mercato. Faremo ora un esempio di composizione del portafoglio, per chi può investire fino a 1.000$ e dovrebbe pertanto guardare ad un portafoglio iniziale con 5 o 6 titoli complessivi, possibilmente su mercati diversi.

PRIMA COMPOSIZIONE: una composizione relativamente a rischio ridotto potrebbe prevedere un 20% in tech, un 10% nel settore bancario, un 15% in liquidità immediata, un 15% in oro, un 20% in titoli da cassettista e 20% per strategie di più breve periodo.

Una scelta di questo tipo potrebbe vedere dunque 200$ in azioni Microsoft, 100$ in azioni JP Morgan, 150$ in una coppia Forex stabile come EUR/USD, 150$ in oro, 200$ divisi tra titoli molto tranquilli come Johnson & Johnson, oppure Nestlé, Pfizer e tanti altri che possono essere trovati sulle nostre guide. 200$ possono essere lasciati liberi, per approfittare di opportunità di breve e brevissimo periodo sui mercati.

SECONDA COMPOSIZIONE: qui sceglieremo invece di diversificare sì, ma con un portafoglio molto più aggressivo e con titoli che sono notoriamente ad alto profilo di rischio. La ripartizione sarà di un 20% su azioni fortemente volatili e imprevedibili, 20% in materie prime, 20% in criptovalute, 20% in titoli azionari a medio rischio e 20% in liquidità, anche su posizioni più volatili.

Possiamo scegliere in questo caso di investire i primi 200$ sulle Azioni Tesla, di scegliere i secondi 200$ su investimenti sul petrolio, oppure sul gas naturale o una combinazione degli stessi. Altri 200$ possono essere allocati su un portafoglio diversificato di criptovalute come Bitcoin, Ethereum e altre di quelle che finanziariamente possono avere un minimo di corpo. A bilanciare almeno parzialmente questo portafoglio, troviamo azioni di medio rischio, con delle buone prospettive sul medio e lungo periodo.

Titoli storici del mercato italiano come ENEL, oppure anche Luxottica possono essere utili alla causa. Il restante 20% può essere utile per investire in coppie minori del Forex, o addirittura anche in valute esotiche come potrebbero essere il real brasiliano, il rublo russo, oppure ancora la lira turca.

Un portafoglio di questo tipo, sebbene molto rischioso, vede comunque un approccio più equilibrato rispetto all’investimento in un solo asset. La ripartizione su titoli spesso in correlazione inversa e comunque incidenti su comparti diversi aiuta a mitigare il rischio.

- Hedging con le materie prime

L’hedging con le materie prime può essere utile per chi vuole investire su titoli che sono correlati, direttamente o inversamente, all’andamento ad esempio del petrolio, oppure del gas naturale, dei prezzi delle materie prime alimentari o di un determinato metallo.

Ci sono diversi settori che ad esempio sono in correlazione negativa con il prezzo del petrolio: principalmente è quello dei trasporti però ad avere un impatto importante in termini di costi operativi, e dunque di profittabilità del proprio business, quando il costo del petrolio sale. Se nel nostro portafoglio abbiamo una compagnia aerea, sarebbe bene coprire almeno in parte l’investimento.

COME SI FA? Semplice: i broker CFD mettono a disposizione l’acquisto di petrolio – e di tutte le altre principali materie prime – direttamente dalla medesima piattaforma. Potremo pertanto acquistare i contratti di cui abbiamo bisogno a copertura della nostra posizione su questa o quell’azione.

Anche in questo caso possiamo scegliere di operare tramite leva finanziaria, il che ci permette di ottenere una copertura maggiore a fronte di investimenti ridotti in termini di capitale impegnato.

CORRELAZIONI DEBOLI: quella tra il petrolio e lo stock market rimane comunque una correlazione debole – questo tipo di hedging dovrebbe essere utilizzato possibilmente non al 100% di copertura e soprattutto soltanto se abbiamo in portafoglio asset di certi determinati settori. Il settore dei trasporti è importantissimo in questo senso, mentre gli altri, anche quelli deviati alla compravendita di materie prime o all’attività estrattiva, hanno correlazioni non sempre chiare ed eccellenti.

Dove è possibile fare Hedging: migliori piattaforme consigliate

eToro

|

ActivTrades

|

Pepperstone

|

|

|---|---|---|---|

| Deposito minimo | 50€ | Nessun minimo | Nessun minimo |

| Licenza Europea | Presente | Presente | Presente |

| Commissioni | Tra le più competitive su azioni | Pochi pips | Molto esigue nel trading CFD |

| Visita qui Leggi la recensione | Visita qui Leggi la recensione | Visita qui Leggi la recensione |

Tabella comparativa di eToro, ActivTrades and Pepperstone

Fare hedging nel modo corretto è anche questione di intermediari e di titoli e strumenti che ci mettono a disposizione. Per questo abbiamo segnalato le migliori piattaforme trading che oggi possiamo utilizzare per la gestione del rischio dei nostri investimenti. Piattaforme legali, sicure e che hanno una grande reputazione sul mercato.

Quali sono i fattori che devono portarci a scegliere o meno questo tipo di piattaforme, per fare un hedging effettivo? Ce ne sono diversi, e ciascuno dei criteri premia uno degli intermediari e delle piattaforme presenti nella nostra selezione.

PIATTAFORMA: la piattaforma di trading deve offrire gli strumenti utili per organizzare i propri ordini, ricorrendo anche a take profit, stop loss e possibilmente a trailing stop e ad ordini condizionali.

Ci sono diverse piattaforme che incorporano questo tipo di strumenti, con MetaTrader che probabilmente incarna il meglio in circolazione. Questa è offerta da FP Markets (qui per il conto virtuale gratis) – che offre sia la versione 4 che la versione 5 di questo conosciutissimo software. Anche gli altri broker che abbiamo segnalato nella nostra lista sono dotati di piattaforme di grande qualità, anche quando proprietarie.

LISTINI: una strategia di hedging effettiva deve avere anche a disposizione i titoli necessari per impostarla. Per questo la selezione dei titoli deve essere necessariamente di buona qualità.

Tutti i broker elencati nella nostra selezione hanno migliaia di titoli a disposizione. Per fare hedging, la selezione che preferiamo è quella di eToro (qui per il conto dimostrativo gratuito), che sebbene non sia la più numerosa, offre accesso al più alto numero di mercati. Anche in questo caso vale la pena di ricordare che quanto offerto dagli altri broker è comunque di ottima qualità e più che idoneo per fare trading con copertura.

INTELLIGENZA ARTIFICIALE: oggi i broker che sono maggiormente versati nel settore fintech hanno iniziato ad inserire anche analisi basate sull’intelligenza artificiale.

Abbiamo pertanto diverse opzioni a disposizione: tutte di grandissimo spessore e più che utili per implementare le tecniche e le strategie di hedging che stiamo affrontando in questo speciale. Tutti mettono a disposizione dei conti demo che ci permettono di decidere autonomamente – e prima di rischiare del denaro vero – se una piattaforma faccia o meno al caso nostro.

Hedging Forex come funziona

Il Forex è uno strumento dell’hedging più di quanto abbia bisogno di essere sottoposto ad hedging. Con questa formula relativamente contorta quello che vogliamo ricordare ai nostri lettori è che l’hedging sul Forex è interessante, ma in misura minore rispetto all’hedging tramite il Forex, che abbiamo visto poco sopra.

- Coprirsi dai rischi valutari

Il Forex è un mercato interessante per gli investitori proprio perché permette di coprirsi, anche con impegni minimi di capitale, di proteggersi da rischi valutari futuri. Questo nell’ambito delle protezioni valutarie che abbiamo già valutato nella nostra guida.

Prendere posizione contro il dollaro può in una certa misura proteggerci da eventuali rischi dovuti alla perdita di valore di USD rispetto a EUR, quando stiamo investendo su un titolo denominato appunto in dollari USA. Questo tipo di protezioni però, pur avendo un costo risibile in termini di commissioni, vanno sempre valutate in relazione all’impatto che possono avere sui nostri profitti.

Nel senso che se non dovesse verificarsi l’evento per il quale abbiamo deciso di coprirci, l’hedging si trasformerà in un costo e in una riduzione dei profitti. Un rischio nel rischio? Quasi. La strategia di copertura valutaria deve essere sempre valutata anche in questi termini, anche quando coinvolge il Forex.

- Le strategie di hedging avanzate (ma solo per investitori istituzionali o professionali)

A scopo didattico inseriamo anche una brevissima digressione sugli strumenti utilizzati dai grandi investitori per coprirsi tramite Forex, o meglio, dai rischi valutari di ogni investimento. Ci sono diversi strumenti che si possono utilizzare, che però almeno per il momento non hanno interesse immediatamente operativo per chi investe denaro per conto proprio e con capitali ridotti.

OPZIONI: sono utilizzate da sempre nel Forex, perché dotate di diverse caratteristiche interessanti. Un contratto di opzione è un derivato che possiamo decidere di attivare soltanto quando lo scambio, a chiusura della posizione, sia effettivamente vantaggioso per noi. Uno strumento dunque estremamente duttile, che ha un costo fisso e al quale fanno grandemente ricorso banche d’affari, investitori istituzionali e grandi investitori.

Con un’opzione di acquisto possiamo comprare determinata valuta a copertura soltanto nel caso in cui il prezzo di mercato futuro sia conveniente – e viceversa possiamo fare con un’opzione di vendita. Da non confondere con le opzioni binarie, che sono strumenti di investimento oggi proibite in Europa (se non per gli investitori professionali) e che quando commercializzate per i piccoli investitori sono non solo illegali, ma anche inutili per l’investimento, perché più affini al gioco d’azzardo che all’investimento in senso proprio.

SWAP: sono particolari contratti tramite i quali due parti si accordano nello scambiarsi i rendimenti di due diverse valute. Tramite complesse operazioni, possono offrire tutela anche dagli scostamenti di valore a livello Forex. Necessitano di ben altro approfondimento e sono citati in questa nostra guida a scopo di completezza. L’utilizzo di contratti di swap è complesso e presume la conoscenza del funzionamento del mercato dei tassi di interesse e della correlazione di tali tassi tra diverse valute.

- I gruppi di valute correlate

Per ogni tipo di operazione a copertura Forex, può essere utile consultare la tabella di correlazioni che abbiamo realizzato, prendendo come base i dati disponibili dal 1990 ad oggi. La correlazione della tabella è stabilita come segue.

SEGNO MENO: indica una correlazione negativa. Ovvero all’aumento di valore della prima valuta della prima coppia, corrisponde una perdita di valore della prima valuta della seconda coppia. E viceversa. La correlazione inversa non è intuitiva senza tenere conto delle percentuali che abbiamo ricavato automaticamente.

PERCENTUALE: rappresenta il livello di correlazione. Per ogni 100 pip di aumento di valore della prima valuta della prima coppia, quanti pip di aumento abbiamo sulla prima valuta della seconda coppia? Le percentuali sono ricavate su dati di mole e spazio temporale tali da essere difficilmente modificabili sul breve periodo. Tuttavia ricordiamo che trattandosi pur sempre di dati storici (e quindi non necessariamente di previsioni future), le nostre operazioni andranno valutate anche in relazione alle circostanze attuali dei mercati.

| EUR/USD | AUD/JPY | EUR/JPY | GBP/JPY | GBP/USD | USD/CAD | USD/JPY | |

|---|---|---|---|---|---|---|---|

| EUR/USD | 100% | 83% | 92% | 61% | 83% | -90% | -71% |

| AUD/JPY | 83% | 100% | 84% | 82% | 87% | -89% | -45% |

| EUR/JPY | 92% | 85% | 100% | 71% | 76% | -88% | -40% |

| GBP/JPY | 61% | 82% | 71% | 100% | 87% | -63% | 33% |

| GBP/USD | 83% | 87% | 76% | 87% | 100% | -83% | -61% |

| USD/CAD | -90% | -89% | -88% | -63% | -83% | 100% | 56% |

| USD/JPY | -71% | -45% | -40% | 33% | -61% | 56% | 100% |

Le tabelle di correlazione sono utili perché ci permettono di capire quali valute possiamo utilizzare per l’hedging sul Forex e cosa aspettarci, mediamente, dall’investimento parallelo su due diversi tipi di valute. Non è raro infatti avviare una buona

Esempi Forex Hedging

Alleghiamo un paio di esempi sulle operazioni di hedging con il Forex, rimandando per quelle a copertura di altri tipi di investimento alla sezione apposita, situata nella parte centrale della nostra guida. Questa spiegazione pratica può essere utile soprattutto per chi vuole muoversi sui mercati evitando doppioni, ovvero di investire su due coppie diverse in realtà altamente correlate.

- Coprire una posizione EUR/USD con GPB/USD

Una delle correlazioni più forti – tenendo conto soltanto delle coppie maggiori – che abbiamo sul Forex è quella tra EUR e GBP nei confronti del dollaro. Questo ci permette di operare in hedging seguendo diversi tipi di strade. In primo luogo possiamo considerare il fatto che quando dobbiamo coprire un investimento in GBP, si può aggiungere la copertura anche alla nostra precedente posizione EUR/USD, perché essendo la correlazione alta, comunque la copertura avverrà, seppure non in modo perfetto (83% secondo i nostri dati).

Questo vale anche per il contrario. Se abbiamo già una posizione su EUR/GBP, stiamo coprendo – storicamente all’83%, anche la nostra posizione su EUR/USD. Utilizzando la tabella che abbiamo allegato e con un po’ di pratica, magari con i conti demo che vengono forniti dai migliori broker, diventeranno ancora più evidenti le correlazioni tra valute – rendendo molto più modulabile il nostro hedging ottenuto proprio tramite il Forex.

L’operazione pratica prevederebbe l’acquisto di EUR/USD quando abbiamo investito contestualmente su un’azione quotata negli USA e dunque denominata in USD. Come abbiamo visto sopra, acquistiamo – anche tramite leva – una quantità di EUR/USD il più vicina possibile alla nostra esposizione sui titoli denominati in USD. Entrambe le posizioni andranno chiuse simultaneamente, se quello che stiamo cercando di ottenere è soltanto una copertura.

In alternativa, ricorrendo a coppie in elevata correlazione positiva con EUR/USD, avremo comunque una copertura, seppure in proporzione minore. La percentuale della tabella indica proprio quanta copertura potremo ottenere investendo in altre valute.

Perché farlo? Perché potremmo avere altri tipi di interessi ad investire su coppie correlate rispetto alla coppia che offrirebbe la copertura perfetta. Se abbiamo già investito in EUR/GBP, potrebbe essere più facile da gestire una posizione a copertura aumentando la nostra esposizione su EUR/GBP, invece di seguire due diversi investimenti su EUR/USD.

🥇Script automatici per Hedging: Classifica dei Migliori

Gli expert advisor di MetaTrader possono aiutarci a gestire automaticamente parte del nostro rischio e dunque ad offrirci hedging con tecniche complesse, che possono essere di tipo algoritmico, oppure ancora basate su servizi di segnali esterni, che sono pubblicati da esperti del settore.

Abbiamo raccolto 5 diversi script che possono essere di grande aiuto per chi vuole investire in modo automatico e semi-automatico, anche perché tutti gli Expert Advisor che abbiamo citato possono essere applicati a copertura dei rischi senza un nostro intervento costante e diretto.

Portfolio X

Uno degli script più scaricati di sempre per chi vuole fare trading semi-automatico e automatico, che includa divise strategie di hedging direttamente nello script. Portfolio X include centinaia di diverse strategie, che possiamo selezionare per comporre un portafoglio diversificato (e questa è la prima strategia di hedging inclusa), con gestione dinamica e automatica anche di stop loss e take profit

Il prezzo è sicuramente alto, ma possiamo sia utilizzarlo in affitto (riducendo di molto i costi), sia provarlo in Demo prima di renderci conto se possa fare al caso nostro o meno. Integra inoltre un gruppo riservato a chi ha acquistato lo script.

| Quanto costa: | 999 $ |

| Autore: | Matheus Botelho Mattos |

| Funziona dal: | 22 Luglio 2020 |

| Voto e opinioni: | 9/10 – ⭐⭐⭐⭐⭐ |

AURA OIL TRADER

Uno degli script automatici per il trading sul petrolio più popolari dell’ultimo anno. Integra una gestione attiva e diverse strategie, anche sul breve periodo, sul prezzo del petrolio. Lo script opera esclusivamente sui prezzi Brent, operando strategie però solide e che sono state selezionate per avere buoni rendimenti senza correre rischi eccessivi.

All’interno di questa specifico script automatico – e questo è il motivo per il quale lo abbiamo incluso all’interno della nostra guida – troviamo anche una gestione automatica e professionale dei trailing stop, che permettono una tutela in termini di hedging costantemente aggiornata rispetto ai prezzo di mercato.

| Quanto costa: | 399 $ |

| Autore: | Stanislav Tomilov |

| Funziona dal: | 26 Novembre 2020 |

| Voto e opinioni: | 10/10 – ⭐⭐⭐⭐⭐ |

BTC MONEY MIND

Uno script Expert Advisor che guarda al mercato di Bitcoin, implementando strategie dinamiche di copertura dal rischio, anticipando eventuali retracement e correggendo le posizioni in relazione al trend atteso in pochi secondi. Ottimo, perché ha dimostrato già di avere degli ottimi rendimenti sul mercato riducendo al massimo possibile le perdite.

BTC Money Mind è stato tra gli Expert Advisor di maggiore successo nel 2020 per proteggersi dai rischi – tipicamente molto alti – del fare trading in Bitcoin. Un mercato, questo, rischioso al punto tale da essere difficilmente gestibile per chi vuole operare manualmente e con le tecniche di hedging classiche.

| Quanto costa: | 125 $ |

| Autore: | Antonio Simon Del Vecchio |

| Funziona dal: | 22 Luglio 2020 |

| Voto e opinioni: | 10/10 – ⭐⭐⭐⭐⭐ |

TRADE ASSISTANT MT5

Uno script per il trading manuale, che aggiunge a MetaTrader un ulteriore pannello di gestione degli ordini. Gli automatismi interessanti in questo tipo di script sono nel calcolo del rischio per ogni nostra possibile posizione sul mercato e su ciascun lotto.

Il costo è molto contenuto, a fronte di un’ottima interfaccia, che permette una gestione e un calcolo del rischio più idonei rispetto a quanto proposto dai classici strumenti di MetaTrader, che pur sono molto avanzati. Il costo ridotto lo rende alla portata di tutti. Per noi rimane uno dei migliori automatismi oggi presenti nello store di MetaTrader.

| Quanto costa: | 999 $ |

| Autore: | Evgeniy Kravchenko |

| Funziona dal: | 20 Giugno 2017 |

| Voto e opinioni: | 10/10 – ⭐⭐⭐⭐⭐ |

EASY TRADE MANAGER

Altro script avanzato che permette una gestione del rischio semplice e facile da visualizzare anche a grafico. Ottimo per chi apre diverse posizioni al giorno e con indicazioni di supporti e resistenze integrati. Si può operare inoltre direttamente a grafico, per disegnare la propria strategia di contenimento del rischio, che verrà poi tradotta dallo script in un ordine su MetaTrader.

Il costo è molto basso rispetto alle funzionalità che questo script automatico offre. È disponibile anche in demo, così da poterlo testare prima di compiere l’acquisto e soprattutto prima di affidare a questo script la gestione di parte del nostro capitale.

| Quanto costa: | 40 $ |

| Autore: | Anoop Sivasankaran |

| Funziona dal: | 10 Aprile 2020 |

| Voto e opinioni: | 9/10 – ⭐⭐⭐⭐⭐ |

🤔Hedging strategia: Opinioni e recensioni

Le strategie di hedging sono oggi un potente strumento che abbiamo a disposizione per investire e per gestire il nostro rischio. Non è però l’unica – ad esempio la diversificazione del portafoglio è una strategia di gestione del rischio meno reattiva e più di lungo periodo.

Si dovrà pertanto analizzare la convenienza dell’hedging e quali sono le migliori alternative in determinate situazioni di mercato. Inoltre la copertura di certe posizioni non è conveniente per tutti: ci sono dei PRO e dei CONTRO che vanno ulteriormente studiati prima di decidere in quale senso procedere.

Conviene sempre fare Hedging?

No. L’hedging ha un costo e dovrebbe essere applicato con parsimonia, ovvero soltanto quando la situazione lo richiedere. Utilizzato nel momento giusto al posto giusto, l’hedging può essere molto conveniente. Tuttavia vanno sempre calcolati i costi che l’apertura di una posizione aggiuntiva comporta, sia in termini di costi vivi di transazione, sia in termini di potenziale perdita della posizione.

- L’hedging conviene, quando è utile

Le operazioni di hedging sono convenienti quando sono utili. Nel senso che hanno un senso economico quando la copertura si “attiva”. In caso contrario, avremo pagato una sorta di assicurazione di cui non abbiamo avuto bisogno. Non è dunque automatico che l’attivazione di una strategia di hedging sia necessariamente conveniente.

- Accesso a mercati più rischiosi

L’altra convenienza da valutare è la riduzione del rischio. Anche se con il senno di poi avremmo potuto non averne bisogno, ridurre il rischio di determinati investimenti è comunque conveniente. L’hedging può essere interpretato come un prezzo che paghiamo per modulare il rischio degli investimenti in modo più consono alle nostre necessità.

Grazie all’hedging possiamo inoltre avventurarci su mercati che avrebbero, di media, un profilo di rischio troppo alto rispetto alla nostra propensione. Sfruttando una di queste tecniche, invece, possiamo fare anche noi trading su questi asset. Pensiamo ad esempio al mondo delle criptovalute, oppure delle commodities: sono mercati storicamente poco adatti a chi vuole correre pochi rischi. E anche nel caso di strumenti come le azioni, spesso modulare il rischio con strategie di hedging, anche avanzate, è necessario.

- Non si deve utilizzare sempre

Starà a noi valutare volta per volta quando le strategie di hedging dovranno essere utilizzate – e in quale caso. Immaginiamo di avere ragionevole certezza del fatto che USD si apprezzerà rispetto a EUR: in questa circostanza non sarà assolutamente conveniente fare copertura per acquisto di azioni quotate sul mercato USA.

Lo stesso si può dire di altri tipi di mercati: anche se a copertura, un’operazione di hedging rimane pur sempre una tipologia di investimento, che va valutata con gli stessi canoni che applichiamo all’investimento principale. Pertanto prima di attivare una strategia di trading che preveda l’uso di hedging, valutiamo quali investimenti possono essere utili e convenienti a copertura.

Strategia Hedging: Pro e Contro

Non esistono strategie perfette per il trading online e anche l’hedging ha pro e contro che vanno valutati prima di utilizzarlo. Qui riassumeremo sia i perché, sia i perché no delle coperture dei nostri investimenti.

- Pro dell’hedging

L’hedging ha sicuramente diversi lati positivi, che a nostro avviso (e ad avviso degli investitori professionali) superano i contro in moltissime circostanze.

COPERTURA: il fatto di coprirsi, soprattutto mentre le cose si mettono male sui mercati, è un grande vantaggio, che nessun altro strumento può offrire con la precisione e la prevedibilità dell’hedging. Tutti, anche i più avventurosi sui mercati, possono avere bisogno di coprire in parte altri investimenti. L’hedging offre tutto quello di cui si ha bisogno in questi casi.

COSTI PREVEDIBILI: anche se sono difficili da calcolare per un principiante, una strategia di hedging ha dei costi massimi chiari. Per questo permette, ai più esperti (e a chi si prepara) di avere una stima del costo massimo della copertura. Questa sua caratteristica rende l’hedging una strategia effettiva per qualunque tipo di investitore.

SU TUTTI I MERCATI: esistono strategie di hedging per qualunque tipo di mercato e che possono facilmente integrarsi in qualunque tipo di strategia di investimento. Pertanto avere padronanza di questi strumenti ci permette di avere maggiore successo in qualunque tipo di circostanza.

- Contro dell’hedging

Ci sono anche dei costi che dobbiamo considerare prima di applicare una qualunque strategia di hedging. Per questo riteniamo che – come ogni strumento che abbiamo a disposizione per investire – anche l’hedging non sia sempre adatto a tutti e a qualunque circostanza.

CI SONO DEI COSTI: è innegabile che la maggior parte delle strategie di hedging ha dei costi. L’essere esposti con più operazioni ha dei costi, così come ha dei costi l’utilizzo della leva finanziaria. Un investimento positivo, è danneggiato dal ricorso all’hedging – fatta eccezione per le strategie di diversificazione.

DIFFICOLTÀ: il voler utilizzare l’hedging comporta studio. Non possiamo buttarci sul mercato con la prima idea che capita. È un lato negativo per chi voleva iniziare a fare trading senza troppi fronzoli e soprattutto senza grandi studi preliminari. Dobbiamo però dire che l’obbligo di studio dovrebbe essere sempre vigente quando sono in ballo i nostri risparmi e i nostri capitali.

Hedging Migliori Forum da seguire

Chi vuole saperne di più sull’hedging può ricorrere a diversi forum dove vengono discusse strategie, anche in tempo reale su determinati mercati. Abbiamo selezionato qui i cinque migliori forum internazionali, che possono essere degli ottimi centri per l’approfondimento di questo tipo di strategie operative.

- MT5.com

Nato come forum tecnico sulle piattaforme, oggi è uno dei più frequentati da chi investe nel Forex e sugli altri mercati tipici del trading online. Troviamo delle discussioni anche approfondite sulle principali modalità di applicazione dell’hedging e spesso discussioni anche live sugli interventi sul mercato spot. Ottimo forum, anche per chi ha bisogno di conoscere tecnicamente e operativamente come intervenire tramite la propria piattaforma di trading.

- BabyPips

Uno dei migliori forum a tema trading Forex. Nato ormai da diversi anni, ospita discussioni tra le più variegate ed oggi guida le discussioni sul mercato valutario, anche di carattere tecnico e immediatamente operativo. BabyPips è un forum che consigliamo a tutti di seguire, anche per argomenti che vanno oltre l’hedging, tema del nostro approfondimento di oggi.

- Elite Traders

Elite Traders è un altro forum internazionale sul trading, che si occupa però di tutti i principali mercati, con attenzione particolare a quelli USA. A prescindere da quali siano i mercati di maggiore interesse, Elite Traders è un’ottima fonte di informazioni per chi vuole discutere di operatività sui mercati. Ottimi i thread dedicati all’hedging e anche alla composizione del portafoglio.

- Stockaholics

Sito internazionale anche questo molto conosciuto, principalmente sugli investimenti in azioni e grazie alla sua sezione Forum. Stockaholics ospita centinaia di discussioni ogni giorno, anche a mercati aperti e con sessioni live. Può essere pertanto un altro grande forum per capire come si muove chi fa davvero trading su mercati ogni giorno.

- Reddit /r/TradingFinancialMarkets

Reddit, sebbene sia un sito generalista, ospita diverse sotto-sezioni dove le discussioni finanziarie sono di altissimo livello. Anche se non è tecnicamente un Forum, conserva la stessa struttura dei 3d ed è facilmente ricaricabile ogni tipo di discussione del passato. Ottimo per aumentare le proprie conoscenze e per discutere, anche di aspetti tecnici, con altri investitori.

La nostra opinione sulla strategia Hedging

Le strategie di hedging sono molto utili su tutti i mercati e praticamente in qualunque circostanza. Tuttavia la copertura va utilizzata con parsimonia, tenendo conto del fatto che comporta costi, seppur facilmente misurabili.

Acquisire padronanza nell’organizzazione e nell’implementazione di strategie di hedging rende il nostro trading online più proficuo, più sicuro e in generale più modellabile sulle nostre necessità.

Per noi di ©TradingOnline.com rimane uno strumento fondamentale, da utilizzare ogniqualvolta ce ne fosse il bisogno e per ridurre il rischio di strategie altrimenti troppo rischiose. Oggi con i conti trading online demo, offerti dai broker già citati, possiamo imparare ad utilizzare tutti gli strumenti che sono tipicamente utilizzati per fare trading sfruttando l’hedging.

Sempre tenendo conto anche dei costi che questo tipo di strategia comporta, anche se fondamentalmente contenuti grazie all’utilizzo della leva finanziaria e di broker che offrono investimenti con costi di transazione molto bassi.

Considerazioni finali

Non è possibile investire sul lungo termine senza conoscere ed utilizzare le principali strategie di hedging. In questa guida abbiamo offerto una disamina, per quanto possibile dettagliata, sul perché e sul come applicare tali strategie, con un approfondimento anche sui principali strumenti da utilizzare e i concetti più importanti da apprendere.

L’hedging rimane il gruppo di tecniche e di strategie più importante da conoscere per chi vuole imparare a modulare il rischio dei propri investimenti, al costo però della riduzione, seppur spesso quasi impercettibile, dei profitti.

L’hedging non è la soluzione magica ad ogni tipo di problema che potremmo incontrare sui mercati, ma piuttosto un ricco box di strumenti che ci permette di modificare il profilo di rischio di alcuni titoli e alcuni mercati, per renderli più adatti alle nostre esigenze di crescita e di tutela del patrimonio. Imparare ad utilizzare questa tecnica rimane importante se non fondamentale.

FAQ

Che cos’è l’hedging?

L’hedging è l’insieme delle strategie e delle tecniche che possiamo utilizzare per ridurre il nostro rischio sui mercati. Le strategie sono diverse, ciascuna delle quali utile in determinati contesti.

È difficile imparare a fare hedging?

Sono tecniche relativamente avanzate di gestione degli ordini e delle posizioni. Non è però troppo difficile apprenderle e la ricompensa per le impara vale qualunque tipo di sforzo.

Su quali mercati e investimenti è possibile fare hedging?

Su tutti, anche se spesso con tecniche e strumenti diversi. Prima di investire ed esporsi su un determinato mercato è sempre meglio apprendere le principali strategie di hedging relative a quel settore.

Ci sono strategie automatiche di copertura dal rischio?

Sì e sono implementate in diversi Expert Advisor che sono disponibili per MetaTrader. Nella nostra guida ne abbiamo segnalati 5 diversi, per ogni tipo di esigenza, di aspettativa e di mercato di riferimento. Le strategie automatiche non ci permettono di ignorare però il funzionamento delle strategie di hedging in generale e in particolare.

Fare hedging è necessario?

Sì. Perché soltanto modulando il rischio dei nostri investimenti – in relazione alla nostra propensione – è possibile ottenere i risultati che ci aspettiamo dal mercato, limitando la possibilità che qualcosa non vada per il verso giusto.

-

Guide sul Trading Online 7 Luglio 2025

Guide sul Trading Online 7 Luglio 2025Trading Online: Cos’è, come funziona e come iniziare da Zero nel 2025

-

Guide sul Trading Online 14 Gennaio 2026

Guide sul Trading Online 14 Gennaio 2026I 10 Migliori Corsi Trading Online 2026 Gratuiti / Pagamento

-

Guide sul Trading Online 23 Giugno 2025

Guide sul Trading Online 23 Giugno 2025Come diventare trader da principiante a professionista nel 2025

-

Guide Forex 15 Gennaio 2026

Guide Forex 15 Gennaio 2026I 7 Migliori Corsi Forex Gratuiti ed a Pagamento del 2026