Forex News

JPMorgan avverte: tassi della BoE potrebbero arrivare al 7%

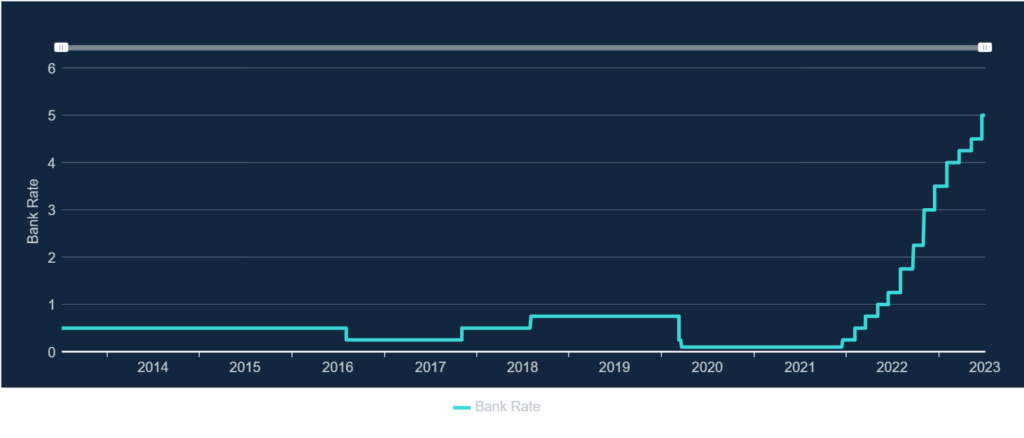

JPMorgan ritiene che la pressione sui prezzi nel Regno Unito continui a essere elevata, e che la banca centrale inglese potrebbe dover ricorrere a misure estreme per farla scendere. Al momento il consenso degli analisti è che i tassi inglesi arrivino al 6% prima di Natale, ma alcuni economisti prevedono stime ancora più alte. Per JPMorgan, ad esempio, esiste la probabilità concreta che il governatore Bailey debba spingere i tassi addirittura al 7% prima della fine dell’anno. Per contro, ci si aspetta che né la Banca Centrale Europea né la Federal Reserve debbano salire oltre il 6%.

Il tasso di inflazione del Regno Unito continua a rimanere molto difficile da combattere, malgrado gli sforzi della Bank of England: in questi mesi, il calo dei prezzi al consumo è stato nettamente inferiore a quello registrato negli Stati Uniti e in Europa. Tra tutte le economie sviluppate, quella del Regno Unito sembra quella che sta facendo più difficoltà a riportare il tasso di inflazione entro il parametro del 2% fissato come target dalla banca centrale.

Rimangono alte le previsioni di inflazione

A parlare per voce di JPMorgan è l’economista Allan Monks, che ha espresso le proprie preoccupazioni per l’economia del Regno Unito in una lettera inviata ai clienti della banca. La lettera mette in guardia sul crescente rischio che le attese di inflazione rimangano elevate presso aziende e consumatori, una nota “profezia auto-avverante” che porta effettivamente i prezzi a salire per via di come gli attori economici adeguano le proprie decisioni alle previsioni di inflazione. La sua previsione rimane comunque di un tasso di interesse massimo del 5,75% nel corso del 2023, con possibilità che si arrivi più in alto. Il 7% è il suo target massimo, non la previsione che definisce più probabile.

I dati di giugno mostrano che le imprese inglesi continuano ad assumere, aggiungendo altra pressione all’inflazione. Il tasso di disoccupazione è già estremamente basso, ma il mese scorso l’economia ha creato più posti di lavoro che in ciascuno dei nove mesi precedenti. Anche i salari sono in crescita, aggiungendo altra pressione sul tasso di inflazione. Anche se in un momento normale questi dati sarebbero positivi per l’economia, la situazione cambia nel momento in cui la banca centrale sta attivamente cercando di riportare sotto controllo il tasso di inflazione. Nello scenario attuale, un livello di occupazione estremamente alto rischia di rendere la pressione sui prezzi ancora più alta.

Si teme un collasso per i mutui

La variabile che spaventa di più i mercati in questo momento è la possibilità che il rialzo dei tassi di interesse, così protratto nel tempo e marcato, possa portare a una crisi bancaria inglese. Il fattore scatenante potrebbero essere i mutui ipotecari, che funzionano in un modo diverso rispetto a quanto avviene in Italia. Nel Bel Paese l’abitudine è scegliere tra un mutuo a tasso esclusivamente variabile, oppure a tasso esclusivamente fisso con la possibilità di surrogare il proprio debito in qualunque momento. Questo svantaggia le banche, ma al tempo stesso mette i loro mutuatari in una situazione decisamente più solida.

Nel Regno Unito, invece, anche i mutui che vengono chiamati “a tasso fisso” prevedono un interesse fisso soltanto per alcuni anni. Nella quasi totalità dei casi, non si superano i 5 anni di contratto prima che il tasso passi a diventare variabile a tutti gli effetti; per una piccola parte dei mutuatari, si arriva a 10 anni.

Con l’aumento così marcato dei tassi di interesse, gli effetti sull’economia stanno già diventando piuttosto visibili. Ipotizzando la situazione di un mutuo da 200.000 sterline con tasso variabile, il pagamento mensile diventa 58£ più alto nel momento in cui i tassi passano dal 5% al 5,50%. Si stima che 1.4 milioni di mutuatari abbiano già fatto esperienza degli effetti dei rialzi dei tassi centrali in corso da ormai oltre un anno. Altri 500.000 mutui passeranno da tasso fisso a tasso variabile nel resto del 2023. Per le famiglie in difficoltà, far fronte ai pagamenti delle rate è diventato un problema serio che può incidere sulle banche.

Investimenti

BCE: pronti a muoverci senza aspettare Federal Reserve. La strada verso tassi più bassi sarà più veloce a Francoforte?

Dichiarazioni pesanti del membro francese del consiglio di BCE: pronti a muoverci senza seguire Fed.

I tempi della Banca Centrale Europea gregaria di Federal Reserve sono finiti. La cosa era diventata già chiara quando Francoforte ha avviato il ciclo di tagli senza attendere le prime mosse di Washington, con la seconda che poi si è trovata a rincorrere con un taglio da ben 50 punti base. Sul tema è tornato oggi Francois Villeroy de Galhau, della banca centrale francese e membro con diritto di voto nel Governing Council di BCE. Senza mezzi termini il francese ha confermato che le eventuali decisioni sui tagli da parte di BCE verranno prese in totale autonomia, senza che si guardi a occidente per capire come muoversi.

Si tratterebbe del primo ciclo per la Banca Centrale Europea senza essere sotto la guida (e per tanti sotto l’ala) di Federal Reserve. Con le condizioni economiche tra la zona euro e gli States che non sono mai state così differenti negli ultimi cicli, la cosa avrebbe ovviamente anche senso – ed è così che potrebbe essere recepita dai mercati.

Indipendenza sì, ma in che senso?

Probabilmente in termini di stimoli. Se il mercato del lavoro USA dovesse continuare a mostrarsi così forte – e il PIL così resiliente – dalle parti di Washington potrebbe venire meno la necessità di procedere con tagli spediti. E in una situazione di genere, per un’economia europea che cresce poco, che in deficit di investimenti e che presto potrebbe fare i conti con una recessione, e dove anche l’inflazione morde meno, le decisioni da prendere potrebbero essere diverse.

Una responsabilità che secondo Villleroy de Galhau sia Christine Lagarde, sia il board sarebbero pronti a prendere, senza necessariamente guardare a Washington.

Con l’euro che è già in grande sofferenza contro il dollaro dal post-elezione di Trump, chissà se la parità tra le due principali valute a livello mondiale tornerà effettivamente sul piatto. Per ora, in queste condizioni, l’outlook su EUR non può che essere ribassista.

Investimenti

Escalation tra Kiev e Mosca: in campo missili USA. Mercati rispondono premiando oro (+0,66%), Yen e Franco Svizzero.

I mercati reagiscono alle notizie che arrivano da Mosca: c’è davvero rischio di conflitto nucleare?

Non solo bond. Anche le valute storicamente ritenute porti sicuri guadagnano in modo importante dopo che il rischio escalation in Russia ha raggiunto le vette forse più alte dall’inizio del conflitto. Quando in Italia era il primo pomeriggio, è stato infatti comunicato il primo attacco con armi USA sul territorio russo, cosa che ha contribuito almeno in prima battuta ad una reazione relativamente convulsa da parte dei mercati. Pericolo per ora rientrato – almeno a leggere gli intendimenti delle borse USA – che più che preoccupate per un’eventuale conflitto sono in attesa delle trimestrali NVIDIA che segnaleranno principalmente l’andamento del settore più importante di tutti in questa fase, ovvero quello AI.

A contribuire alle preoccupazioni che hanno dato una mano anche quotazioni dell’oro anche l’aggiornamento di quella che viene chiamata, non senza un certo gusto per il sensazionalismo, la dottrina nucleare di Mosca. L’ultima fase della presidenza Biden chiuderà con ogni probabilità con tensioni al massimo, che hanno già avuto un impatto sul mercato e che potrebbero continuare ad averlo nel corso delle prossime settimane.

Bene oro, yen, franco svizzero

Mentre giornalisti e analisti tiravano le somme della potenziale escalation dalle parti di Mosca, i mercati cercavano di computare i potenziali effetti di quello che è stato il primo attacco di Kiev sul territorio russo utilizzando missili a lunga gittata Made in USA. Il permesso per l’utilizzo di certe armi era arrivato soltanto pochi giorni fa, con una mossa a sorpresa da parte del governo Biden che aveva scatenato anche polemiche politiche.

La presidenza Biden si avvia infatti al tramonto e il 20 gennaio Donald Trump giurerà come nuovo presidente. Da lì in avanti, almeno stando a quanto è stato espresso in campagna elettorale, si tenterà un’opera di ricucitura degli strappi con Mosca e Putin che per il momento però sembrerebbe essere più lontana che mai. Su questa possibile ricucitura però i mercati sembrerebbero fare affidamento, per quanto qualcuno cerchi di posizionarsi al sicuro su oro. Lo yen ha toccato anche i 153 contro il dollaro, salvo poi perdere qualcosa in riapertura delle borse USA. Una situazione che dovrà essere monitorata per valutare i potenziali effetti anche sui mercati risk on.

Investimenti

Fondo Monetario avvisa il Giappone: “Controllare il debito e stabilizzare inflazione al 2%”

Arriva il perentorio avviso del Fondo Monetario Internazionale riguardo la politica fiscale giapponese.

Krishna Srinivasan – che è a capo del Dipartimento Asia e Pacifico del Fondo Monetario Internazionale, è intervenuto sulla situazione debitoria del Giappone, invitando il paese del Sol Levante a iniziare a discutere di taglio dell’enorme mole di debito pubblico che attanaglia l’economia ormai da più di due decenni. Un intervento che arriva a poco dal fallimento politico del governo in carica, fallimento che è stato confermato dai risultati delle ultime elezioni nel paese. Elezioni dalle quali sono usciti equilibri che almeno per il momento sembrerebbero lasciare poco spazio a decisioni nette in campo fiscale e monetario.

Il canovaccio potrebbe essere quello di sempre: a fronte di maggioranze barcollanti potrebbe aumentare la spesa pubblica, favorendo politiche fiscali lassiste che – in una situazione come quella del Giappone – potrebbe facilmente dare spazio a ulteriori espansioni del debito pubblico. Una potenziale situazione che Srinivasan, a nome del Fondo Monetario Internazionale, vorrebbe certamente scongiurare.

Serve un piano credibile di medio termine

Il piano del Fondo Monetario Internazionale è chiaro: è stato richiesto al Giappone, tra le altre cose pubblicamente, un piano di medio termine che sia credibile in termini fiscali. In aggiunta, il FMI chiede la creazione di buffer che salvaguardino l’andamento dell’economia giapponese da un’eventuale crisi debitoria, tanto di breve quando di medio e lungo periodo.

Per quanto riguarda la politica monetaria, il FMI si aspetta che Bank of Japan favorisca il ritorno stabile ad un’inflazione intorno al 2%, che dovrebbe prevedere decisioni di breve periodo dettate dai dati e dalle effettive possibilità che le grandezze macro offriranno alla banca centrale. E, prima della chiusura, arriva la sconfessione di quanto BoJ racconta in termini di situazione dello yen: se da Tokyo continuano a puntare il dito verso non meglio precisati speculatori, il FMI ribadisce che anche la grande volatilità delle ultime settimane è in realtà frutto di questioni macro piuttosto credibili.

News

Sullo yen domina ancora l’incertezza e registra un misero +0,28%. Riflettori puntati sulla BOJ e la Fed

Le quotazioni dello yen sono dominate dall’incertezza. I riflettori, ora come ora, sono puntati sulla BOJ e sulla Fed.

A pesare sulle quotazioni dello yen continuano ad essere i risultati delle elezioni in Giappone, dove la coalizione di governo ha perso la maggioranza parlamentare. Un cambio di passo politico che ha aumentato una serie di incertezze sulle prospettive politiche e monetarie del Paese.

Il dollaro, invece, si è rafforzato e ha raggiunto il suo recente massimo in vista della pubblicazione di una serie di dati importanti nel corso della settimana, che potrebbero condizionare la politica della Federal Reserve.

Lo yen registra un misero +0,28%

Lo yen ha registrato un +0,28% scambiato a 152,86 dollari, dopo che nella giornata di ieri (28 ottobre 2024) è crollato ad un minimo di 153,885, il livello più debole da luglio: le incertezze sulla composizione del futuro governo in Giappone pesano sui mercati valutari.

Katsunobu Kato, Ministro delle Finanze giapponese, ha spiegato che le autorità continueranno ad essere attente alle oscillazioni dei tassi di cambio.

Sono in molti ad attendersi un periodo contraddistinto da delle lotte per garantire una coalizione, dopo che il Partito Liberal Democratico e il suo partner Komeito sono riusciti a conquistare solo 215 seggi alla Camera Bassa: per ottenere la maggioranza ne erano indispensabili almeno 233.

Carol Kong, stratega valutario presso la Commonwealth Bank of Australia, ha spiegato che nel complesso i rischi sembrano essere orientati verso una politica fiscale più accomodante rispetto a quella adottata dal governo uscente. Carol Kong ritiene che insieme ai solidi dati economici degli Stati Uniti e alle maggiori prospettive di una vittoria di Trump, l’incertezza politica in Giappone potrebbe spingere al rialzo il cambio dollaro/yen nelle prossime settimane.

Ma non solo. Carol Kong aggiunge che l’elevata volatilità dei mercati finanziari potrebbe anche incoraggiare la Banca del Giappone (BOJ) a mantenere invariato il tasso di interesse di riferimento per un periodo più lungo di quanto attualmente previsto.

Lo yen si è avvicinato al minimo degli ultimi tre mesi e si è attestato a 165,24 contro l’euro e 198,12 contro la sterlina.

La BOJ, nel corso della giornata di giovedì, annuncerà la sua decisione di politica monetaria e sono in molti ad aspettarsi che la banca centrale decida di mantenere i tassi invariati.

Il dollaro continua a rimanere forte

Il dollaro si è stabilizzato e ha oscillato in un intervallo ristretto. Gli investitori sono stati titubanti nell’assumere nuove posizioni prima della pubblicazione dei dati; l’indice del dollaro è rimasto pressoché invariato a 104,29.

L’euro è rimasto invariato a 1,0811 dollari, mentre la sterlina è scesa dello 0,07% a 1,2963 dollari.

Una serie di dati economici che sottolineano la resilienza dell’economia statunitense hanno rafforzato il dollaro statunitense nel corso dell’ultimo mese, così come sono aumentate le scommesse di mercato su una vittoria del candidato repubblicano Donald Trump alle elezioni presidenziali statunitensi della prossima settimana.

Le politiche di Trump in materia di tariffe, tasse e immigrazione sono considerate inflazionistiche, quindi negative per i titoli di Stato e positive per il dollaro.

L’attenzione è rivolta anche alla lettura dell’indice dei prezzi alla produzione di beni di consumo personali di settembre negli Stati Uniti (la misura preferita della Fed per l’inflazione) che uscirà giovedì, seguito dall’attento rapporto sulle buste paga non agricole di venerdì.

Ray Attrill, responsabile della strategia FX presso la National Australia Bank, spiega che i dati sull’occupazione di venerdì – se il PCE sarà pari allo 0,2% o allo 0,3% – saranno piuttosto importanti. Anche se le elezioni sono probabilmente il fattore più importante per la prossima settimana e potrebbero portare ad un aggiustamento dei prezzi.

Per quanto riguarda le altre valute, il dollaro neozelandese è sceso dello 0,13% a 0,5973 dollari, mentre il dollaro australiano è scivolato al suo livello più debole in oltre due mesi a 0,65602 dollari.

News

Lo yen crolla condizionato dalle elezioni in Giappone. Si teme un governo debole

A condizionare in maniera negativa lo yen sono le elezioni in Giappone, che potrebbero determinare una certa instabilità politica.

Lo yen giapponese, in mattinata, è sceso al minimo degli ultimi tre mesi: gli investitori ritengono che la perdita della maggioranza parlamentare da parte della coalizione di governo in Giappone potrebbe rallentare l’aumento dei tassi d’interesse. Il dollaro, invece, si è proiettato verso un guadagno mensile beneficiando dell’aumento dei rendimenti dei Titoli del Tesoro statunitensi.

Nel corso della sessione asiatica lo yen si è indebolito, raggiungendo quota 153,88 dollari e 166,06 euro, che corrispondono al valore più basso registrato su entrambi i fronti dalla fine del mese di luglio. In valori percentuali, l’ultimo calo dello yen è stato pari allo 0,7% rispetto al dollaro – da ottobre è stata registrata una discesa del 6,4% – il più grande di tutte le valute del G10. Gli investitori e gli analisti temono che possa aprirsi, in Giappone, un periodo contrassegnato da lotte politiche il cui obiettivo sarebbe quello di garantire una coalizione dopo che il Partito Liberal Democratico e il suo alleato Komeito hanno vinto 215 seggi alla Camera bassa, rimanendo al di sotto della maggioranza prevista (233 seggi).

Yen e i timori sul futuro della politica monetaria

A condizionare il futuro dello yen è la stabilità politica del Giappone. Gli operatori di mercato ritengono che le elezioni potrebbero portare alla formazione di un governo privo della forza politica necessaria per gestire l’aumento dei tassi d’interesse. Ma soprattutto potrebbero inaugurare un’era di leadership a porte girevoli.

Fumio Kishida è rimasto in carica poco meno di tre anni. Il suo successore Shigeru Ishiba è il quarto primo ministro del Giappone in poco più di quattro anni: come se questo non bastasse, si prevede un’ulteriore instabilità politica che potrebbe portare la Banca Centrale giapponese a muoversi con cautela (si deve riunire questa settimana per stabilire i tassi).

Bart Wakabayashi, direttore della filiale di Tokyo di State Street, spiega che un’altro fattore da considerare. quando si guarda all’economia. è se nel corso dei prossimi ci possano essere una nuova serie di primi ministri: situazione che non farebbe bene allo yen.

Gli analisti della BNY hanno affermato che il prossimo obiettivo immediato per il cambio dollaro/yen sarà 155, con 160 come probabile limite che richiederebbe l’intervento del ministero delle finanze.

Come si sta muovendo il dollaro

Dando uno sguardo a quanto sta avvenendo negli Stati Uniti, il dollaro brilla ed è sulla buona strada per registrare il più importante aumento mensile degli ultimi due anni e mezzo. Questo è, indubbiamente, un segnale di forza dell’economia statunitense. Le scommesse sulla vittoria di Donald Trump alla presidenza hanno sollevato i rendimenti statunitensi in previsione di politiche che potrebbero ritardare i tagli dei tassi di interesse.

A 1,0790 dollari, l’euro è rimasto stabile ma è sceso di oltre il 3% nell’arco dell’ultimo mese. La sterlina viene scambiata a 1,2952 dollari e ha registrato un calo del 3,1% fino a ottobre.

I rendimenti dei titoli del Tesoro decennali sono aumentati di 40 punti base a ottobre, rispetto a un aumento di 16 punti base per i bund decennali e di 23 punti base per i gilt.

Un’ulteriore frenata dovuta alla delusione per i piani di stimolo della Cina ha messo sotto pressione il dollaro australiano e quello neozelandese, che sono scesi ai minimi degli ultimi 2 mesi e mezzo lunedì. Le vendite hanno portato il kiwi a 0,5958 dollari e una perdita del 6% per ottobre, mentre l’Aussie è sceso a 0,6579 dollari e ha perso il 4,6% a ottobre.

L‘indice del dollaro USA è salito del 3,6% a 104,46 nel mese di ottobre, registrando il rialzo mensile più netto da aprile 2022.

La settimana che ci attende sarà densa di dati: dati sull’inflazione in Europa e Australia, dati sul prodotto interno lordo negli Stati Uniti e indici dei responsabili degli acquisti in Cina.

I dati del fine settimana hanno mostrato che gli utili industriali in Cina sono crollati a settembre, con un calo annuo del 27,1%. Lo yuan ha toccato il minimo da fine agosto, attestandosi a 7,1355 per dollaro.

-

News2 mesi fa

News2 mesi faPetrolio, il Brent in mattinata guadagna lo 0,4%. Chiusura settimanale positiva

-

News2 mesi fa

News2 mesi faMorgan Stanley rivede i propri obiettivi climatici. La transizione green c’è, ma è lenta

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faMigliori azioni da comprare

-

Guida2 ore fa

Guida2 ore faMigliori 10 Piattaforme Trading Online

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faComprare azioni Eni: Conviene oggi? Analisi e Previsioni

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faComprare azioni ENEL: Conviene oggi? Analisi e Previsioni

-

Guide Azioni2 mesi fa

Guide Azioni2 mesi faAzioni Intelligenza Artificiale: Migliori 6 azioni IA [2025]