Quali sono i migliori broker Bitcoin: classifica ufficiale con valutazioni singole, test, score degli analisti, funzionalità e recensioni (anche su Reddit e TrustPilot) degli utenti.

Come funziona e si usa eToro. Tutorial completo - con video corso introduttivo incluso - alla piattaforma eToro e come fare trading ed investire online. Opinioni,...

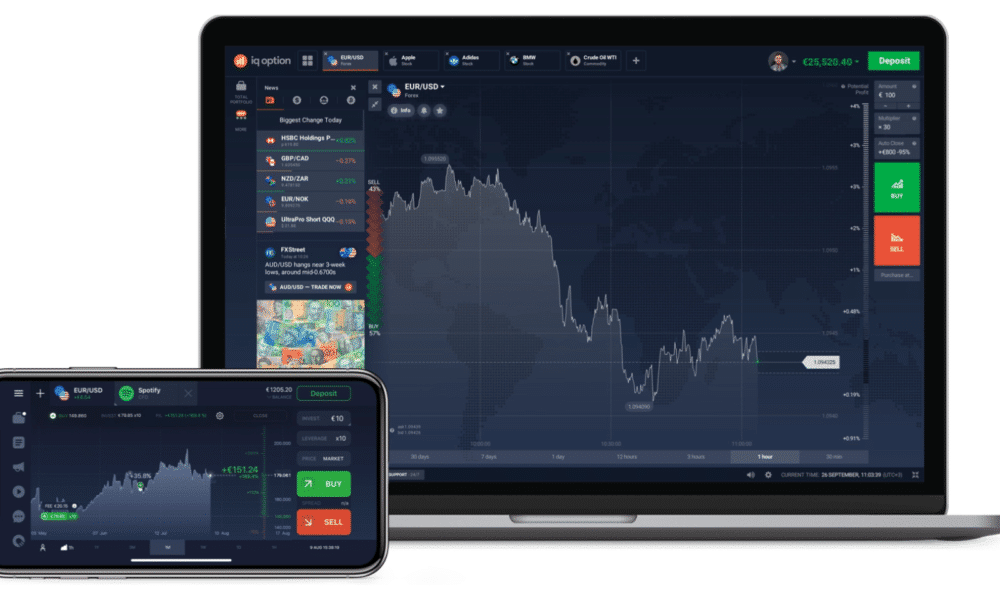

IQ Option è un broker di trading sicuro ed affidabile? Valutiamo assieme i pro, i contro, lo score degli analisti, le testimonianze su TrustPilot e Reddit,...

Cos'è e come funziona Autochartist: la nostra guida pratica all'utilizzo di questo importante strumento di trading molto apprezzato sia dai Pro che dai principianti del trading...

Cosa sono e come funzionano migliori broker market maker? Scopriamo il loro meccanismo, i pro, i contro e le recensioni delle 7 migliori piattaforme incentrate sul...