Credit Suisse, $17 mld non saranno ripagati ai creditori

Il salvataggio di Credit Suisse da parte di UBS ha rassicurato i mercati ed è stato accolto a braccia aperte da varie banche, inclusa la Banca Centrale Europea. C’è però anche chi farà le spese di questa operazioni, cioè il Tier-1 di creditori di Credit Suisse: ben 17 miliardi di dollari in debiti sono stati stralciati, lasciando a zero il valore residuo di questi crediti. Si tratta soprattutto di obbligazionisti che, dopo questa mossa, si ritroveranno a essere i veri danneggiati di tutto il caos che ha riguardato l’istituto di credito svizzero negli ultimi giorni.

La FINMA, equivalente svizzero della Consob italiana, ha appoggiato la decisione aggiungendo che questo servirà a migliorare la situazione patrimoniale della banca. I privati dovranno dunque compartire le sofferenze della banca svizzera, lasciando un buco da oltre 17 miliardi in una delle storie più travagliate delle grandi banche dai tempi della crisi finanziaria del 2008.

La politica svizzera del too-big-to-fail

Alcune banche sono così grandi che un loro fallimento avrebbe ripercussioni a cascata su tutto l’ecosistema finanziario, causando problemi la cui risoluzione richiederebbe molti più investimenti di quanti ne richieda il salvataggio della banca. Gli istituti di credito di queste dimensioni vengono spesso etichettati con l’espressione inglese too-big-to-fail, ed è un’espressione tornata più volte in questi giorni a proposito di Credit Suisse.

Credit Suisse, però, è per certi versi persino “troppo grande per essere salvata”. La Banca Centrale Svizzera è intervenuta negli ultimi giorni con un primo prestito di salvataggio da 50 miliardi di franchi, dando ossigeno alla banca ma non risolvendo completamente la situazione. Per la banca centrale, la prospettiva di dover fare continui bail-out di Credit Suisse è semplicemente insostenibile: troppo denaro entrerebbe in circolazione nell’economia, causando un’ondata di inflazione.

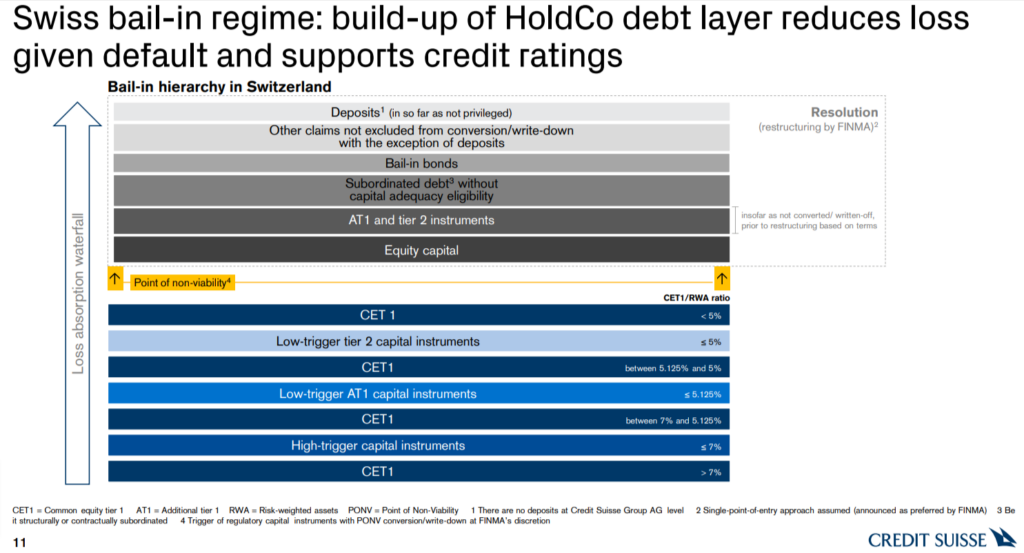

Per evitare questa situazione, dopo il primo prestito di salvataggio si è guardato verso soluzioni di più ampio respiro: l’acquisizione da parte di UBS è una mossa più definitiva, ma per concretizzarsi ha avuto bisogno di misure drastiche. Anziché proteggere i diritti degli obbligazionisti, la FINMA ha seguito le norme bancarie svizzere che proteggono il concetto di “too big to fail” forse più di qualunque altra legislazione. Lasciare che i 17 miliardi di dollari investiti dagli obbligazionisti diventassero inesigibili, in cambio di convincere UBS a procedere con l’acquisizione, è sembrata la mossa giusta.

Risposta furiosa degli obbligazionisti

A fare le spese di questo accordo saranno soprattutto i creditori di Tier-1, cioè coloro che hanno accettato di comprare la parte più rischiosa del debito di Credit Suisse. Un rischio alto, ma che teoricamente dovrebbe essere comunque più basso da quello degli azionisti. In realtà, il salvataggio da parte di UBS tutela gli azionisti che vedranno il loro capitale convertito in azioni dell’altro colosso svizzero; non sarà invece la stessa cosa per gli obbligazionisti. Questa notizia è arrivata, per altro, poco dopo che Credit Suisse ha annunciato un riacquisto di bond emessi in passato per oltre 2 miliardi di dollari.

Il mercato del debito AT1, in Europa, vale circa 275 miliardi di dollari secondo dati riportati da Bloomberg. Questo sarà lo stralcio più grande della storia europea e non mancano le preoccupazioni: per Patrik Kauffmann, portfolio manager di Aquila Asset Management, questa mossa sarà un durissimo colpo per tutto il mercato del debito Tier-1. A farne le spese saranno anche altri grandi nomi della finanza istituzionale, tra cui Pimco, Invesco e BlueBay Funds Management. L’amministratore delegato di UBS, Ralph Hamers, si difende dicendo che la decisione è stata presa dalla FINMA a prescindere dalla sua volontà.