Debito record delle carte di credito USA oltre 1000 miliardi

Nel corso dell’ultimo trimestre, è stato registrato un notevole incremento negli importi presi in prestito dagli americani attraverso le loro carte di credito. La Federal Reserve Bank di New York ha reso noto martedì che i saldi sono saliti a oltre 1 bilione di dollari per la prima volta, nonostante il carico totale del debito delle famiglie sia rimasto sostanzialmente invariato.

Secondo il rapporto trimestrale più recente della banca regionale della Fed riguardante il debito delle famiglie e il credito, nel secondo trimestre i saldi delle carte di credito sono aumentati di 45 miliardi di dollari, raggiungendo 1,03 bilioni di dollari. Questo aumento sembra essere una conseguenza sia della robusta spesa da parte dei consumatori che dell’aumento dei prezzi dovuto all’inflazione, secondo quanto affermano i ricercatori.

I dati sui debiti

L’ammontare complessivo del debito delle famiglie è aumentato dello 0,1%, raggiungendo la cifra di 17,06 trilioni di dollari. Tuttavia, i saldi ipotecari, che costituiscono la parte più consistente e di solito rappresentano la principale spinta trainante di tutto il debito delle famiglie, sono rimasti per lo più stabili.

Parallelamente, i ritardi nei pagamenti delle carte di credito hanno raggiunto il picco più alto degli ultimi 11 anni, valutati tramite una media quadrimestrale, come evidenziato dai dati. Ciononostante, l’andamento da un trimestre all’altro sembra meno allarmante, poiché i ricercatori della Federal Reserve di New York hanno notato una stabilizzazione vicino ai livelli precedenti alla pandemia nei due trimestri più recenti.

Nel secondo trimestre, i saldi dei prestiti per gli studenti hanno registrato una flessione di 35 miliardi di dollari, scendendo a 1,57 trilioni di dollari, come indicato dai dati. I ricercatori della Federal Reserve di New York hanno attribuito questa riduzione sia alla struttura temporale dell’anno accademico che all’entrata in vigore di alcuni programmi limitati di condono.

Nello stesso periodo, le nuove erogazioni di mutui ipotecari sono salite a 393 miliardi di dollari, rispetto al minimo di nove anni di circa 324 miliardi di dollari registrato nel trimestre precedente, come evidenziato dai dati.

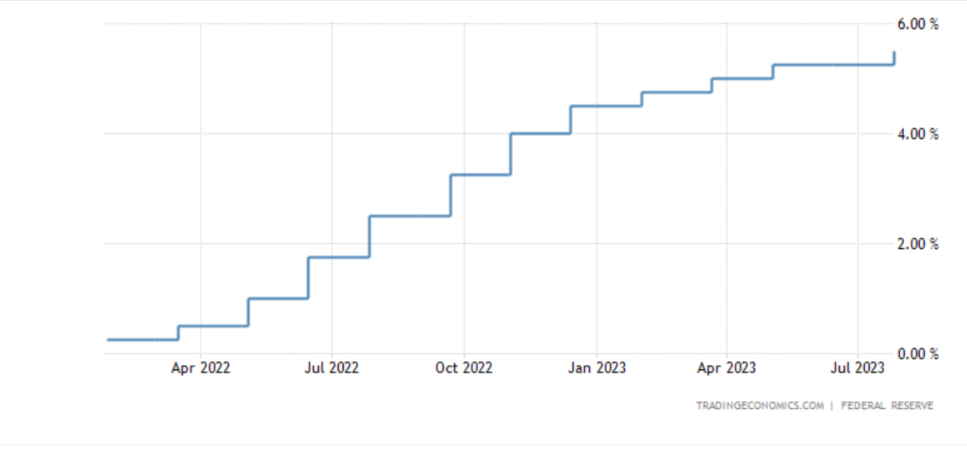

Tuttavia, queste cifre rimangono notevolmente al di sotto della media dei primi due anni della pandemia da COVID-19, a testimonianza dell’impatto degli aggressivi aumenti dei tassi di interesse attuati dalla banca centrale degli Stati Uniti nel corso degli ultimi 15 mesi.

Per quanto riguarda i prestiti auto, nel secondo trimestre i saldi hanno continuato a crescere nel lungo termine, aumentando di 20 miliardi di dollari e raggiungendo 1,58 trilioni di dollari, come indicano i dati in concomitanza con un aumento degli acquisti di nuove auto.

I consumatori sono al limite

Nonostante l’attuale solidità del mercato del lavoro, la crescita dell’economia e l’aumento della spesa dei consumatori, l’alto tasso di inflazione persistente insieme all’incremento dei tassi di interesse stanno esercitando una pressione considerevole sui consumatori.

Nella scorsa settimana, la Bank of America ha riportato un aumento delle persone che stanno attingendo ai propri conti pensione 401(k) a causa di difficoltà finanziarie. Nel secondo trimestre, il numero di persone che ha effettuato prelievi per ragioni economiche è cresciuto del 36% rispetto ai primi tre mesi dell’anno, raggiungendo quota 15.950, rispetto al secondo trimestre del 2022. Sebbene costituisca una percentuale minima rispetto all’intero gruppo di partecipanti al piano, ciò rappresenta un ulteriore campanello d’allarme che segnala la possibile emergenza di difficoltà finanziarie nelle famiglie.

Diversi dati evidenziano il buon andamento delle condizioni finanziarie delle persone, con un rapporto debito/reddito disponibile ritenuto ragionevole, un basso tasso di insolvenze e una ridotta disoccupazione. Tuttavia, esiste un limite alla quantità di debito sostenibile che le persone possono gestire prima che le insolvenze inizino ad aumentare in modo significativo.

La tendenza verso un aumento delle insolvenze è confermata dal recente rapporto della Federal Reserve di New York. I tassi di passaggio verso l’insolvenza iniziale per le carte di credito, i prestiti auto e i mutui residenziali sono aumentati nel corso del trimestre, secondo i dati della Federal Reserve di New York elaborati come media mobile su quattro trimestri. Benché i nuovi tassi di insolvenza per i mutui restino inferiori a quelli pre-pandemia, le medie mobili per insolvenze su prestiti auto e carte di credito sono le più elevate dal primo trimestre del 2018 e dal primo trimestre del 2012, rispettivamente.

Nonostante questi aumenti, i tassi non hanno ancora raggiunto un punto critico in cui i consumatori si trovano in difficoltà finanziarie generalizzate, come affermato dai ricercatori della Federal Reserve di New York in un loro post sul blog.