Norvegia: forti segnali di ripresa nel settore immobiliare

La Norvegia continua ad essere un’eccezione rispetto agli altri Paesi scandinavi. Di fatto, si prevede una crescita dei prezzi delle abitazioni nella nazione nordica, ricca di risorse fossili, anziché una contrazione, come era stato previsto in precedenza. Questi, infatti, cresceranno dello 0,3% quest’anno, rispetto alla precedente stima di un calo del 2,9% formulata a marzo.

È ciò che è stato riportato dalla banca centrale della Norvegia, la Norges Bank, le cui valutazioni si basano sulle proiezioni economiche presentate nel nuovo rapporto di politica monetaria “Monetary Policy Report 2/2023” pubblicato dall’istituto finanziario giovedì 22 giugno. Tale relazione viene pubblicata quattro volte ogni anno (a marzo, a giugno, a settembre e a dicembre) e contiene la valutazione della Norges Bank sulle prospettive del tasso di riferimento e della riserva di capitale anticiclica per le banche.

Il contrasto con gli altri Paesi scandinavi

Nonostante si preveda un calo dei prezzi nella seconda metà dell’anno, il valore delle proprietà residenziali sarà quasi il 18% più alto rispetto ai livelli del periodo pre-pandemico alla fine dell’anno, ha aggiunto la banca centrale.

Questa nuova stima si basa sui dati che mostrano come i prezzi delle case in Norvegia abbiano mantenuto livelli vicini al record nel mese di maggio, sfidando le previsioni della Norges Bank, che invece prevedeva un calo. Questa situazione contraddistingue la Norvegia dai Paesi vicini, come la Svezia e la Danimarca, dove i prezzi delle case sono attualmente inferiori rispetto ai picchi dello scorso anno, rispettivamente del 13% e del 6%.

L’ultima volta che i prezzi delle case in Norvegia hanno registrato una diminuzione nominale è stato nel 2008. Tuttavia, nonostante questa tendenza positiva, le famiglie norvegesi presentano ancora uno dei più alti rapporti di debito rispetto al reddito disponibile a livello globale, che ammontava a circa il 240% alla fine dello scorso anno.

Nonostante le buone notizie per il settore immobiliare, ci sono anche aspetti negativi da considerare. La Norges Bank, infatti, ha affermato che una riduzione delle nuove costruzioni e delle vendite di case di nuova costruzione rispetto alle aspettative comporterà una caduta degli investimenti immobiliari maggiore di quanto previsto in precedenza dalla stessa banca centrale. Questo potrebbe a sua volta influenzare la velocità di aumento dei tassi di interesse, ha aggiunto l’istituto finanziario. Questi sono stati aumentati nella stessa giornata di giovedì.

L’economia a livello globale

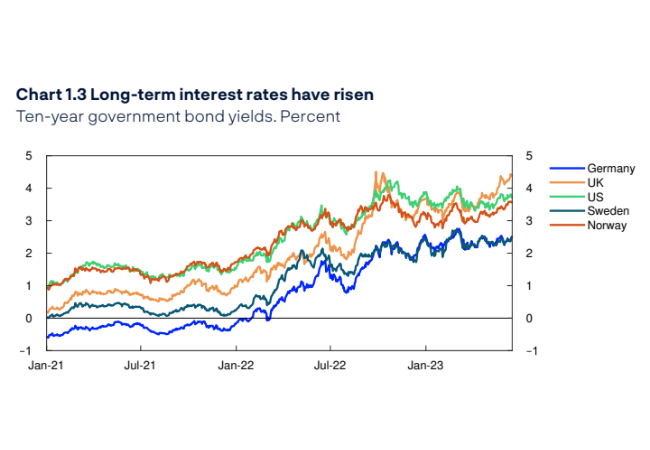

Nel rapporto si legge, inoltre, che le condizioni di offerta e domanda legate alla pandemia e la guerra in Ucraina hanno portato a un’alta inflazione tra i principali partner commerciali della Norvegia dal 2021 in poi; tuttavia, l’inflazione dei prezzi al consumo su base annua è diminuita considerevolmente sia negli Stati Uniti che in Europa negli ultimi mesi.

I prezzi dell’energia hanno registrato un marcato calo nell’ultimo anno, così come quelli di una serie di materie prime, tra cui metalli e alimenti.

Per quanto riguarda, invece, le previsioni di crescita salariale tra i principali partner commerciali della Norvegia, i dati indicano un aumento del 5% nel 2023, seguito da un graduale calo nel corso del periodo di proiezione a causa di tassi di interesse più alti e di un minor utilizzo delle capacità produttive.

Anche i mercati del lavoro sono stretti. Si prevede, infatti, una debole crescita del PIL nei prossimi trimestri, prima di accelerare verso la fine del 2023 e nel 2024. La crescita del PIL è stata particolarmente forte in Svezia, Cina e in alcune altre economie emergenti.

L’elevata inflazione dei prezzi al consumo e i tassi di interesse più elevati stanno pesando sul potere d’acquisto e sul consumo delle famiglie europee nel 2023. Tuttavia, si presume che i tassi di interesse si muovano in linea con le aspettative del mercato e i prezzi delle materie prime si muovano in linea con i prezzi futuri.

L’aumento dei salari reali e il calo dei pagamenti degli interessi porteranno a un aumento del potere d’acquisto delle famiglie, mentre gli investimenti in difesa e energia in Europa probabilmente stimoleranno l’attività nel corso del periodo di proiezione, si continua a leggere nel rapporto.