Yen molto volatile dopo le dichiarazioni della Bank of Japan

Venerdì, lo yen giapponese ha sperimentato una sessione di trading estremamente volatile, la più tumultuosa degli ultimi mesi. La Banca del Giappone ha introdotto maggiore flessibilità nella sua politica di controllo della curva dei rendimenti, un passo che gli investitori hanno interpretato come un possibile cambiamento nel massiccio programma di stimolo economico.

I movimenti altalenanti hanno caratterizzato la giornata, con lo yen che si è rinforzato fino al 1,2% raggiungendo 138,05 yen per dollaro, solo per indebolirsi successivamente del 1% e arrivare a 141,20 yen per dollaro. Alla chiusura, lo yen è stato valutato a 139,76, registrando una perdita dello 0,2% contro il dollaro.

Non si assisteva da aprile scorso a una simile oscillazione tra i massimi e i minimi intraday dello yen rispetto al dollaro. Inoltre, la valuta giapponese ha mostrato incertezza anche nei confronti di altre importanti valute, chiudendo in ribasso dello 0,1% contro l’euro e dello 0,3% contro la sterlina.

Il cambio di politica della Bank of Japan

Nella riunione di politica monetaria di due giorni, la Banca del Giappone ha deciso di mantenere il tasso di interesse a breve termine al -0,1% e il rendimento dei titoli di Stato decennali intorno allo 0%. Tuttavia, la banca centrale ha annunciato un cambiamento significativo, offrendo la possibilità di acquistare titoli di Stato giapponesi a 10 anni (JGB) al 1,0% tramite operazioni a tasso fisso, in aumento rispetto al precedente tasso dello 0,5%.

Questo annuncio ha suscitato reazioni contrastanti tra gli operatori di mercato, poiché ora si stanno facendo congetture riguardo a possibili futuri aggiustamenti nel programma di stimolo economico del Giappone.

Shaun Osborne, capo stratega del forex presso Scotiabank, ha suggerito che la Banca del Giappone (BOJ) potrebbe essere in procinto di apportare alcune modifiche alla sua politica economica, sebbene le speculazioni in passato si siano rivelate errate.

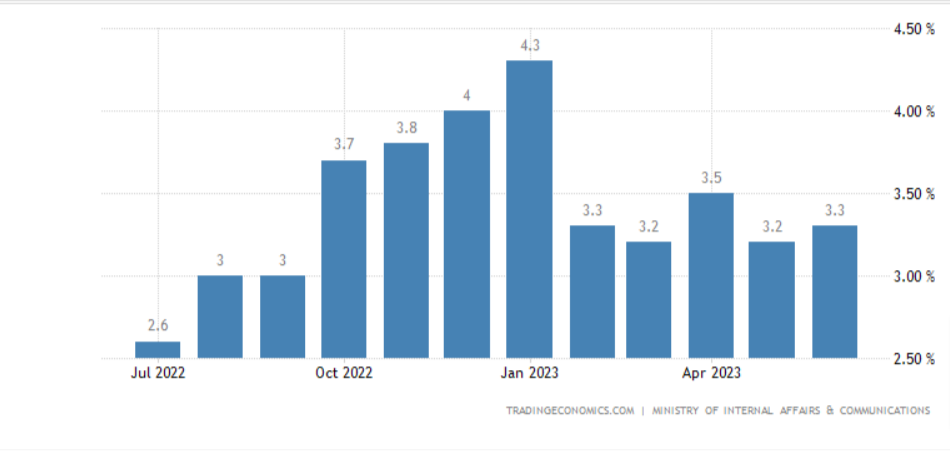

Segnalazioni indicano che la BOJ sta prendendo in considerazione una possibile revisione del controllo della curva dei rendimenti, dato l’attuale aumento dell’inflazione, degli stipendi e la significativa entità degli acquisti di titoli da parte della banca centrale.

Nel dicembre precedente, le decisioni dei policy makers avevano già scosso i mercati finanziari quando annunciarono l’aumento del limite massimo del rendimento dei titoli di stato a 10 anni fino a circa lo 0,5%, il doppio del limite precedente di 0,25%. Questa decisione provocò un netto apprezzamento dello yen e un incremento dei rendimenti dei titoli governativi, avendo conseguenze significative su diversi asset finanziari, come le azioni statunitensi, il dollaro australiano e l’oro.

Poiché gli investitori giapponesi sono i principali detentori stranieri di titoli di stato statunitensi e possiedono una vasta gamma di asset in tutto il mondo, tra cui debiti brasiliani, centrali elettriche europee e pacchetti di prestiti rischiosi negli Stati Uniti, alcuni partecipanti al mercato si preoccupano che l’aumento dei rendimenti interni possa spingerli a ridimensionare i loro investimenti all’estero.

La settimana delle banche centrali

All’inizio di questa settimana, sia la Federal Reserve degli Stati Uniti che la Banca Centrale Europea hanno deciso di aumentare i tassi di interesse di 25 punti base, un movimento ampiamente previsto.

Tuttavia, ci sono differenze nelle prospettive delle due banche centrali. Mentre la Federal Reserve si è mostrata aperta a ulteriori rialzi dei tassi in futuro, il presidente della Banca Centrale Europea, Christine Lagarde, ha indicato la possibilità di una pausa a settembre.

Queste azioni hanno avuto un impatto sul mercato valutario. L’euro si è indebolito dello 0,16% rispetto al dollaro americano, recuperando leggermente dopo una caduta del 1% il giorno precedente. Nella settimana, l’euro è stato in calo del 1,5%, la sua più grande flessione settimanale da metà maggio.

La Federal Reserve si trova di fronte a una sfida delicata: combattere l’inflazione in un contesto di rallentamento dell’economia, pur continuando a registrare una crescita superiore alle aspettative e un solido mercato del lavoro. Il suo presidente, Jerome Powell, ha fornito pochi indizi riguardo alla prossima riunione di settembre, mantenendo un approccio prudente e vigile.