Economia

Per Janet Yellen, i problemi delle banche non sono finiti

Secondo il Ministro del Tesoro statunitense, Janet Yellen, i problemi per le banche statunitensi non sono finiti. Il Ministro parla letteralmente di “consolidamento” del settore bancario, indicando le acquisizioni di banche più piccole da parte di istituti più grandi. Questo tipo di operazioni, però, soprattutto negli Stati Uniti tende a verificarsi quando una di queste banche più piccole si trova prossima al collasso finanziario. Le dichiarazioni di Janet Yellen sono state rese ai microfoni della CNBC e hanno destato una certa dose di preoccupazione tra gli azionisti delle banche americane, che quantomeno si aspettano che il peggio sia ormai passato.

I tassi di interesse in rialzo di questi mesi hanno portato a una serie di fallimenti che non si vedevano, così importanti e ravvicinati, dai tempi della crisi del 2008. Per quanto gli indicatori economici siano molto distanti da quelli di quel tempo, per le banche continua a essere un momento difficile. L’avviso del Ministro Yellen arriva soprattutto in virtù della situazione del settore degli immobili commerciali. Soprattutto il mercato degli uffici, valutato 1.5 triliardi di dollari negli Stati Uniti, si trova in forte difficoltà per la politica monetaria e per la situazione del lavoro da remoto. Questo desta preoccupazione per le banche che hanno una maggior esposizione al settore.

Gli uffici mettono in difficoltà le banche

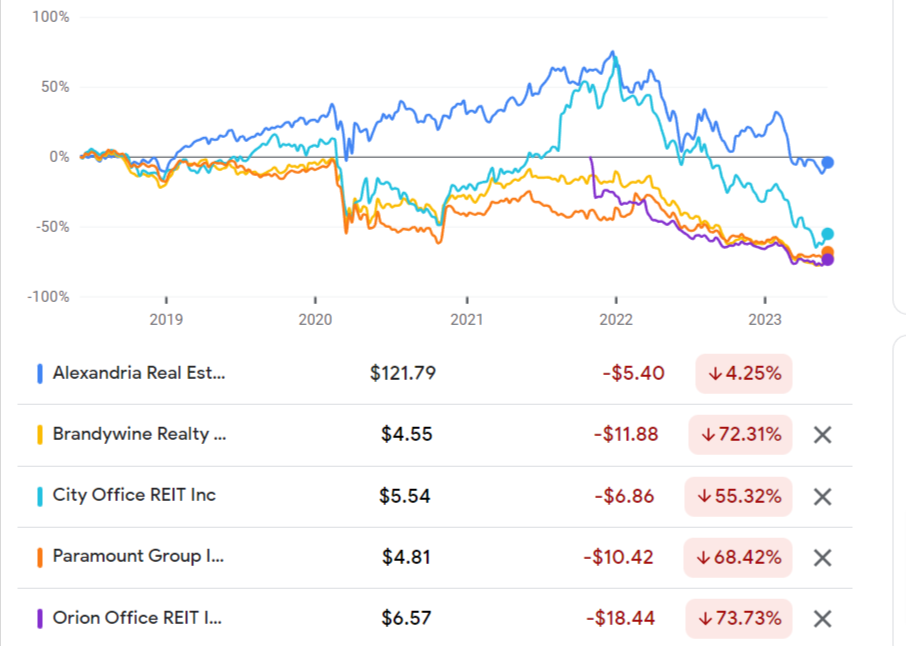

Il mercato degli uffici ha già visto un forte crollo delle quotazioni delle società che se ne occupano. Guardando al grafico dei REITs più conosciuti, le azioni si trovano al di sotto del punto più basso toccato durante il 2020. Alcuni fondi d’investimento hanno addirittura già dovuto dichiarare bancarotta, come nel caso di Brookfield DTLA. La motivazione è la domanda in continuo calo, che però diventa evidente soltanto a distanza di due anni dalla pandemia. Il motivo sarebbe duplice: la nuova cultura del lavoro da remoto e la struttura dei contratti che vengono stipulati tra le aziende e i proprietari degli immobili.

Malgrado la maggior parte delle grandi società abbia richiamato i propri lavoratori in ufficio, i contratti con i lavoratori prevedono solitamente almeno una percentuale di giorni in cui è possibile lavorare da casa. Questo fa sì che, anche a fronte dello stesso numero di dipendenti, un’azienda possa aver bisogno di meno spazio in ufficio. In un primo momento, l’impatto è stato contenuto perché i contratti tra imprese e proprietari degli immobili hanno durata pluriennale nella quasi totalità dei casi. Dunque solo con il tempo, cumulativamente, si è notata la vera entità del calo della domanda. Questo ora pesa sui bilanci delle società che li possiedono, spesso dopo averli acquistati con mutui e prestiti.

L’effetto a cascata sulle banche

Solitamente i grandi uffici statunitensi sono di proprietà di aziende o fondi che gestiscono tante proprietà. Queste grandi aziende prendono in prestito soldi dalle banche e li raccolgono presso gli investitori, per poi acquistare gli uffici da concedere in leasing o in affitto ad altre imprese. Se gli inquilini decidono di non rinnovare i contratti, non soltanto i proprietari degli uffici avranno meno entrate; per le banche che hanno stipulato mutui con queste società, significa rate non incassate e pressione sui profitti. Questo spaventa i correntisti, ed è proprio l’atteggiamento dei correntisti che causa situazioni come quella di Silicon Valley Bank o First Republic Bank.

Nel momento in cui gli investitori temono che la propria banca stia andando incontro a perdite e che potrebbe non essere in grado di onorare i prelievi, corrono a prelevare il loro denaro. Il risultato è una crisi di liquidità, come quella che ha già fatto collassare quattro banche statunitensi in meno di sei mesi. Janet Yellen ritiene che il settore degli immobili commerciali sia sufficientemente grande da poter avere questo tipo di ricaduta sul comparto bancario. Sottolinea anche che gli alti tassi di interesse di oggi, che rendono difficile rifinanziare i mutui, peggiorano la situazione. Detto ciò, invita gli investitori a non spaventarsi di fronte a questa situazione e assicura che la solvibilità delle banche americane è elevata.

News

Giappone, l’esito delle elezioni potrebbe bloccare gli aumenti dei tassi d’interesse

L’esito delle prossime elezioni in Giappone potrebbero scombinare completamente i progetti della BOJ di aumentare i tassi d’interesse.

Riflettori puntati sul Giappone e sui rischi che, dopo le prossime elezioni, possa esserci un governo guidato da una coalizione di minoranza. Un’eventualità che potrebbe comportare non poche complicazioni per la banca centrale, che sta tentando di liberale gradualmente il Paese dagli stimoli monetari che durano da decenni.

Sono diversi i sondaggi mostrano la possibilità che in parlamento la coalizione al potere possa perdere la maggioranza. Un evento che potrebbe costare il posto al premier Shigeru Ishiba o, in alternativa, portare il Partito Liberal Democratico a cercare un altro partner di coalizione per rimanere al potere.

Ma vediamo cosa potrebbe accadere in Giappone e le aspettative degli esperti.

Giappone, il nodo delle elezioni

Il nodo più difficile da sciogliere, in Giappone, è quello delle prossime elezione, il cui esito potrebbe causare incertezza sui mercati: l’attenzione è rivolta, infatti, alla posizione dei partiti di opposizione, che potrebbero diventare dei potenziali partner della coalizione. Molti di questi sono favorevoli al mantenimento dei bassi tassi di interesse.

Naoya Hasegawa, responsabile della strategia obbligazionaria di Okasan Securities, spiega che molti partiti di opposizione e di governo chiedono misure per aumentare i salari, il che potrebbe rendere difficile per la BOJ aumentare i tassi finché non ci sarà maggiore chiarezza sull’andamento dei salari del prossimo anno. Naoya Hasegawa spiega che se la coalizione al governo perde, i mercati inizieranno a mettere in conto la possibilità di una spesa fiscale aggressiva e di un rinvio di ulteriori aumenti dei tassi di interesse.

Gli analisti ritengono che un rinvio dell’aumento dei tassi potrebbe far scendere i tassi di interesse a breve termine. Ma soprattutto rendere, almeno potenzialmente, più difficile per la BOJ attuare senza intoppi i suoi piani per uscire dalla politica accomodante.

Nel momento in cui Ishiba ha deciso di sciogliere il parlamento il 9 ottobre e indire le elezioni anticipate per il 27 ottobre, erano molti gli analisti che si aspettavano che la coalizione al governo potesse ottenere senza problemi la maggioranza. E che il nuovo premier sarebbe riuscito ad avere una maggiore libertà di scelta politica. Una situazione che avrebbe permesso a Ishiba di rispettare la promessa fatta all’interno di un libro pubblicato ad agosto, quando aveva anticipato l’intenzione di revocare le misure di stimolo radicali Abenomics dell’ex premier Shinzo Abe, tra cui figurava la politica ultra-elastica della BOJ.

La politica dei tassi della Banca Centrale del Giappone

La BOJ ha posto fine ai tassi di interesse negativi a marzo e ha aumentato i tassi a breve termine allo 0,25% a luglio, ritenendo che il Giappone stesse compiendo progressi verso il raggiungimento duraturo dell’obiettivo di inflazione del 2%.

Kazuo Ueda, governatore della Banca del Giappone, ha dichiarato di essere pronto ad aumentare ulteriormente i tassi se l’economia si muoverà in linea con le sue proiezioni.

Alcuni sondaggi pubblicati recentemente sui media hanno infranto le speranze che Ishiba consolidasse la sua posizione nel partito al governo dopo le elezioni, e sostenesse l’uscita graduale della banca centrale dai tassi di interesse ultra bassi.

Mentre i sondaggi precedenti prevedevano che il LDP e il suo partner di coalizione Komeito avrebbero mantenuto la maggioranza, un sondaggio condotto nel fine settimana dal quotidiano Asahi ha mostrato che potrebbero avere difficoltà, con il LDP che potrebbe perdere 50 dei 247 seggi attuali.

Una perdita così ingente potrebbe rendere Ishiba vulnerabile agli attacchi dei sostenitori di un allentamento monetario aggressivo, come Sanae Takaichi, che Ishiba ha battuto di misura nella corsa alla leadership del partito.

Se il PLD fosse costretto a corteggiare i partiti di opposizione per restare al potere, ciò aumenterebbe le difficoltà per ulteriori aumenti dei tassi, accrescendo l’incertezza sulla posizione di politica monetaria della nuova amministrazione.

Il più grande partito di opposizione, il Partito Democratico Costituzionale del Giappone, ha chiesto di modificare l’obiettivo di inflazione della BOJ dall’attuale 2% a uno superiore allo zero, una mossa che lascerà margine per aumenti dei tassi anche quando l’inflazione scenderà sotto il 2%.

News

Trump frigge le patatine in un McDonald’s e attacca direttamente Kamala Harris

La campagna elettorale di Donald Trump passa da un McDonald’s, dove l’ex presidente Usa ha fritto le patatine e ha attaccato nuovamente la Harris.

A voler essere maligni, si potrebbe affermare che se Donald Trump non dovesse riuscire a vincere le elezioni presidenziali del 5 novembre avrà un futuro come dipendente di McDonald’s. Mancano grosso modo due settimane alle elezioni presidenziali negli Stati Uniti e, per avvicinarsi agli elettori, Kamala Harris ha visitato due diverse chiese nella giornata domenica, mentre Trump ha fritto e salato le patatine, dove ha nuovamente accusato la vicepresidente di aver mentito, affermando di aver lavorato in precedenza in una catena di fast food.

Donald Trump e Kamala Harris stanno cercando di conquistare dei voti negli stati più competitivi: il primo era in campagna elettorale in Pennsylvania; mentre la seconda faceva appello ai primi elettori in Georgia.

Trump serve patatine fritte in un fast food

In questi ultimi giorni di campagna elettorale Kamala Harris ha sottolineato l’eroismo di quanti hanno risposto all’uragano Helene, che in Florida ha causato morti e distruzione all’inizio di questo mese. Ma non solo: ha tracciato un contrasto tra la sua visione dell’America e la dura retorica dell’attuale clima politico, anche se non ha mai menzionato per nome Donald Trump.

Ai fedeli della New Birth Missionary Baptist Church, a Stonecrest, in Georgia, ha detto che a questo punto, negli Stati Uniti, si vedono alcuni soggetti che cercano di aumentare le divisioni, diffondere odio, seminare paura e causare caos. Alcuni misurano la forza di un leader in base a chi hai sconfitto invece di essere guidati da gentilezza e amore, esortando i fedeli a votare per un futuro più compassionevole.

Nel corso di un’intervista rilasciata con MSNBC, la Harris è stata più diretta, dopo che le sono stati chiesti dei commenti che Trump aveva fatto nel corso di un precedente comizio in Pennsylvania, nel quale era arrivato ad insultarla. La Harris ha affermato che il popolo americano merita molto di meglio.

In un McDonald’s nella periferia di Philadelphia, Trump, invece, si è tolto la giacca, ha indossato un grembiule nero e giallo e ha cucinato delle patatine fritte, cosa che ha detto di aver desiderato fare per tutta la vita.

L’ex presidente ha immerso cestini di patate in olio bollente prima di salarli e distribuirli ad alcuni dei suoi sostenitori attraverso lo sportello drive-through del ristorante, che era stato chiuso al pubblico. Migliaia di persone si sono schierate lungo la strada di fronte al ristorante per guardare.

Trump poi ha affermato che quel lavoro gli piaceva: la sua adorazione per il fast food è stata ampiamente documentata.

Donald Trump ha spiegato che la visita al McDonald’s era intesa in parte come una frecciatina a Harris, che ha affermato di aver lavorato nella catena di fast food durante i suoi anni di college in California. Trump sostiene che Harris non ha mai lavorato lì, ma non ha fornito alcuna prova a sostegno di ciò.

Ian Sams, portavoce di Harris, ha affermato che lo stratagemma è un segno della disperazione del magnate.

Harris festeggia il suo compleanno

Harris, cresciuta secondo gli insegnamenti della chiesa nera e che cantava nel coro della chiesa, ha festeggiato domenica il suo sessantesimo compleanno mentre era in campagna elettorale fuori Atlanta.

Alla domanda sui sondaggi che mostrano una mancanza di entusiasmo per la sua candidatura tra gli uomini di colore che hanno sempre rappresentato un blocco di voto affidabile per i democratici, Harris ribattuto affermando che sta lavorando per guadagnarsi anche i loro voti.

Harris avrà bisogno di risultati positivi nelle città a maggioranza non bianca di Detroit e Atlanta e nei sobborghi circostanti per ripetere le vittorie del presidente Joe Biden del 2020 in Michigan e Georgia.

Durante un evento della sua campagna elettorale a Lancaster, in Pennsylvania, Trump ha fatto gli auguri di compleanno a Harris, suscitando fischi tra il pubblico.

News

Cina, tagliati i tassi di interessi sui prestiti di 25 punti base. Come reagiscono i mercati

In Cina, come ampiamente annunciato, sono stati tagliati i tassi sui prestiti di 25 punti base. Vediamo come reagiscono i mercati.

Come ampiamente previsto e annunciato, la Cina ha deciso di tagliare i tassi di interesse sui prestiti. La decisione segue alcune riduzioni effettuate nel corso del mese di settembre nell’ambito di un pacchetto di misure di stimolo per rilanciare l’economia.

Abbassato di 25 punti base il tasso primario sui prestiti a un anno (LPR), che è passato dal 3,35% al 3,10%, mentre l’LPR a cinque anni è sceso dal 3,85% al 3,6%. L’ultimo taglio dei tassi sui prestiti è avvenuto nel corso del mese di luglio 2024.

Pan Gongsheng, governatore della Banca Popolare Cinese, nel corso di un forum finanziario che si è tenuto la scorsa settimana aveva anticipato che i tassi sui prestiti sarebbero scesi di 20-25 punti il 21 ottobre 2024. Promessa confermata proprio oggi.

Cina, proseguono le misure di stimolo all’economia

In Cina proseguono le misure atte a sostenere l’economia. La Banca Popolare Cinese, lo scorso 24 settembre 2024, ha annunciato dei tagli al coefficiente di riserva obbligatoria delle banche di 50 punti base e al tasso di riferimento sui pronti contro termine a sette giorni di 20 punti base. In questo modo è stato dato il via libera allo stimolo più aggressivo dai tempi della pandemia, costituito da delle misure per sostenere il settore immobiliare in difficoltà e per rilanciare i consumi.

A settembre, inoltre, è stato ridotto di 30 punti base il tasso sui prestiti a medio termine. Ricordiamo che in Cina la maggior parte dei prestiti nuovi ed in essere si basano sul tasso LPR ad un anno, mentre il tasso a cinque anni impatta direttamente sul prezzo dei mutui.

A partire dalle misure del 24 settembre, l’indice CSI300 ha battuto i record per i movimenti giornalieri ed è salito di oltre il 14% in totale. Lo yuan è sceso dell’1% rispetto al dollaro in quel periodo.

Tuttavia, nelle ultime sedute le azioni hanno oscillato, poiché l’entusiasmo iniziale ha lasciato spazio alle preoccupazioni circa l’entità sufficiente del sostegno politico per rilanciare la crescita.

I dati di venerdì hanno mostrato che la crescita economica della Cina è stata leggermente migliore del previsto nel terzo trimestre, sebbene gli investimenti immobiliari siano scesi di oltre il 10% nei primi nove mesi dell’anno. Le vendite al dettaglio e la produzione industriale sono aumentate a settembre.

In una conferenza stampa tenutasi venerdì, i funzionari hanno espresso fiducia che l’economia possa raggiungere l’obiettivo di crescita annuale fissato dal governo, pari a circa il 5%, e hanno segnalato un ulteriore taglio al coefficiente di riserva delle banche entro la fine dell’anno.

Chris Weston, responsabile della ricerca presso il broker online australiano Pepperstone, in una nota ha spiegato che quanto influirà un ulteriore allentamento sui mercati azionari di Cina e Hong Kong e sul CNH è oggetto di dibattito, poiché i partecipanti al mercato potrebbero avvertire un senso di stanchezza nei confronti dell’allentamento delle politiche.

Come si muovono i mercati azionari in Asia

La azioni asiatiche, quest’oggi, sono entrate e uscite dal territorio positivo, sotto la pressione della debolezza delle azioni di Hong Kong. Il Bitcoin ha raggiunto il picco degli ultimi tre mesi, mentre le operazioni di Trump continuavano ad aumentare.

L’oro ha raggiunto un altro massimo storico, poiché l’incertezza globale sul conflitto in Medio Oriente e le elezioni presidenziali statunitensi estremamente serrate hanno aumentato l’attrattiva dei lingotti.

L’ottimismo in merito alla serie di misure di stimolo economico annunciate da Pechino a fine settembre si è trasformato in cautela negli ultimi giorni, poiché gli investitori attendono ulteriori dettagli su un maggiore sostegno fiscale da parte dei decisori politici.

Indice blue-chip cinese oscilla tra perdite e guadagni nelle prime contrattazioni, prima di virare decisamente verso l’alto nel pomeriggio asiatico, aiutato da un aumento delle aziende tecnologiche. Il benchmark era più alto dello 0,4%, mentre lo Shanghai Composite Index ha guadagnato lo 0,31%.

L’indice della Borsa di Pechino 50 è balzato del 14%, raggiungendo un livello record, dopo che domenica la borsa ha dichiarato che avrebbe aiutato le piccole e medie imprese tecnologiche con formazione e accesso ai finanziamenti, in modo che potessero quotarsi.

News

Economia mondiale: per Bloomberg chiuderà al +3%. IMF lancia allarme geopolitico per Cina

Economia mondiale: ecco cosa sta succedendo. Parlano Bloomberg e IMF.

Tra gli allarmi del Fondo Monetario Internazionale e le analisi offerte da Bloomberg c’è tanta carne al fuoco per quanto riguarda le aspettative per l’andamento economico globale del 2024 e anche per il 2025. Con l’inflazione che sta rallentando tanto in Europa quando negli USA – e con la crescita che sembrerebbe essere comunque molto al di sopra dei livelli attesi dai più pessimisti, le principali preoccupazioni hanno oggi un nome – il debito globale guidato da Cina e USA – e un cognome, ovvero la crescita delle tensioni geopolitiche. Non solo in Medio Oriente, ma anche nello Stretto di Taiwan.

Sarà un 2024 in rallentamento rispetto al 2023 per quanto riguarda l’andamento dell’economia globale. Se l’anno precedente si era chiuso al +3,3%, per quest’anno dovremo accontentarci di un +3,0%, almeno secondo le analisi di Bloomberg. Ma le preoccupazioni, soprattutto per chi investe sui mercati risk on, ci sono e andranno valutate.

Domanda: un problema di Europa e Cina

Sarà una questione che dovrà essere confermata dalle trimestrali in arrivo nelle prossime settimane negli USA (principalmente), ma l’idea che prevale oggi tra gli analisti è che si stiano creando due situazioni molto diverse dai due lati dell’Atlantico. E anche tra i due blocchi economici principali. Sofferenza per l’Europa, che dipende anche in parte importante dall’andamento della Cina. Rallentamento per la domanda interna anche in Cina – che è il motore principale per gli stimoli già annunciati dal Partito Comunista Cinese e che probabilmente verranno anche aumentati a stretto giro.

Negli USA però i dati delle vendite retail confermano un’economia ancora in buono stato di salute e che non è stata atterrata da una stagione di tassi particolarmente alti. Una situazione a due velocità che però dovrebbe comunque risultare in un 2024 di crescita economica su scala globale, guidata però da un lato dagli USA, che dovrebbero confermare con i prossimi dati sul PIL un andamento vicino al +3,0% e dalla Cina, che pur lontana dagli obiettivi che aveva fissato il partito, potrà chiudere ben al di sopra del 4,5%.

Georgieva su Cina e resto del mondo

È stata una Kirstalina Georgieva carica quella che è apparsa su Forbes India. La leader del Fondo Monetario Internazionale ha rivelato quello che è una sorta di segreto di Pulcinella nel mondo dell’analisi economica. La Cina non potrà più contare sulla crescita degli export per la sua crescita.

Una situazione che deriva da un duplice ordini di motivi: la prima è una domanda comunque in rallentamento anche a scala globale. La seconda è la crescente possibilità che il quadro dei dazi a livello internazionale peggiori, anche per gli esiti elettorali che potrebbero venire fuori dalle elezioni del 5 novembre negli USA.

Donald Trump ha promesso una politica di dazi elevati soprattutto nei confronti della Cina, che arriverebbe comunque al termine di una presidenza Biden certamente non accomodante verso il gigante asiatico. Di possibilità di invertire il trend, in questo senso, sembrerebbero essercene poche, soprattutto alla luce delle crescenti tensioni anche intorno a Taiwan.

Dalle elezioni difficilmente arriverà sollievo: il 5 novembre sarà un appuntamento molto meno importante per cambiare il quadro geo-economico di quanto si potrebbe pensare.

News

Fitch rivede le previsioni dell’Italia da stabili a positive. Il rating è confermato a BBB

Fitch mette mano alle previsioni dell’Italia, che passano da stabili a positivi. Il rating del paese è BBB.

Fitch ha rivisto le previsioni sull’Italia portandole da stabili a positive. A determinare il cambio di passo dell’agenzia di rating sono i miglioramenti registrati nelle performance fiscali della terza economia della zona euro. E, soprattutto, l’impegno profuso nei confronti delle normative di bilancio dell’Unione europea.

Il miglioramento delle prospettive da parte di Fitch, può essere visto come un rafforzamento del governo attualmente in carica, guidato da Giorgia Meloni. E arriva in un momento in cui l’Italia è riuscita a raggiungere un accordo con la Commissione Europea relativamente ad un aggiustamento del bilancio settennale.

Ma entriamo nel dettaglio e vediamo cosa comporta il cambio di passo effettuato da Fitch.

Fitch, le previsioni sull’Italia sono positive

Il giudizio di Fitch sull’Italia è sostanzialmente positivo. Secondo l’agenzia di rating la credibilità fiscale dell’Italia è aumentata e per il bilancio 2025 mette in evidenza l’impegno del governo nei confronti delle norme fiscali dell’Unione europea. Fitch ha quindi confermato il rating dell’Italia a BBB.

Ricordiamo che nel corso del mese di giugno 2024 la Commissione europea aveva sottoposto l’Italia e altri sei paesi ad una procedura disciplinare a causa del deficit di bilancio. Nel corso del 2023 quello dell’Italia è stato pari al 7,2% del prodotto interno lordo, il più alto della zona euro estesa a 20 nazioni.

A settembre, però, l’Italia ha rivisto al ribasso i suoi obiettivi per il deficit del 2024 e del 2025, che sono stati portati rispettivamente al 3,8% e al 3,3% del Pil. E si prevede che il deficit possa scendere al di sotto del limite del 3% stabilito nel 2026 dall’Unione europea.

Giancarlo Giorgetti, Ministro dell’Economia, in una nota diffusa subito dopo l’annuncio di Fitch, ha affermato che i giudizi delle agenzie di rating sono il frutto dell’azione responsabile di questo Governo e sottolineano la credibilità dell’Italia.

Ad ogni modo, benché l’Esecutivo si sia impegnato a ridurre il deficit del bilancio annuale, il debito italiano è destinato a salire dal 134,8% del prodotto interno lordo nel 2023 al 137,8% nel 2026. Dal 2027 in poi dovrebbe iniziare a scendere.

A determinare questi aumenti, stando a quanto ha anticipato il Tesoro, sono i costi sostenuti per la ristrutturazione delle abitazioni adottati mentre era in corso la pandemia, tra i quali il più utilizzato è stato il Superbonus.

Per gli investitori che detengono dei Titoli di Stato italiani con rating elevati rispetto a quelli tedeschi, nel corso della giornata di venerdì 18 ottobre 2024 il premio si è ridotto a 116 punti base, raggiungendo il livello più basso dalla fine del 2021.

Gli analisti, ad inizio di questa settimana, avevano affermato che eventuali notizie positive provenienti dalle agenzie di rating, in merito ad un’eventuale revisione dell’Italia, avrebbero potuto determinare degli ulteriori restringimenti dello spread sui rendimenti rispetto alla Germania.

Le motivazioni del cambio di passo di Fitch

La revisione delle prospettive – ha spiegato Fitch – è motivata da una serie di segnali che mettono in evidenza una crescita dell’Italia potenzialmente più forte, inserita in un contesto politico più stabile.

L’economia italiana è cresciuta dello 0,7% nel 2023 e la maggior parte degli analisti prevede un tasso di crescita altrettanto modesto quest’anno, leggermente al di sotto dell’obiettivo ufficiale dell’1% fissato dal governo.

La premier Giorgia Meloni, in carica da due anni, mantiene alti indici di approvazione e i sondaggi d’opinione mostrano che il suo partito di destra, Fratelli d’Italia, è ampiamente il più popolare in Italia, con un sostegno popolare di quasi il 30%, in aumento rispetto al 26% ottenuto alle elezioni del 2022.

Nelle prossime settimane l’Italia dovrà sottoporsi ad ulteriori revisioni del rating creditizio da parte di Moody’s, DBRS e Scope Ratings.

-

Guida2 settimane ago

Migliori 10 Piattaforme Trading Online

-

Guide Azioni1 settimana ago

Comprare azioni ENI

-

Guide Azioni6 giorni ago

Migliori azioni da comprare

-

Guide Azioni2 giorni ago

Comprare azioni ENEL

-

Guide Azioni8 mesi ago

Azioni cybersecurity

-

Guide Broker1 settimana ago

FP Markets

-

Guida1 settimana ago

Trading Online: Cos’è e come iniziare da Zero [2024]