News

Green economy: investitori ambientalisti aspettano elezioni di Parigi e Washington

Il destino degli investimenti green in Europa è passato e passerà anche oggi dalle urne. Dopo la vittoria del laburisti nel Regno Unito, che sul tema sembrerebbero avere un programma piuttosto audace, gli occhi degli investitori in ESG e dintorni saranno oggi puntati verso Parigi, dove il Rassemblement National, quello che era il vecchio Fronte Nazionale di Le Pen, promette invece un approccio certamente più modesto e misurato alla questione in caso di vittoria.

La questione è importante al punto tale da aver occupato le prime pagine di tutti o quasi i giornali che si occupano di finanza e di economia. Il contesto generale è d’altronde già incerto: il 2024 verrà ricordato come l’anno della chiusura di diversi fondi e veicoli di investimento a tema ESG e anche tra i grandi gestori come BlackRock il tema sembrerebbe essere molto meno cool di qualche mese fa. Per i più cinici è il segnale anche della possibilità, già parzialmente scontata dai mercati, che sarà Donald Trump a occupare di nuovo lo scranno più alto della politica USA, per un altro politico dall’approccio tiepido, per non dire freddo, alla questione.

Parigi, Washington e Londra: passa da qui il futuro del green nel mondo

Che gli investimenti ESG siano in larga parte una questione politica non è esattamente una sorpresa. Nonostante la popolarità di certi veicoli e di certi investimenti sia arrivata anche dal gestore di fondi con a capo Larry Fink – e dunque a cascata da tutti gli altri – la spinta dei parlamenti e dei governi è sempre stata considerata – correttamente – decisiva. Gli ultimi risultati elettorali di una certa rilevanza globale mandano però segnali incerti.

Se è vero che a Londra è uscito vincitore un partito laburista particolarmente attento alla questione, è altrettanto vero che a Parigi si è su posizioni potenzialmente speculari.

Nel manifesto elettorale di Starmer clima, energie rinnovabili e più in generale tutto il mondo ESG è al centro e sembrerebbe indicare la volontà di tornare ai vecchi fasti in termini di decarbonizzazione, sulla quale comunque il Regno Unito è in relativo vantaggio rispetto a molte delle principali economie sviluppate.

Una sorta di inversione a U anche rispetto ai più recenti (e ultimi) provvedimenti del governo guidato allora da Rishi Sunak, tra rinvii dello stop alle auto con motore a combustione e le contestate operazioni petrolifere nel Mare del Nord.

La partita a Londra sembrerebbe essere dunque ormai chiusa, con una spinta che potrebbe favorire tutte le società del comparto green in una delle piazze più importanti del mondo.

Parigi contro

Domenica 7 giugno si voterà per il secondo turno delle elezioni nazionali in Francia, con lo schieramento di Le Pen, RN, che invece approccia la questione in modo diametralmente opposto, capitalizzando lo scontento per politiche green e di riduzione delle emissioni che non sempre, in Europa, hanno incontrato il favore dell’elettorato e che evidentemente da una parte rilevante della popolazione vengono ritenute eccessive. Sarà dunque un voto importante anche per chi guarda a questo settore dal punto di vista degli investimenti.

Passi indietro? Passi avanti? Difficile da valutare non solo prima del voto, ma anche dopo, con il sentiment generale che sembrerebbe essere comunque in peggioramento a livello globale, soprattutto in quelle economie che fino ad oggi avevano provato a fare di più in questo senso. Sarà uno dei temi più interessanti in contesto finanziario, con gli ultimi risultati elettorali – e con quelli di novembre negli USA – che potranno chiarire il trend per gli investimenti nella green economy dei prossimi anni.

News

La carenza di zucchero blocca la produzione di Coca Cola e PepsiCo in Cisgiordania

Coca Cola e PepsiCo lamentano carenza di zucchero e lattine in Cisgiordania a causa di un blocco nella catena di approvvigionamenti.

In Cisgiordania c’è carenza di zucchero e di lattine, che sono rimasti bloccati presso un valico di frontiera in Giordania. A lamentarsi della carenze sono gli imbottigliatori di PepsiCo e Coca Cola, che hanno due stabilimenti di bibite nei territori palestinesi occupati.

La catena di approvvigionamento in Medio Oriente si è fatta sempre più complicata a seguito dell’esplosione del conflitto. Soprattutto a seguito della chiusura di un importante valico commerciale sul ponte di Allenby, che è in gran parte chiuso da inizio settembre. A determinare lo stop è stato un uomo armato giordano che ha sparato ed ucciso tre civili israeliani. E adesso inizia a sentirsi la carenza di zucchero.

Ma entriamo nel dettaglio e cerchiamo di capire cosa stia accadendo.

Manca lo zucchero per PepsiCo e Coca Cola

Hatim Omari – direttore di uno stabilimento che imbottiglia Pepsi, 7UP e Mirinda per la vendita nei territori palestinesi e nei paesi limitrofi – spiega che le bottiglie e lo zucchero venivano sempre trasportati dalla Giordania fino alla Cisgiordania attraverso il ponte che è stato chiuso. Da questo valico i rifornimenti erano sempre puntuali. La PerpsiCo ha uno stabilimento a Jericho, che in questo momento ha esaurito i materiali per le sue bevande analcoliche in lattina. Al momento non è in grado di ricevere delle nuove spedizioni di zucchero o lattine. Lo zucchero proveniva dall’Arabia Saudita.

Nella stessa situazione spiega di trovarsi Imad Hindi – direttore generale della National Beverage Company, un imbottigliatore di Coca Cola con sede a Ramallah – che oltre a lamentare la mancanza di zucchero e lattine, afferma di essere a corto di alcuni gusti di bibite analcoliche.

In un messaggio su WhatsApp, Hindi ha spiegato che se la situazione dovesse continuare in questo modo, la maggior parte degli operatori del settore privato arriveranno ben presto ad un punto morto, nel quale non saranno più in grado di lavorare.

Sia la Coca Cola che PepsiCo non hanno rilasciato dei commenti. Ad ogni modo è importante sottolineare che i due imbottigliatori fanno capo ad aziende separate, ma spesso e volentieri le società statunitensi si appoggiano su imprese locali delle quali detengono delle quote azionarie.

I problemi di approvvigionamento in Medio Oriente

La mancanza di zucchero e di bottiglie è solo uno degli ultimi problemi che hanno determinato le interruzioni della catena di fornitura a causa del conflitto in Medio Oriente. Gli attacchi degli Houthi alle navi cargo nel Mar Rosso hanno spinto alcune aziende di consumo globali a dirottare le loro merci dall’Asia per navigare intorno all’Africa.

Paul Musgrave, professore associato di governo alla Georgetown University in Qatar, ha spiegato che da Beirut all’Iran a Gaza, è davvero difficile gestire un’attività normale e nessuno ne è immune. Per lavorare le aziende hanno bisogno di zucchero, di lattine, di persone e di elettricità: tutto questo sta subendo un interruzione.

Secondo Hindi, direttore dell’imbottigliatore di Coca Cola in Cisgiordania, i costi per fare affari nei territori palestinesi sono circa cinque volte superiori rispetto ai paesi limitrofi.

Presso il franchising di imbottigliamento PepsiCo, che in precedenza produceva 60 milioni di litri di bevande all’anno, la produzione è scesa di circa il 35%. Senza lattine, continua a usare bottiglie di plastica, ma ha detto che i margini sulle bevande in bottiglia di plastica sono più bassi.

L’elevata disoccupazione nella densamente popolata Cisgiordania, dove la PepsiCo è la cola dominante compromette la possibilità delle famiglie locali di acquistare le bevande. Ora lo stabilimento lavora un turno al giorno per i suoi 200 dipendenti, anziché tre in precedenza, ha aggiunto Omari.

Oltre alla carenza di forniture, i boicottaggi dei marchi statunitensi come la Coca Cola e Pepsi hanno danneggiato le vendite delle aziende nei paesi a maggioranza musulmana, dove alcuni consumatori evitano le bevande analcoliche.

Ramon Laguarta, CEO di PepsiCo, nei giorni scorsi ha spiegato, in una call con gli investitori, che le tensioni geopolitiche hanno influenzato l’attività dell’azienda in Medio Oriente. Secondo Laguarta non cambierà nei prossimi mesi.

Il 23 ottobre la Coca Cola pubblicherà i suoi risultati finanziari per il terzo trimestre del 2024.

News

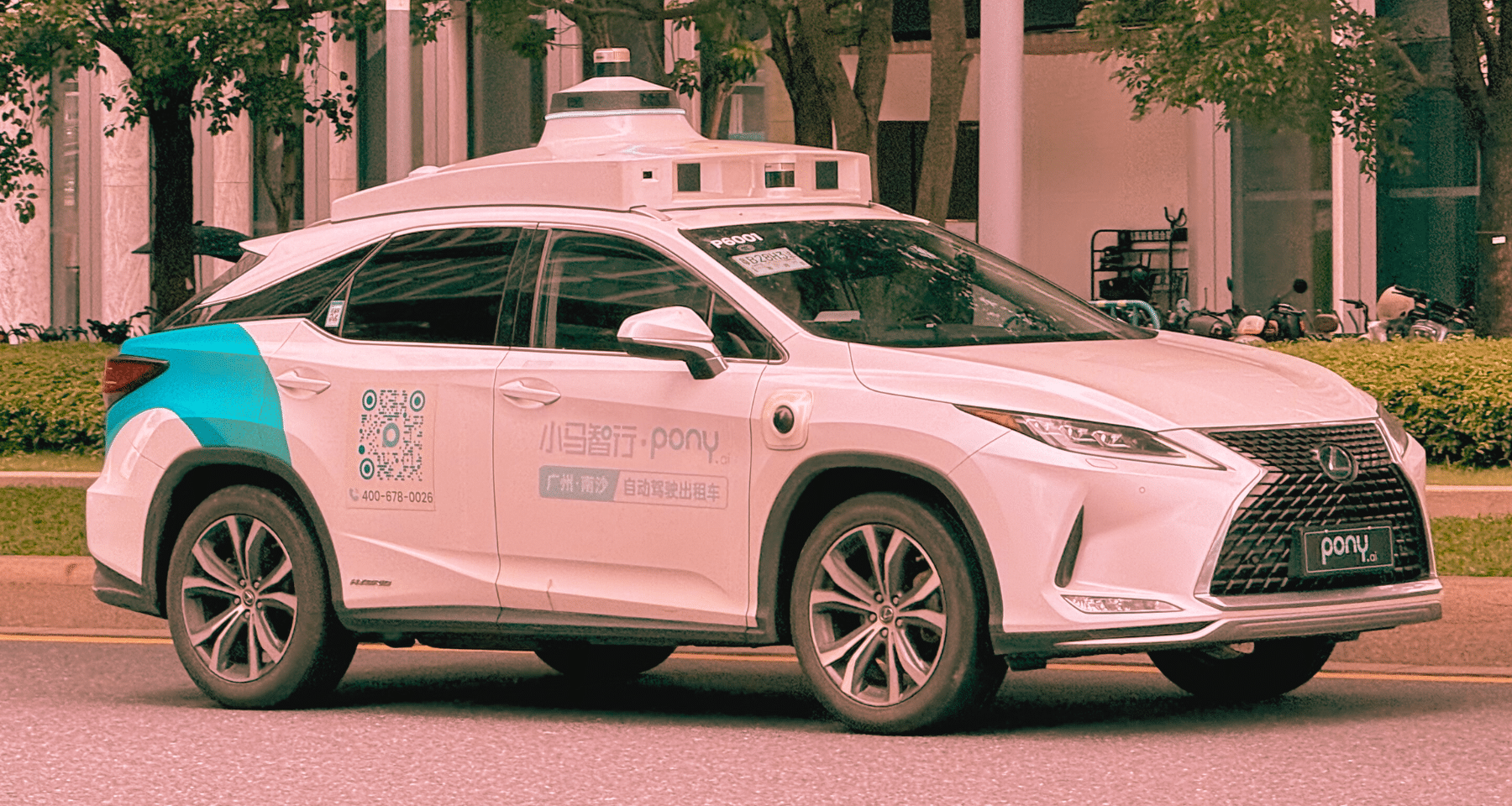

Pony AI: IPO negli USA. Per la quotazione al NASDAQ si muovono 6 tra banche d’affari e broker

Pony AI sceglie il NASDAQ per la sua IPO. Ecco perché sarà importante.

Pony AI, società cinese di veicoli di servizio a guida autonoma, ha annunciato la IPO negli Stati Uniti. L’annuncio arriva nel momento forse di massimo interesse per questo specifico comparto, dopo la presentazione da parte di Tesla di veicoli che almeno a grandi linee hanno le medesime funzionalità. E riparte una stagione molto interessante di IPO negli Stati Uniti, che aveva vissuto un lungo iato in concomitanza del picco della politica monetaria restrittiva. Con le attese di tagli forti e decisi da qui a fine 2025, il momento per le IPO sembrerebbe essere finalmente tornato a essere quello giusto.

PONY AI si quoterà presso il NASDAQ e vedrà il suo titolo scambiato sotto il ticker $PONY. A curare la fase di prima offerta saranno Bank of America, insieme a Goldman Sachs, Deutsche Bank, Huatai e Tiger Brokers, che faranno da underwriter dell’offerta iniziale. Continua inoltre il trend di società cinesi che cercano quotazione fuori dai mercati nazionali, nonostante il tentativo di Pechino di limitare questo specifico modus operandi per le aziende che cercano di raccogliere capitali con la quotazione in borsa.

Chi è Pony AI e cosa aspettarsi dalla quotazione

Pony AI è una società cinese che vende veicoli a guida autonoma di servizio – ovvero taxi e anche autotrasporti pesanti – che si definisce leader mondiale per queste tecnologie e che cercherà di raccogliere capitali presso il mercato USA, proprio nel massimo momento di interesse per queste tecnologie.

A fare da contraltare ci saranno le preoccupazioni per i veicoli made in China, sui quali in Europa sono appena aumentati i dazi e sui quali probabilmente arriveranno altre strette negli USA a prescindere da chi uscirà vincitore dalle elezioni del 5 novembre. Il rischio, per chi si espone su Pony AI, è quello di rimanere almeno in parte intrappolato in una guerra commerciale che sembrerebbe essere in fase ascendente per i prossimi anni.

Non è chiaro ancora quanto punti a raccogliere dalla quotazione Pony AI, con i dettagli che dovrebbero diventare più chiari nel corso dei prossimi giorni.

News

BP a caccia di compratori per l’eolico: disimpegno green del gruppo. Saltati obiettivi 2030

Per BP caccia ai compratori per una parte di business eolico. Il gruppo ha già abbandonato gli obiettivi 2030.

Secondo uno scoop pubblicato da Yahoo Finance, il gigante del petrolio e del settore energetico BP, starebbe cercando di vendere una quota di minoranza del suo business eolico. Lo scoop cita fonti informate dei fatti, che confermerebbero lo sforzo del CEO Murray Auchincloss al fine di ridurre l’esposizione del gruppo verso le fonti di energia rinnovabili. Una scelta che sarebbe dettata dalle crescenti pressioni da parte degli azionisti al fine di ridurre la parte di business dedicata alle rinnovabili, che per ora avrebbero prodotto ritorni modesti per l’azienda e che per il futuro non prevedono grande crescita dei profitti collegati a questo tipo di attività.

Il gruppo ha già annunciato l’abbandono del piano per la riduzione di produzione del petrolio per il 2030, confermando così di essere tornato sui suoi passi, seguendo quello che è un disimpegno da questo tipo di investimenti che colpisce sia l’Europa, sia il resto del mondo. Obiettivi che si riducono e si ridimensionano in tutti i comparti che più entusiasticamente avevano abbracciato la transizione green, una transizione che si sta rivelando per molti dei gruppi in prima linea come piuttosto costosa.

A trattare la cessione Bank of America

Sempre secondo le indiscrezioni che sono state pubblicate da Yahoo Finance, a occuparsi del tentativo di vendità sarà Bank of America, che starebbe sondando potenziali acquirenti. Il disimpegno in forma di cessione non dovrebbe però compromettere i prossimi investimenti nel settore del solare, dei bio-carburanti e anche dell’idrogeno – che hanno visto il gruppo in prima fila a partire da inizio 2024.

I piani però potrebbero essere diversi – a partire dal disimpegno graduale (e comunque parziale) dall’estrazione di petrolio. Il calo non ci sarà, per una BP che punterà ancora sulle fonti fossili anche oltre il 2030 e su livelli almeno pari a quelli attuali – con buona pace per i piani green.

News

Blackstone batte le aspettative di Wall Street e registra 41 mld $ di afflussi

Blackstone straccia le aspettative di Wall street e chiude il terzo trimestre 2024 con degli afflussi record, beneficiando del cambio di passo della Fed.

Battute le stime degli analisti e le aspettative di Wall Street: Blackstone ha centrato in pieno i principali indicatori trimestrali. Gli asset gestiti da una delle più importanti società di investimenti alternativi hanno raggiunto quota 1,1 trilioni di dollari. Ma soprattutto il valore dei suoi fondi è in aumento.

Nel terzo trimestre Blackstone ha registrato qualcosa come 41 miliardi di dollari di afflussi. Ha, invece, impiegato 54 miliardi di capitale, uno dei livelli più alti che sono stati registrati nel corso degli ultimi due anni. La società è riuscita a beneficiare del contesto di ripresa delle attività di conclusione di accordi dopo che la Fed ha tagliato i tassi e le prospettive economiche sono rimaste sostanzialmente rosee.

Blackstone, il problema degli alti tassi di interesse

Nel corso degli ultimi trimestri, uno dei problemi che affliggeva Blackstone erano i tassi d’interesse troppo alti. La Federal Reserve ha avviato un ciclo di allentamento, alleggerendo, in questo modo, la società di un vero e proprio peso.

I fondi di private equity della società hanno registrato un apprezzamento del 6,2% nel trimestre e i fondi infrastrutturali del 5,5%, contribuendo al più alto apprezzamento dei fondi di Blackstone in tre anni.

Steve Schwarzman, amministratore delegato di Blackstone, ha salutato i risultati come un’accelerazione su vasta scala in tutta l’attività della società.

Gli utili distribuibili di Blackstone, che rappresentano denaro contante che può essere utilizzato per pagare dividendi, hanno totalizzato 1,3 miliardi di dollari nel terzo trimestre, in aumento del 6% rispetto all’anno precedente. Ciò si è tradotto in utili distribuibili per azione pari a 1,01 dollari, superando la stima media degli analisti di 0,92 dollari.

Tra i principali accordi di Blackstone nel trimestre c’è stata un’acquisizione da 16 miliardi di dollari dell’australiana AirTrunk, che ha rafforzato la presa del fondo nel mercato dei data center a supporto dei servizi cloud e dell’intelligenza artificiale.

News

La Bce taglia i tassi d’interesse di 25 punti base, confermando le attese del mercato

Confermando le aspettative di larga parte del mercato la Bce ha tagliato i tassi d’interesse di 25 punti base. La terza volta di quest’anno.

Come largamente atteso dai mercati e dagli analisti oggi la Bce ha tagliato i tassi d’interesse per la terza volta nel 2024. La decisione è stata presa perché l’inflazione, nella zona euro, risulta essere sotto controllo. Le prospettive dell’economia, allo stesso tempo, stanno peggiorando, almeno a livello generale.

Questo è, da tredici anni a questa parte, il primo taglio consecutivo. E segna un cambiamento degli orizzonti della Bce, che non punta più unicamente all’inflazione ma inizia anche a proteggere la crescita economica, che nel corso degli ultimi anni è risultata essere inferiore rispetto a quella degli Stati Uniti.

Ma entriamo un po’ nel dettaglio e cerchiamo di comprendere quali siano state le motivazioni della Bce.

La Bce taglia i tassi d’interesse per la terza volta

Per la terza volta da quest’anno, la Bce ha deciso di tagliare i tassi d’interesse di 25 punti base. Il tasso sui depositi scende al 3,25%, il tasso sulle operazioni di rifinanziamento principali al 3,40% e quello sui prestiti marginali al 3,65%.

Christine Lagarde, presidente della Bce, ritiene che il processo di disinflazione sia sulla buona strada. Tutte le informazioni che la Banca Centrale Europea ha ricevuto nelle ultime cinque settimane si muovono nella stessa direzione: verso il basso. Le affermazioni della Lagarde sono arrivate nel corso di una conferenza stampa nella quale si sono sottolineate le recenti sorprese al ribasso dell’attività economica. Con ogni probabilità questi dati potrebbero aver giocato un ruolo importante nella decisione della Bce di tagliare nuovamente i tassi d’interesse.

Ad una domanda sulle prospettive di tariffe più elevate sui prodotti europei nel caso in cui Donald Trump dovesse vincere le elezioni negli Stati Uniti, la Lagarde ha risposto che eventuali ostacoli al commercio rappresenterebbero un aspetto negativo per l’Europa. Il numero uno della Bce ha poi aggiunto che qualsiasi restrizione, incertezza, ostacolo al commercio è importante per un’economia come quella europea, che è molto aperta. Ad ogni modo la Banca Centrale Europea è anche molto attenta alle possibili oscillazioni del prezzo del petrolio legate al conflitto in Medio Oriente. Ad ogni modo, per il momento, la Bce non vede una recessione.

Come molti osservatori si aspettavano, la Bce non ha fornito alcuna indicazione sulle mosse future, limitandosi a ripetere il suo mantra secondo cui le decisioni saranno prese riunione per riunione sulla base dei dati in arrivo.

I dati sull’inflazione e la crescita

In un certo senso la Bce può affermare di aver sostanzialmente domato l’inflazione. I prezzi sono cresciuti solo dell’1,7% il mese scorso, scendendo al di sotto dell’obiettivo del 2% della banca per la prima volta in tre anni. Mentre l’inflazione potrebbe superare il 2% entro la fine di quest’anno, si prevede che si aggirerà attorno a quel livello per il prossimo futuro.

Gli aumenti salariali – secondo la Bce – continuano a sostenere l’inflazione interna, ovvero la crescita del prezzo dei servizi e dei beni che non dipendono molto dalle importazioni, ma anche questa è in calo.

Christine Lagarde ha spiegato che l’inflazione interna rimane alta, poiché i salari continuano a crescere a un ritmo elevato. Allo stesso tempo, le pressioni sui costi del lavoro sono destinate a continuare ad allentarsi gradualmente, con i profitti che tamponano parzialmente il loro impatto sull’inflazione.

Ma l’economia ha dovuto pagare un prezzo elevato per tutto questo.

Gli alti tassi di interesse hanno indebolito gli investimenti e la crescita economica, che è stata debole per quasi due anni. I dati più recenti, compresi quelli sulla produzione industriale e sui prestiti bancari, indicano che nei prossimi mesi la situazione sarà più o meno la stessa.

Anche un mercato del lavoro resiliente sta iniziando a mostrare qualche crepa, con il tasso di posti vacanti (ovvero la percentuale di posti di lavoro vacanti rispetto al totale) in calo rispetto ai massimi storici.

-

Guida1 settimana ago

Migliori 10 Piattaforme Trading Online

-

Guide Azioni4 giorni ago

Comprare azioni ENI

-

Guide Azioni2 giorni ago

Migliori azioni da comprare

-

Guide Azioni8 mesi ago

Azioni cybersecurity

-

Guide Azioni4 giorni ago

Comprare azioni ENEL

-

Guida5 giorni ago

Trading Online: Cos’è e come iniziare da Zero [2024]

-

Guide Broker4 giorni ago

FP Markets