Azioni News

Microsoft-Activision, il 25 aprile la decisione europea

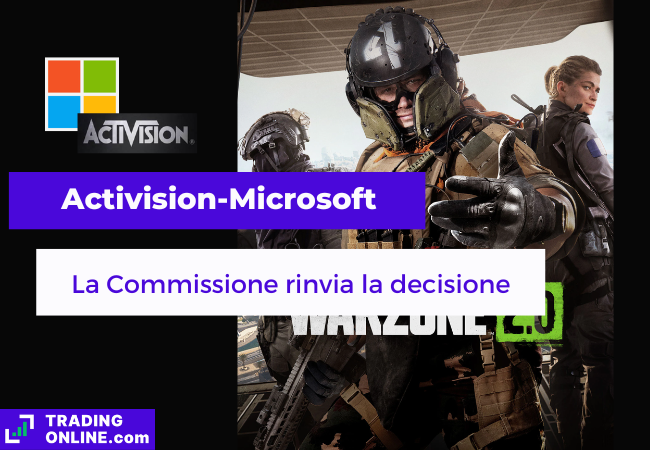

La Commissione Europea ha deciso di rimandare al 25 aprile la sua decisione finale sull’acquisizione di Activision da parte di Microsoft. L’accordo è fortemente osteggiato da Sony, che sta combattendo una dura battaglia legale temendo di perdere il pubblico affezionato a Call of Duty nel caso in cui l’acquisizione diventasse realtà.

Microsoft sta combattendo tanto negli Stati Uniti quanto in Europa, in quanto le autorità antitrust temono che l’acquisizione possa portare a una posizione troppo dominante della società fondata da Bill Gates nel mondo delle piattaforme videoludiche. La trama si è fatta sempre più intricata nel corso del tempo, con alti e bassi che non hanno ancora portato a una vera e propria conclusione.

Il nuovo rinvio mostra le complessità nel trovare un accordo finale. Tanto in Europa quanto negli Stati Uniti, presso i legislatori ci sono dubbi sulla libera concorrenza ma non tutti i policy maker sono d’accordo sul da farsi.

Le preoccupazioni della Commissione Europea

Nel comunicato stampa con cui è stata diffusa la notizia, la Commissione Europea ha spiegato le motivazioni delle sue preoccupazioni e ha aggiunto alcuni dettagli relativi allo spostamento della data ultima per la decisione. Si legge nel comunicato che Activision e Microsoft sono entrambe attive nel mondo dello sviluppo e della commercializzazione di videogiochi per PC e console, per cui l’acquisizione potrebbe danneggiare la libera concorrenza.

Microsoft si è già offerta di consentire a Sony alcuni anni per continuare ad avere accesso ai nuovi capitoli di Call of Duty. Allo stesso modo, però, la Commissione vuole assicurarsi che questo non avvenga a condizioni economiche svantaggiose o che le funzionalità videoludiche non vengano limitate sulla piattaforma PlayStation e su altre piattaforme concorrenti.

Il risultato sarebbe un mercato meno competitivo, in cui Microsoft avrebbe un controllo eccessivo sui prezzi praticati ai consumatori. Inoltre ci sarebbero meno incentivi verso l’innovazione e l’aumento della qualità del servizio nel corso del tempo. Il 21 febbraio Microsoft ha avuto un’udienza a porte chiuse con la Commissione per difendersi da queste potenziali accuse.

Un’acquisizione da record

Microsoft si è offerta di pagare agli azionisti di Activision un notevole premio sulle loro azioni. L’offerta pubblica prevede un prezzo di 95$ per azione, contro i 75.50$ del prezzo di Borsa attuale. Significa che in caso di esito favorevole, gli azionisti otterrebbero da subito un premio del 26% su ogni azione ceduta a Microsoft. In totale, l’accordo per Microsoft è valutato a $67 miliardi.

L’azienda potrebbe trarre vantaggio da Activision anche al di fuori del mondo delle console e dei videogiochi. Dopo la mossa di Facebook, trasformatasi in Meta, Microsoft potrebbe voler avere dalla sua parte un colosso dei videogames per prepararsi a un’eventuale concorrenza sul metaverso. Nel frattempo, la società di Zuckerberg ha risposto a Microsoft accelerando sull’intelligenza artificiale facendo da contraltare al controllo di Microsoft su ChatGPT.

Il mondo della realtà virtuale e dell’intelligenza artificiale saranno trend importanti nei prossimi anni e nessuna delle Big Tech vuole rimanere indietro. Detto questo, per Microsoft la scalata verso l’acquisizione di Activision rimane un tassello tanto importante quanto difficile.

Investimenti

Boeing: al via i licenziamenti. 2.000 addetti lasciati a casa nello stato di Washington. Nel complesso ne saranno allontanati 17.000

Boeing parte con il programma di licenziamenti che manderà a casa il 10% degli addetti.

Secondo quanto è stato riportato da Reuters, Boeing avrebbe notificato circa 2.200 licenziamenti nello stato di Washington, secondo una nota WARN che è stata inviata oggi. Si tratta di licenziamenti che farebbero parte del piano dell’azienda di tagliare circa il 10% della forza lavoro e che era stato già annunciato lo scorso ottobre, all’interno di un più ampio programma per tagliare i costi e risanare i conti.

Tutto questo all’interno di un 2024 che passerà alla storia come annus horribilis per il produttore di veicoli attivo anche nel settore aerospaziale, con una serie di problemi tecnici che ne hanno danneggiato probabilmente sul lungo periodo l’affidabilità percepita da parte della clientela, soprattutto statunitense. Non è chiaro quali stabilimenti saranno colpiti da tagli del personale in futuro, mentre al raggiungimento della soglia prefissata per i tagli mancano ancora numeri importanti, in una fase di attriti e tensioni anche con i sindacati. Nel complesso il gruppo dovrà fare a meno di 17.000 lavoratori sui circa 170.000 impiegati complessivamente oggi.

Al via i programmi di tagli: il titolo risponde bene

Per quanto si tratti in realtà di un piano già annunciato anche nelle proporzioni, il titolo $BA ha risposto in modo positivo, e nel momento in cui pubblichiamo questa notizia fa registrare un interessante +2,56% all’interno di una giornata sì positiva, ma in modo invero più moderato per le principali piazze USA. Tutto questo in una settimana durante la quale gli occhi saranno puntati tutti o quasi sui dati che arriveranno dal mercato del lavoro e che cercheranno di offrire una via verso la comprensione dei prossimi passi di Federal Reserve. Boeing continuerà però a ivere di vita propria, trovandosi nel mezzo di un importante, ambizioso e pesante piano di riorganizzazione dei costi. Piano che sarà però sopportato in larga parte dalla forza lavoro. Il titolo ha perso da inizio anno oltre il 43% e servirà del tempo – e un piano convincente – per far tornare gli investitori a puntare long.

Azioni News

Enel, investimenti per 43 miliardi di euro. La cedola sale a 0,46 euro

Nel triennio 2025-2027 gli investimenti di Enel saliranno a 43 miliardi di euro. A partire da quest’anno la cedola sarà più alta.

L’obiettivo è spingere al massimo sugli investimenti: Enel ha presentato il nuovo piano strategico 2025-27, dal quale si intravede la volontà del colosso elettrico di investire qualcosa come 43 miliardi di euro – stiamo parlando di una cifra superiore di 7 miliardi rispetto al piano precedente -. il 78% degli investimenti sarà concentrato in Italia e in Spagna, mentre il 22% sarà effettuato in America Latina.

Ma non solo: Enel ha intenzione di aumentare gli investimenti nelle rinnovabili. La capacità dovrebbe essere aumentata di circa 12 GW, arrivando ad un totale complessivo pari a 76 GW di capacità, arrivando ad incrementare la produzione rinnovabile, entro il 2026, di oltre il 15%. Nei clienti, invece, saranno investiti 2,7 miliardi di euro.

A partire dal 2024 viene, inoltre, aumentata la cedola minima, che viene portata a 0,46 euro per azione rispetto al precedente 0,43 euro: è previsto, almeno potenzialmente, un ulteriore incremento fino ad un payout del 70% sull’utile netto ordinario dal 2025.

Enel, gli investimenti previsti

Come verranno dislocati geograficamente gli investimenti di Enel? Il gruppo ha deciso di suddividerli in base ai contributi all’Ebitda: in Europa andrà il 75%, mentre al Nord America e all’America Latina il 25%. Saranno principalmente le reti a rappresentare il fulcro degli investimenti di Enel: le infrastrutture di distribuzione costituiranno il ruolo di abilitatore della transizione energetica e verranno effettuati i maggiori investimenti per riuscire a gestire le crescenti capacità che arrivano dalle fonti rinnovabili. Ma non solo: gli investimenti punteranno a renderle maggiormente resilienti agli eventi meteorologici estremi, che stanno diventando sempre più frequenti. L’obiettivo di investimenti in questo segmento sale al 40% a circa 26 miliardi di euro.

In Italia e in Spagna è concentrato il 78% degli investimenti: i due Paesi sono caratterizzati da dei quadri regolatori favorevoli a incentivare gli investimenti. Entrando un po’ più nel dettaglio in Italia Enel prevede di investire 16 miliardi di euro, in Spagna 4 miliardi di euro e altri 6 miliardi di euro in America Latina. attraverso questa serie di investimenti le reti elettriche di Enel diventeranno più resilienti, digitalizzate ed efficienti. Ma non solo, il gruppo continuerà con il proprio impegno nell’attività di advocacy per favorire quadri regolatori che supportino il ruolo centrale delle reti nella transizione energetica. Enel ritiene che le reti possano contribuire per circa il 40% all’Ebitda ordinario. nel 2027.

Enel prevede di investire qualcosa come 12 miliardi di euro nelle rinnovabili, andando ad aggiungere 12 GW: il miglioramento del mix tecnologico prevede oltre il 70% di eolico onshore e tecnologie programmabili (idroelettrico e batterie). Entro il 2027 la capacità rinnovabile e dovrebbe raggiungere una capacità installata pari a 76 GW.

Complessivamente la produzione di energia rinnovabili di Enel dovrebbe aumentare del 15% in tutte i mercati nei quali il gruppo è presente, anche se gli apporti maggiori dovrebbero arrivare da Europa e Stati Uniti, che arriveranno a contribuire per circa il 55% alla produzione totale di energia rinnovabile dell’intero gruppo da qui al 2027.

Enel, obiettivo zero emissioni

Enel ha confermato l’ambizione di riuscire a centrare le zero emissioni in tutti gli scope entro il 2040. Il gruppo ha intenzione di proseguire con la politica di riduzione delle proprie emissioni dirette e indirette di gas ad effetto serra, in linea con l’accordo di Parigi. rispettando, inoltre, lo scenario di 1,5°C, come certificato dalla Science Based Targets initiative.

Viene anche confermato l’obiettivo di chiudere tutti gli impianti a carbone che rimangono entro il 2027, dopo aver chiesto l’autorizzazione delle autorità competenti. Per quanto riguarda la riconversione Enel ha intenzione di analizzare e valutare le migliori tecnologie presenti sul mercato, sulla base delle esigenze indicate dai gestori delle reti di trasmissione.

Investimenti

SpaceX: tender offer da 135$ ad azione. Valutazione complessiva a 250 miliardi per la ditta spaziale di Elon Musk

SpaceX prepara una tender offer da 135$ ad azione. Musk inizia a capitalizzare il suo accordo con Donald Trump?

Arrivano i primi movimenti di mercato dettati direttamente dalla partecipazione di Elon Musk al governo prossimo di Donald Trump. Secondo quanto è stato riportato da Financial Times, il gruppo starebbe preparando una tender offer del valore di 135$ ad azione, che valuterebbe l’intero gruppo a circa 250 miliardi di dollari. Non sono chiare per il momento le motivazioni che porterebbero all’offerta, con Financial Times che non meglio precisate persone informate dei fatti.

SpaceX sarà una delle aziende da seguire più da vicino nel prossimo quadriennio, che vedrà Elon Musk con ruoli governativi importanti e con un certo grado di confidenza con il presidente in carica. Grado di confidenza che dovrebbe permettere alla stessa SpaceX di operare in un regime meno regolamentato e che potrebbe aprire le porte ai primi viaggi privati nello spazio di una certa popolarità, viaggi per il momento grandemente limitati dalle attuali regolamentazioni. Tutto questo mentre almeno una parte di mondo politico grida al conflitto di interessi, per un mercato però, in questo caso, ancora in nuce e che vede pochissimi operatori.

Vantaggi per chi?

Non è chiaro per il momento, dato che eventuali cambiamenti all’attuale struttura delle regolamentazioni USA finirebbe per favorire anche i (pochi) concorrenti diretti di SpaceX, società che tra le altre cose rischiava di dover operare, in caso di sconfitta di Trump, in un contesto politico che le sarebbe stato fortemente avverso. Elon Musk ha infatti deciso di schierarsi a metà circa della campagna elettorale con Donald Trump e insieme a Ramaswami guiderà un dipartimento per la semplificazione burocratica e governativa, dalle attribuzioni però ancora incerte.

Non è chiaro per il momento che tipo di regolamentazioni per il settore spaziale privato potrebbero finire sotto la scure del duo Musk-Ramaswami. E non è chiaro neanche che tipo di indizio sia l’avvio di questa tender offer.

Investimenti

Tesla lascia il 3% in borsa. Male anche Bitcoin: già finita la magia dei Trump Trade? Anche DJT a picco!

Trump Trade: male Tesla, Bitcoin e DJT. Già svanito l’effetto elezioni?

Il tocco magico del Trump Trade è già svanito? Sembrerebbe così a guardare le performance odierne di Tesla, titolo legato a Elon Musk che è a sua volta legato al neo-eletto presidente degli Stati Uniti d’America. Il titolo lascia per strada circa il 4%, in parallelo con quanto fatto dall’altro grande Trump Trade, ovvero Bitcoin, tornato a più miti consigli dopo una corsa inarrestabile nel corso degli ultimi giorni, che ha permesso alla principale criptovaluta di fissare record su record.

A confermare la scarsa appetibilità odierna di questo mini-comparto c’è anche la performance, pessima, di DJT. Titolo che ha lasciato oltre il 7% avviandosi a chiudere sotto i 27 dollari USA, dopo aver toccato in settimana i 33 dollari. Difficile considerare per il momento se a contribuire alla correzione sia stato il clima generale da fine del mondo dopo che i dati sul mercato del lavoro e quelli sul PPI hanno confermato uno scenario che sembrerebbe meno in grado di garantire un percorso chiaro di riduzione dei tassi di interesse negli USA per il 2025.

Inflazione e mercato del lavoro forti fanno tremare i Trump Trade

Potrebbe trattarsi in larga parte anche di una correzione dovuta dopo corse, per tutti i titoli sopracitati, che sono state innescate dalla vittoria quasi landslide di Trump. Una vittoria che ha avuto un impatto immediato su titoli e asset che hanno fatto registrare, in alcuni casi (quello di Bitcoin), dei nuovi massimi storici.

La parola ultima sulla settimana i mercati cercheranno di darla domani, tenendo conto di uno scenario macro che – pur non essendo mutato completamente – è comunque diverso da quello che era venuto fuori dai dati della scorsa settimana.

Per ora chi è entrato tardivo long su questi asset si lecca le ferite. Tutti gli altri valuteranno invece se si sia costruita o meno l’occasione per farsi un altro pezzo di corsa, magari a con un prezzo di ingresso più basso. Bitcoin per il momento scambia ancora sotto i 90.000$, anche se comunque ad un passo. Tesla dovrebbe riuscire a mantenere i 300$, per quanto domani sarà un’altra giornata di redde rationem per i titoli maggiormente legati al futuro presidente degli USA.

Investimenti

Swisscom: nuove proposte per il deal Vodafone / Fastweb. Spazio fino al 10 dicembre per AGCM

Swisscom offre un pacchetto di remedies per ottenere ok AGCM. Basterà?

Arrivano gli emendamenti di Swisscom per la proposta di fusione di Fastweb con Vodafone nel nostro Paese, proposta che aveva ricevuto il niet – o meglio un primo giro di commenti preoccupati da parte di AGCM – l’autorità garante della concorrenza e del mercato in Italia. Autorità che aveva sottolineato come un’eventuale fusione dei due gruppi avrebbe creato un player dominante sia per il settore corporate e istituzionale, sia per il mercato retail.

Una situazione, quella delle possibili fusioni e acquisizioni dei maggiori gruppi della telefonia che operano in Italia che è da tempo fonte di preoccupazione e che ha visto diversi cambiamenti di fronte nel corso del 2024, anno che ha suggellato anche l’arrivo di KKR in TIM. Non è chiaro se le offerte di Swisscom saranno accettate da parte di AGCM, che a quel punto potrebbe anche decidere di sbloccare il tentativo di fusione.

I remedies offerti da Swisscom

I remedies, gli emendamenti offerti a AGCM sono in realtà diversi e permettono di avere una sorta di ottimismo per quanto riguarda la possibilità che l’affare vada in porto. Swisscom ha infatti offerto l’apertura ai competitor della sua infrastruttura fibra detenuta e controllata tramite Fastweb, per i clienti corporate e amministrativi. Al tempo stesso Fastweb manterrà tutti i contratti all’ingrosso con gli altri operatori per offrire connettività ai clienti di carattere residenziale.

Swisscom sarebbe anche d’accordo con la creazione di un trustee che monitori l’andamento del mercato e gli eventuali effetti della fusione di cui sopra. In ultimo, si preoccuperà di fornire tutte le informazioni rilevanti per il mantenimento di un mercato equilibrato anche dopo l’eventuale fusione. Non ci sono stati commenti per il momento da parte dei soggetti direttamente coinvolti.

La risposta dovrà arrivare dopo il 10 dicembre, data ultima per AGCM per valutare la proposta. Nel caso di ok, se ne riparlerebbe comunque nel primo trimestre del 2025. Il nuovo set di proposte non ha avuto effetti sul titolo di Swisscom, che viene scambiato a 513 franchi svizzeri, in calo dell’1,6% rispetto alla quotazione con la quale aveva chiuso la giornata di scambi di ieri.

-

News4 weeks ago

News4 weeks agoPetrolio, il Brent in mattinata guadagna lo 0,4%. Chiusura settimanale positiva

-

News4 weeks ago

News4 weeks agoMorgan Stanley rivede i propri obiettivi climatici. La transizione green c’è, ma è lenta

-

Guide Azioni1 month ago

Guide Azioni1 month agoMigliori azioni da comprare

-

Guide Azioni1 month ago

Guide Azioni1 month agoComprare azioni ENI

-

Guida3 weeks ago

Guida3 weeks agoMigliori 10 Piattaforme Trading Online

-

Guide Azioni1 month ago

Guide Azioni1 month agoComprare azioni ENEL

-

Guide Azioni1 month ago

Guide Azioni1 month agoAzioni intelligenza artificiale